En el caso de la industria de electrodomésticos, México representa casi el 6 % de la producción mundial.

En 2021, la industria de electrodomésticos en México proyecta sostener los números de 2019 y 2020 con un máximo de crecimiento del 4 %, refirió Betsabé Rocha, directora del Clúster de Electrodomésticos de Nuevo León (CLELAC).

Sin embargo, Rocha señaló que si bien la demanda de electrodomésticos se mantuvo en buenos niveles durante 2020 ―a partir de la necesidad de algunos compradores de priorizar la comodidad en casa ante el confinamiento― es probable que este factor no registre un repunte tan importante en 2021.

Destacó que entre los factores que fortalecen las expectativas de crecimiento se encuentran el T-MEC y la búsqueda de diversas empresas del sector (muchas de ellas de origen chino) de entrar al mercado mexicano para regionalizar las cadenas productivas y evitar algunos aranceles en sus procesos comerciales con Estados Unidos.

Por su parte, Cecilia Carrillo, directora de Index Nuevo León, indicó que en México hubo un crecimiento en la industria de electrodomésticos durante la pandemia, porque la industria siguió operando y tenía una alta demanda en el extranjero.

“Al haber incentivos en Estados Unidos, donde el gobierno federal daba apoyos económicos a familias durante la pandemia, muchos no vieron reducido su ingreso familiar y aprovecharon para hacer ciertas compras que beneficiaron a las empresas de manufactura en México, porque hubo más demanda de ciertos electrodomésticos”, explicó Carrillo.

Integración de la cadena de valor

De acuerdo con Gregorio Canales, consultor en comercio internacional, México ha sido parte de la globalización desde que ingresó al GATT y firmó el Tratado de Libre Comercio con Estados Unidos y Canadá: “Esta globalización creó cadenas de valor o cadenas de suministro que han crecido en longitud y en complejidad en todo el mundo”.

Señaló que la globalización ha enfrentado eventos que han creado interrupciones en la cadena de valor: “Hemos observado que cada vez la disrupción es más fuerte y el tiempo que la cadena de valor necesita para volver a la situación original de estabilidad se hace cada vez más largo. Para el evento pasado que hemos enfrentado, la pandemia, estimamos que la cadena de valor se recuperaría en los próximos seis a 18 meses”.

Canales dijo que, en el caso de la industria de electrodomésticos, México representa casi el 6 % de la producción mundial y China el 30 %: “Hay un cambio en este momento, de empresas de China que se trasladan a México para atender el mercado de Norteamérica a través del nuevo tratado de libre comercio. Un ejemplo de esto es que la empresa Hisense anunció una inversión para este sector y están más por venir”.

Cabe señalar que la inversión de 260 millones de dólares de la empresa Hisense consiste en la instalación de una planta de manufactura inteligente, que tendrá como objetivo acortar el ciclo de producción, reducir la logística y el tiempo de transporte al estar cerca del mercado de consumidores de Norteamérica. En la planta se producirán principalmente refrigeradores, lavavajillas, hornos y equipos de aire acondicionado.

Canales agregó que existe una gran necesidad de ensambladores y componentes para esta nueva cadena de valor, que van desde productos electrónicos, hasta acero y plásticos de alta calidad.

En este sentido, Betsabé Rocha detalló que en México la integración de la cadena de valor en promedio es del 55 % (aunque hay empresas que llegan a alcanzar hasta el 80 % de integración local) y el 45 % restante representa oportunidades importantes para la cadena de proveeduría en requerimientos que incluyen estampados, mecanizados, soldadura, eléctricos, arneses y cables, productos para refrigeración, empaques, tarimas, cajas, plásticos, inyección, termoformado, sujeción, acero, sheet metal, troquelados, castings, resinas, malla para filtro en acero inoxidable, automatización, herramentales, entre otros.

Asimismo, el “Reporte de diagnóstico para identificar tendencias y mejores prácticas de manufactura en los procesos productivos del sector electrónico”, realizado por la Cámara Nacional de la Industria Electrónica, de Telecomunicaciones y Tecnologías de la Información (CANIETI), señala que los requerimientos de compra más importantes para el sector incluyen la fabricación de piezas troqueladas o estampadas con placa metálica, así como los mecanizados, aspecto en el que los proveedores deben contar con centros de mecanizado CNC, convencionales, rectificadoras, fresadoras y máquinas de levas, principalmente.

En la búsqueda de proveedores

Daniel Córdova, presidente de CLELAC y director de operaciones de Trane Technologies, comentó que existe una gran oportunidad para crecer en la región: “Buscamos proveedores a largo plazo con quienes podamos mejorar el flujo de productos a nuestras plantas en Monterrey y Estados Unidos. Se ha vuelto crítico encontrar proveedores en la región, porque requerimos respuesta inmediata y disminuir el inventario”.

El directivo indicó que más del 50 % de sus proveedores son de otras regiones, por lo que están dispuestos a trabajar con proveedores locales.

“Es importante explorar localmente las oportunidades que podemos tener. Necesitamos partes de fundición de hierro, partes de aluminio, motores eléctricos, material de empaque, algunos subensambles, que para nosotros no es un core, pero sí podemos diversificar con proveedores locales”, agregó el directivo.

También detalló que muchos de los productos que compra la empresa requieren un proceso largo de validación: “En Monterrey tenemos dos unidades de negocio. La primera es la unidad de aire acondicionado, de solo ensamble. La segunda es la parte de compresores, que requiere maquinado, alta presión, mucho control, eso es lo que nos lleva más tiempo de desarrollo”.

Córdova precisó que, constantemente, trabajan con sus proveedores para desarrollar nuevos procesos y que a raíz de la pandemia vieron la necesidad de acelerar dichos procesos y no estar tan expuestos.

“Hemos visto la necesidad de regionalizar. Tener dos proveedores o uno solo, pero no estar expuestos en un solo lugar. El producto de China es competitivo, de buena calidad, pero la distancia lo hace muy complejo. La cantidad de inventarios que se tienen que manejar lo hace muy complejo, por ello necesitamos socios en la localidad, en el norte del país, con los que podamos trabajar”, explicó Córdova.

Agregó que la empresa no solo busca proveedores establecidos en la región, sino proveedores de otras regiones que busquen crecer.

Por su parte, Ivett Eguia, gerente de la planta de Dometic en Apodaca, señaló que un tema importante es el tiempo de cotización que ofrece un proveedor o un proveedor potencial: “Debe ser muy similar a lo que ofrecen países como China. En Dometic nos movemos muy rápido. El corporativo espera que seamos igual de ágiles para poder cumplir con los proyectos y expectativas del negocio, por lo que necesitamos socios de negocio ágiles. Buscamos agilidad y precisión, porque una mala cotización pone en riesgo la operación”.

Agregó que la empresa busca proveeduría de piezas troqueladas, inyección de aluminio, termoformado y tornillería, entre otros productos.

A su vez, Said López, gerente general de Planta de Nidec Global Appliances, indicó que es importante el desarrollo de proveedores para la empresa: “Tenemos dividido en dos el equipo de compras. Una parte se encarga de la negociación, cotización y selección del proveedor, y la otra es un departamento específico de desarrollo de proveedores, cuya función es ayudarlos”.

Acerca de sus requerimientos de materia prima, el directivo señaló que el principal es el acero, así como mecanizados de alta precisión y componentes estampados que en la actualidad importan, principalmente de proveedores asiáticos.

“Aun cuando en la planta donde trabajo, el 48 % de la materia prima utilizada ya es de proveedores mexicanos, continuamos en busca de oportunidades. Tenemos la intención de seguir desarrollando proveedores”, agregó López.

Para Rubén Villarreal, director de desarrollo estratégico en Criotec, actualmente existe un boom para cambiar de proveedores internacionales a locales: “Si bien ya había una tendencia, esto se aceleró con la pandemia. Mi recomendación es hacer un buen plan, no solo para México, porque ahora con el tema económico y político se abren algunas otras vías y canales de venta y áreas de oportunidad. Es importante integrarse a la manufactura mexicana, pero también pensar en ventas en otras geografías”.

En este sentido, Enrique Buchanan, director de la cadena de suministro en Criotec, precisa que la cadena de proveeduría es un reto muy importante: “En los últimos tres o cuatro años hemos tendido a regionalizar nuestros insumos. A tratar de que cada vez más nuestro producto terminado sea de la región. Además, un 8 a 10 % de nuestros suministros de materia es externo. Uno de los grandes retos es la información que damos a nuestros proveedores, porque ahora el mercado es impredecible”.

Finalmente, Luis Barrio, vicepresidente de abastecimiento estratégico global de Whirlpool Región Norteamérica, refirió que la estrategia de compras de la empresa es hacer un cambio desde el punto de vista de compras regionales a compras globales.

“Significa que muchas áreas y proveedores pueden ser competitivos globalmente desde una determinada región del planeta. En otros casos, los proveedores, para ser globales, necesitan una presencia global. Eso depende de cada uno de los productos y componentes que compramos, pero tenemos proveedores en ciertas regiones que abastecen a distintos continentes. Así, también estamos cambiando hacia proveedores que representen una presencia local de producción”, indicó el directivo.

Agregó que la empresa cuenta con cierto nivel de integración vertical, pero que los distintos tipos de componentes y materiales que compran y abastecen sus líneas de producción incluyen motores y bombas, condensadores y refrigeración, componentes eléctricos, electromecánica, moldeo por inyección, componentes metálicos, estampado y die casting, entre otros.

El directivo detalló que, por ejemplo, la empresa tiene globalizadas sus compras de productos electrónicos, motores y bombas, pero que en otro tipo de productos, como estampado, no están globalizados, sino que son absolutamente regionales.

“Por ejemplo, producimos estampados de chapa internamente y también compramos en el exterior. La mayoría lo producimos en planta, por el tamaño y lo que significa el transporte de las piezas hacia nuestras líneas de montaje, pero también compramos unos 130 millones de dólares a 45 proveedores”, explicó.

Barrio señaló que han hecho un análisis en profundidad y que la ubicación geográfica de sus proveedores no es la correcta: “La cantidad de empresas que proveen cada una de nuestras plantas no está optimizada y la presencia de los proveedores críticos no es la correcta. Creo que podrían existir oportunidades, pero es muy importante comprender la tecnología, las necesidades y cuál sería el objetivo de desarrollo de negocio del proveedor”.

Cifras de la industria de electrodomésticos

De acuerdo con información de Data México, en el rubro de Fabricación de Aparatos Eléctricos de Uso Doméstico, que incluye unidades económicas dedicadas principalmente a la fabricación de enseres electrodomésticos menores y aparatos de línea blanca, las entidades federativas con mayor producción en 2019 fueron Querétaro con 33,500 millones de pesos, Nuevo León con 29,900 millones de pesos y Coahuila con 25,300 millones de pesos.

Asimismo, en el periodo enero a diciembre de 2020, la Inversión Extranjera Directa para este sector fue de 127 millones de dólares. En dicho periodo, las entidades federativas que recibieron mayor inversión fueron Nuevo León con 58.4 millones de dólares, Baja California con 44.6 millones de dólares y Chihuahua con 28.7 millones de dólares.

Asimismo, los principales países de origen de la Inversión Extranjera Directa para la Fabricación de Aparatos Eléctricos de Uso Doméstico fueron Corea del Sur, Estados Unidos y Suecia.

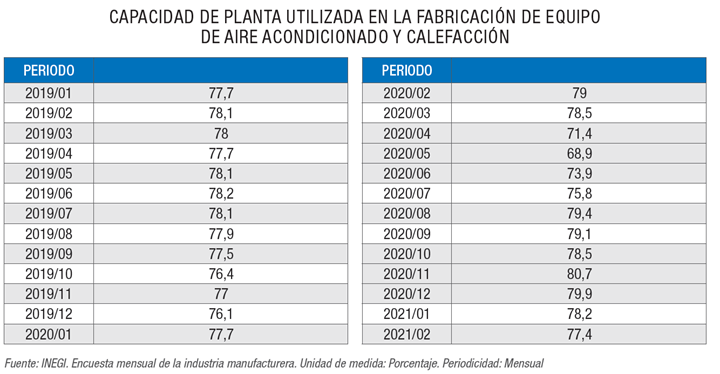

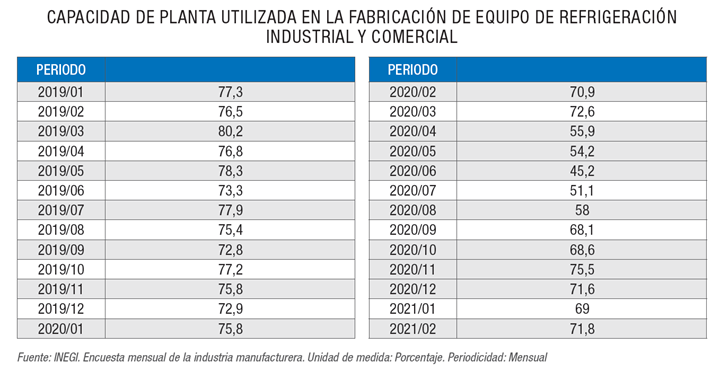

En cuanto al rubro de Fabricación de Equipo de Aire Acondicionado, Calefacción y de Refrigeración Industrial y Comercial, las entidades federativas con mayor producción fueron Nuevo León con 54,700 millones de pesos, Querétaro con 9,430 millones de pesos y Tamaulipas con 4,970 millones de pesos.

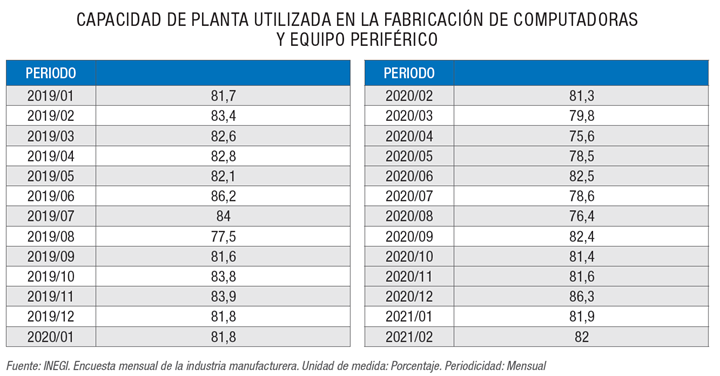

Acerca del rubro de Fabricación de Computadoras y Equipo Periférico, que incluye unidades económicas dedicadas principalmente a la fabricación y ensamble de computadoras y equipo periférico, como unidades de almacenamiento, impresoras, lectores ópticos y magnéticos, monitores y reguladores, en 2019 las entidades federativas con mayor producción fueron Jalisco con 15,200 millones de pesos, Chihuahua con 5,320 millones de pesos y Sonora con 2,330 millones de pesos. Asimismo, las entidades federativas con mayor nivel de inversión fueron Jalisco con 633 millones de pesos y Chihuahua con 93.1 millones.

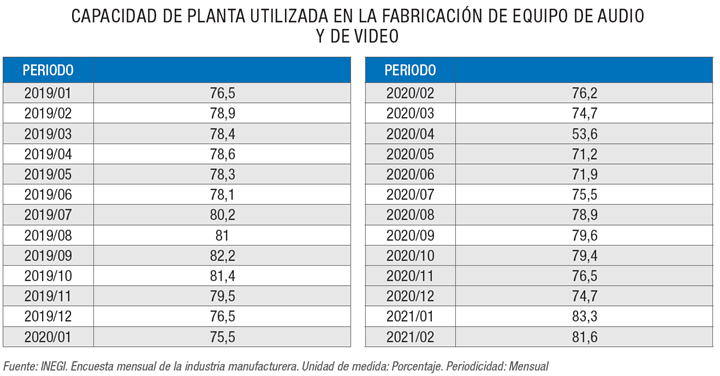

En cuanto al rubro de Fabricación de Equipo de Audio y de Video, que incluye unidades económicas dedicadas principalmente a la fabricación de equipo de audio y de video, como televisores, radios, estéreos, videocaseteras, reproductores de sonido, amplificadores, ecualizadores, sintetizadores, videocámaras de uso doméstico y micrófonos, las entidades federativas con mayor producción en 2019 fueron Baja California con 8,280 millones de pesos, Tamaulipas con 5,920 millones de pesos y estado de México con 1,490 millones de pesos.

Asimismo, las entidades federativas con mayor nivel de inversión fueron Baja California con 242 millones de pesos, Tamaulipas con 97.3 millones de pesos y Jalisco con 34.9 millones de pesos.

En el periodo enero a diciembre de 2020, la Inversión Extranjera Directa para el sector de Fabricación de Equipo de Audio y de Video fue de 20 millones de dólares, siendo Ciudad de México, Sonora y Tamaulipas las entidades federativas que recibieron mayor inversión.

De igual manera, los principales países de origen de la Inversión Extranjera Directa para Fabricación de Equipo de Audio y de Video fueron Estados Unidos, Corea del Sur y Canadá.

Contenido relacionado

Tecnologías sustentables y eficientes para el mecanizado

Conozca las tecnologías que impulsan la sostenibilidad en el mecanizado, desde máquinas-herramienta con ahorro energético hasta herramientas de corte hechas con materiales reciclados y tecnologías digitales de monitoreo.

Leer MásEstrategias de diversificación para talleres de mecanizado

Tras más de cuarenta años en el negocio, este taller ha aprendido a adaptarse para seguir siendo rentable.

Leer MásNearshoring 2024: claves y eventos para la manufactura mexicana

El nearshoring está impulsando la manufactura metalmecánica en México. Prepare su empresa para aprovechar las tendencias de 2024 conociendo los eventos claves del año y las estrategias para mejorar su proceso operativo.

Leer MásLa sostenibilidad en la industria de máquinas-herramienta

Conozca cómo las máquinas-herramienta, esenciales en los talleres, se benefician del mantenimiento predictivo para prolongar su vida útil y contribuir a una economía circular.

Leer MásLea a continuación

Industria de electrodomésticos ve panorama de recuperación

En 2021 la industria de electrodomésticos en México proyecta sostener los números de 2019 y 2020 con un máximo de crecimiento de 4%.

Leer MásSector de electrodomésticos apuesta por una cadena regional de proveeduría

Expertos del sector coinciden en que los proveedores locales tienen oportunidad de entrar a las cadenas productivas de la industria.

Leer MásNearshoring: impulso para los productos electrónicos de consumo

La posición geográfica de México y el aumento del contenido regional de los productos electrónicos han ayudado al crecimiento del sector, que representa aproximadamente el 6.4 % del PIB de la industria manufacturera.

Leer Más