De acuerdo con Luis Lizcano, Director General de la Federación Mexicana de la Industria Aeroespacial (FEMIA), en 2018 las exportaciones mexicanas del sector alcanzaron un valor cercano a los 8,500 millones de dólares, 12% más que en 2017, lo que representó un 20% de superávit en la balanza comercial. De igual manera, al cierre de 2018 se contabilizaron alrededor de 60,000 empleos.

En este sentido, el pronóstico de FEMIA para el año 2020 es que México se ubique entre los 10 países más importantes de la industria a nivel internacional, con exportaciones por más de 12,000 millones de dólares, más de 110,000 empleos y 22% de superávit en la balanza comercial.

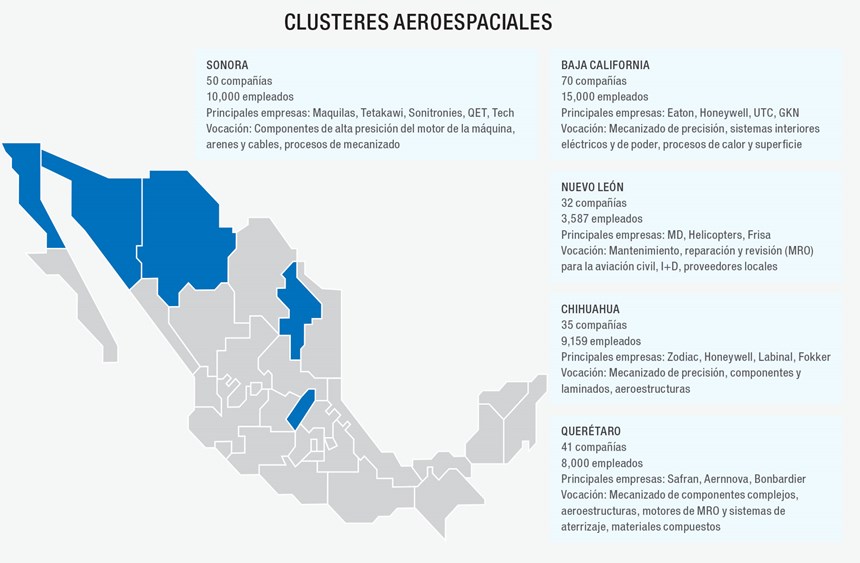

El organismo refiere que la industria ha tenido un crecimiento excepcional en el periodo 2004 – 2017, con un 14% de promedio anual; asimismo, en el país existen más de 340 instalaciones industriales de las cuales 80% corresponden a MFG, 11% a MRO y 9% a D&E.

“Entre los productos y servicios en México se encuentran componentes para sistema de propulsión, aeroestructuras, componentes del sistema de aterrizaje, mecanizados de precisión, partes plásticas, tratamientos superficiales, sistemas eléctricos y electrónicos, partes de material compuesto, ingeniería y diseño, servicios de MRO e Interiores de aeronaves”, refirió.

Inversión extranjera

De acuerdo con FEMIA, el estimado de Inversión Extranjera Directa (IED) en la industria de México es de alrededor de 13,000 millones de dólares, donde el origen corresponde a 75% de Norteamérica y 25% de Europa.

“México es uno de los receptores de IED en la industria aeroespacial global en los últimos 5 años. Es el sexto proveedor más importante a la Industria aeroespacial de Estados Unidos; asimismo, México ha ingresado a los tratados de BASA y Wassenaar”, refiere FEMIA.

Por su parte, el documento “Conociendo la Industria aeroespacial”, realizado por el Instituto Nacional de Estadística y Geografía (INEGI), puntualiza que en el periodo 2007-2016, la Industria aeroespacial ha recibido un total de 3, 285 millones de dólares por concepto de IED, siendo Estados Unidos y Canadá los países que más han invertido en México.

Lo que se exporta y lo que se importa

Datos de la Secretaría de Economía refieren que las exportaciones de la industria aeroespacial de México se dividen de la siguiente manera: alrededor del 80% tiene como destino Estados Unidos, Canadá el 4.7%, Francia el 3.5%, Alemania el 3.2% y otros el 7.9%.

En cuanto a las importaciones, estas se conforman de la siguiente manera: alrededor del 73% provienen de Estados Unidos, 8.7% de Francia, 3% de Canadá, 2.7% de Reino Unido y 12% de otros.

En este sentido, el documento de INEGI señala que de un total de 206 fracciones que integran a esta industria, 8 de ellas son las más importantes, al representar 91.7% de las exportaciones totales y 91.9% de las importaciones.

De estas 7, en primer lugar se encuentra el rubro de “Mercancías para el ensamble o fabricación de aeronaves o aeropartes” representa el 31.5% del total de exportaciones y el 34.3% del total de importaciones.

El rubro de “Turborreactores o de turbopropulsores (Partes de turborreactores o turbopropulsores)” es el segundo, al representar el 19.4% de las exportaciones y el 20.2% de las importaciones.

En tercer lugar el rubro “Las demás (Los demás partes para turbinas de gas)”, representa el 11.7% de las exportaciones y el 14.9% de las importaciones.

En cuarto lugar, el rubro “Mercancías destinadas a la reparación o mantenimiento de naves aéreas o aeropartes”, representa el 9.8% de las exportaciones y el 16.5% de las importaciones.

En quinto lugar, el rubro “Reconocibles para naves aéreas. (Juegos de cables, arneses)” representa el 6.6% de las exportaciones y el 0.2% de las importaciones.

En sexto lugar, el rubro “Las demás partes de aviones o helicópteros” representa el 5.2% de las exportaciones y el 1.1% de las importaciones.

En séptimo lugar, el rubro “De empuje superior a 25 kN (Turborreactores)”, representa el 4.4% de las exportaciones y el 4% de las importaciones.

Y finalmente, en octavo lugar, el rubro “Trenes de aterrizaje y sus partes”, representa el 3.1% de las exportaciones y el 0.7% de las importaciones. El resto de las fracciones representan el 8.3% de las exportaciones y el 8.1% de las importaciones.

Proyección de crecimiento

FEMIA estima un crecimiento en volumen de producción aeroespacial en México promedio del 2017 al 2023 del 11%. Sin embargo, se espera una caída a 7.6% promedio del 2024 al 2037, debido a la concentración de demanda aeroespacial en Asia a partir del 2025.

En el porcentaje de crecimiento anual, el organismo vislumbra 3 momentos importantes:

- Efecto de la Re-Negociación del TLCAN

- Aceleración de la industria fomentada con el Programa Nacional de Desarrollo de Proveedores

- Caída en crecimiento porcentual en México debido a la concentración de la demanda en Asia a partir del 2025.

En este sentido, los Analistas Fundamentales de Actinver, Juan Ponce y Pablo Duarte, refieren en el informe: “El Dinamismo de la Industria Aeroespacial Mexicana Impulsaría la Demanda de Naves Industriales”, que el nuevo acuerdo trilateral de México con Estados Unidos y Canadá elimina un riesgo importante para la economía mexicana y potencializa el crecimiento de la industria aeroespacial.

“Al igual que el Tratado de Libre Comercio de América del Norte (TLCAN), el USMCA no tiene restricciones, ni tarifas o cuotas arancelarias, para este negocio en particular”, refiere el documento. Creemos que el desarrollo de nuevos espacios inmobiliarios industriales será impulsado por una mayor demanda de los proveedores de la industria aeroespacial, conforme continúe creciendo la cadena productiva en el país”, precisan los especialistas.

Asimismo, señalan que aún existe un gran potencial de crecimiento de la industria en México, ya que cuenta con factores estructurales que soportarán su desarrollo futuro, como son:

- Ubicación geográfica.

- Sofisticación y calidad de su mano de obra.

- Alta integración de la cadena de valor.

- Elevado nivel de competitividad en la industria a nivel internacional.

“México cuenta con una ubicación ideal para la industria aeroespacial, ya que Estados Unidos continúa siendo el mercado más importante del mundo. Destacamos también la alta competitividad que México tiene respecto al vecino del norte, con costos 15.8% inferiores. Es por esto que, México se ha vuelto uno de los exportadores más importantes a la industria aeroespacial de Estados Unidos en menos de 10 años. Considerando todos los acuerdos comerciales vigentes, México fortalecerá su posición como uno de los centros logísticos y de manufactura aeroespacial más importantes del continente americano”, puntualiza el informe.

Educación

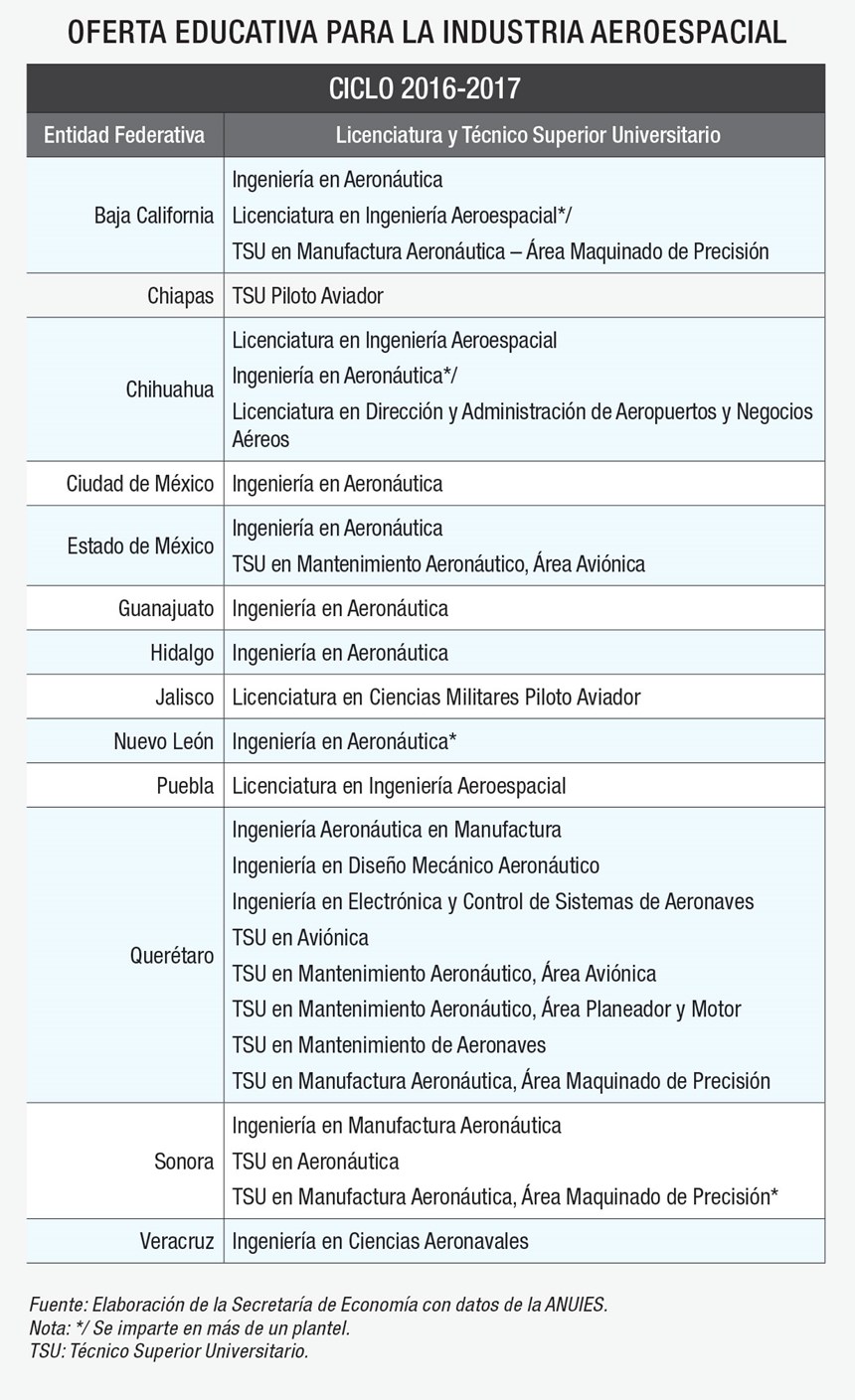

El análisis de Actinver, señala que México ha prestado gran atención a la formación y educación aeroespacial en México.

“En el país existen diversos programas educativos de ingeniería espacial tanto a nivel licenciatura como posgrado, incluyendo la Universidad Autónoma de Chihuahua (UACh), la Universidad Autónoma de Baja California (UABC), la Universidad Popular Autónoma del Estado de Puebla (UPAEP) y la Universidad Aeronáutica de Querétaro (UNAQ)”.

Refiere que diversas compañías aeronáuticas han decidido implementar esquemas de formación en el país, dada la mayor relevancia que ha tomado a nivel mundial, como Bombardier, que cuenta con un modelo enfocado a la constante capacitación de su personal en la región del Bajío.

Otros ejemplos en este sentido incluyen el de la Universidad Aeronáutica en Querétaro, donde el rector Jorge Gutiérrez de Velasco, anunció recientemente una alianza con la empresa NCTech para el fortalecimiento de la calidad educativa, atendiendo los retos y oportunidades que integran la transformación digital o las fábricas del futuro.

Asimismo, en Hermosillo, Sonora, se inauguró el primero de tres laboratorios que conformarán el Centro de Investigación Tecnológica e Innovación para el Sector Aeroespacial (CITISA).

De acuerdo con el director general del Tecnológico Nacional de México (TecNM), Manuel Quintero, con la apertura de CITISA se atraerán grandes inversiones del sector aeroespacial y del cual se tiene importantes empresas instaladas en el estado.

“Vamos a formar recursos humanos que la rama aeroespacial demandará en los próximos años a través de proyectos de mantenimiento, reparaciones y capacitación de su personal”.

CITISA, en una primera etapa, tiene en el Laboratorio de Manufactura Avanzada un espacio para el desarrollo de investigaciones detalladas en vehículos no tripulados (drones), aviónica, mini y nano satélites, sistemas de comunicación, teledetección y Sala PLM; el segundo edificio será dedicado a la combustión, hangar, diseño avanzado y prototipado; mientras que el tercer laboratorio contará con estructuras aeroespaciales, aerodinámica, dinámica de vuelo, materiales aeroespaciales, modelado y optimización de procesos.

Son 40 millones de pesos los que se invirtieron en el primero de los tres edificios que como líneas de investigación tendrán el Diseño Aeronáutico, Sistemas de Propulsión, Tecnología Aeronáutica y Programas de Alta Tecnología.

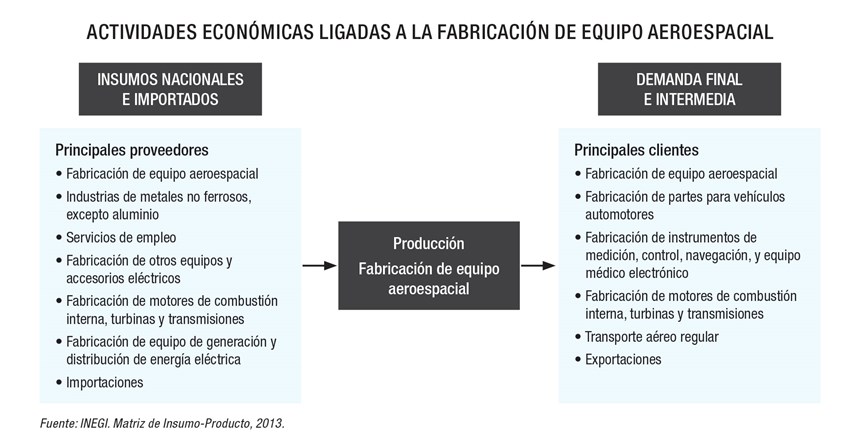

La cadena de valor

De acuerdo con Xavier Hurtado, Director de Desarrollo de Proveedores Industriales de la Federación Mexicana de la Industria Aeroespacial (FEMIA), las estructuras de compras de la industria aeroespacial están buscando proveeduría competitiva en cualquier parte del mundo.

“Hay varios problemas por los cuales los proveedores en México no están pudiendo aprovechar (el desarrollo) de componentes de interiores de aviones, cabinas de asientos o partes de motor. Una de las razones principales es que no hay inventarios de capacidades industriales del país”.

“Imaginemos que un comprador quiere buscar a alguien que pueda manufacturar álabes, y lo que quieren saber es el proceso de manufactura del proveedor, es decir, están buscado proveedores de mecanizado; pero quieren saber con qué materias primas están trabajando, ver el tema de aleaciones, que tengan el expertise del manejo de aleación, quieren ver las dimensiones que pueden manejar, la cantidad de máquinas que tienen y de estas máquinas cuáles son las dimensiones, las bancadas, ver la cantidad de ejes que pueden manejar, la capacidad ocupada o disponible para este efecto. Y toda esta información más otros factores son temas que no encuentran en ninguna base de datos”, indicó.

El especialista indicó que es importante que los proveedores detallen las especificaciones del producto y del proceso de manufactura, tiempos de ciclo esperado y cómo van a rechazar al proveedor.

“Y viene la pregunta de la empresa tractora: ¿por qué tengo que dar esa información? Porque nosotros, en FEMIA, podemos hacer esa tarea previa y si el proveedor no está listo en algunos indicadores, una de las ventajas es que podemos hacer un plan de desarrollo antes de presentarlo con el comprador”, señaló.

Y agregó que la proveeduría en ocasiones trasciende las capacidades del proveedor de mecanizado por si solo: “hoy tenemos una oportunidad de integrar equipos multiempresa, que es uno de los retos más grandes a nivel nacional. En otros países culturalmente trabajan en equipo; en nuestro país, estamos batallando mucho para que se de esta colaboración. Por ejemplo, en 2016 logramos juntar a 6 empresas de capacidades complementarias. Logramos meter materia prima, tratamientos térmicos, tratamientos superficiales, mecanizados y estampados, y nos acercamos con un T1 a ofrecer las capacidades integradas”.

Explicó que a las 6 empresas se les dijo que tenían que salir con un precio integrado, con precio de salida en equipo, conocer sus tiempos de ciclo y números para poder cotizar de manera competitiva.

“Nos tomó 2 semanas integrar las capacidades de todos, y nos llevó 12 semanas llegar a un precio de salida integrado, porque tenemos el tema cultural de no querer mostrar los números, y es un cambio de paradigma”, agregó.

Señaló que esto es un reto, porque en lugar de pensar en más de 340 instalaciones aeroespaciales en el país, se tienen que empezar a pensar en microcadenas de valor, que fabriquen piezas o componentes en una región de México.

En este sentido, René Espinosa, Presidente de Aerospace Cluster Chihuahua, señaló que dicho organismo ha venido trabajando en Chihuaha Next, un proyecto que busca impulsar al proveedor local: “tenemos Pymes integradas que han sido desarrolladas, a raíz de un programa del clúster. Iniciamos con el análisis de las necesidades regionales que teníamos como industria. Se hizo una valoración de las empresas interesadas, y vimos que era necesario el involucramiento de una empresa tractor, que fue la empresa Fokker GKN. Se está trabajando con 5 empresas, y hay otras 5 que vienen en el proceso de aceleración y desarrollo”.

Dijo que este caso de éxito fue el primero a nivel nacional para poder soportar las expansiones de la empresa Fokker GKN.

“Lo que ocurre ahora es la integración para poder tener este apoyo a las Pymes. Estas empresas trabajan en la proveeduría de piezas críticas para los ensambles que está haciendo Fokker GKN en Chihuahua, son piezas que van en el ensamble del ala o del elevador, por ejemplo”, explicó.

Agregó que hoy en día, dichas empresas ya están cotizando para otras empresas. Ya cuentan con certificación y experiencia. Pasaron de solo desarrollar piezas simples a desarrollar piezas más complejas de especificaciones críticas.

Finalmente, Carlos Ramírez, Chairman del Aerocluster de Monterrey, indicó que, en el caso de dicho clúster, el proceso para lograr que miembros de la agrupación puedan concretar una relación comercial es mucho más difícil, al no haber empresas tractoras demandando proveeduría en Nuevo León.

“En el estado hay talento e infraestructura metalmecánica ya instalada, entonces, lo que queremos hacer es poco a poco irnos introduciendo en la mentalidad aeronáutica, en los requerimientos de la industria, para que tarde o temprano con una mentoría de una empresa tractora que requiera proveeduría, se pueda desarrollar en el sector. Estamos integrando al sector metalmecánico, empezando por las empresas de mecanizado para fortalecer la región”, indicó Ramírez.

Dijo que el estado tiene una vocación metalmecánica de tiempo atrás, donde hay muchas capacidades ya instaladas que están proveyendo productos a infinidad de industrias, por lo que el objetico es que esas capacidades que ya existen pasen a la industria aeroespacial.

“En aeronáutica no vamos a la par de otras entidades, pero tenemos una total comunicación con los clústeres de otros estados y la FEMIA. Todos ellos necesitan proveeduría y nosotros contamos con esa posibilidad”, detalló.

Contenido relacionado

ALAR: precisión y tecnología en la manufactura aeronáutica mexicana

ALAR, liderada por Andrea Alarcón, se distingue en la industria aeronáutica mexicana por su capacidad en la fabricación de herramentales y piezas aeronavegables. Gracias a los centros de mecanizado de última generación y a la reciente incorporación de la manufactura aditiva, la empresa ha optimizado sus procesos, ampliado su oferta tecnológica e impulsado el desarrollo de la industria en Querétaro.

Leer MásCastle Metals abre nuevas instalaciones en Querétaro

Con una extensión de 60,000 pies cuadrados, la nueva ubicación de Castle Metals en Querétaro tiene el objetivo de atender mejor a sus clientes.

Leer MásTransición hacia el mecanizado CNC tipo suizo

La implementación de máquinas CNC tipo suizo, en Deking Screw Products, trajo un método de producción nuevo y altamente eficiente para el negocio. Pero también requirió aprender las diferencias inherentes al mecanizado tipo suizo y un cambio de mentalidad para los líderes de la empresa.

Leer MásTransformando desafíos del mecanizado aeroespacial en oportunidades

Este fabricante aeroespacial duplicó un subconjunto de trabajo y su habilidad para convertir la resolución de problemas en el taller en nuevos productos comercializables.

Leer MásLea a continuación

Para qué sirve el fresado en duro

El fresado en duro se utiliza para mecanizar aceros endurecidos con filos cortantes definidos. El fresado de estos materiales requiere centros de mecanizado de alta velocidad configurados para el fresado en duro, junto con un CAD/CAM programado en concordancia.

Leer MásSistema de sujeción permite a un taller alcanzar las tolerancias requeridas

Este taller de Monterrey, dedicado a la manufactura de ejes para motorreductores, no conseguía alcanzar las tolerancias exigidas por su cliente. El uso de un collet chuck le permitió lograr las dimensiones requeridas y reducir los tiempos del proceso en 54 %.

Leer MásLos beneficios de las máquinas-herramienta multitarea

La tecnología de máquinas-herramienta multitarea ha revolucionado la manufactura y sigue desempeñando un papel fundamental en talleres de mecanizado que han adoptado esta tecnología.

Leer Más