Compartir

Lea a continuación

De acuerdo con René Espinosa, presidente de la Federación Mexicana de la Industria Aeroespacial (FEMIA), actualmente no se puede negar que esta industria ha tenido mermas por la crisis enfrentada debido al COVID-19: “Probablemente nos tomará un par de años regresar a los números que tuvimos en 2019, con un crecimiento promedio de 14 % anual en los años anteriores; sin embargo, estos retos nos hacen mirar por oportunidades y nuevas fronteras”.

En este sentido, Luis Lizcano, director ejecutivo de FEMIA, indicó que el crecimiento excepcional de 14 % de promedio anual hasta 2019 se dio principalmente en los rubros de aeronáutica civil-comercial.

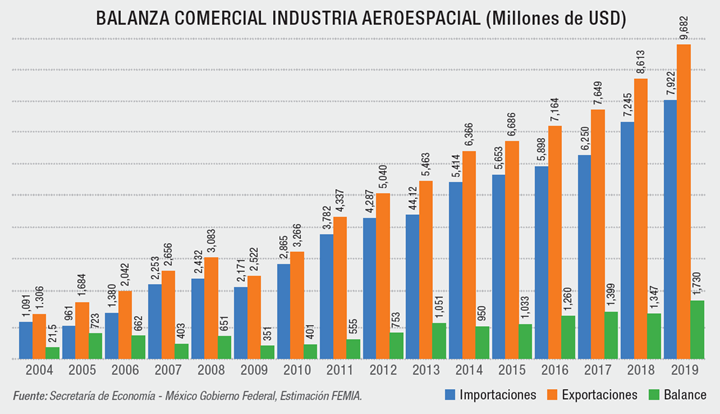

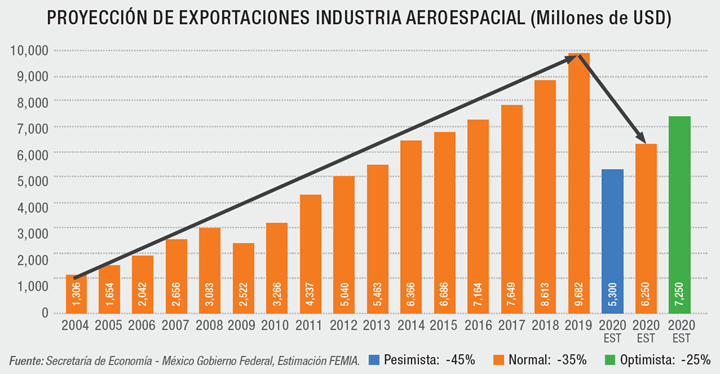

“En 2019 cerramos con 368 instalaciones industriales, de las cuales 318 correspondían a MFG, 43 a MRO y 40 a D&E. Asimismo, ese año las exportaciones fueron por 9,682 millones de dólares; sin embargo, en 2020 el principal motor de negocio de la industria (aviación civil-comercial) se vio afectado, así como la demanda de aviones”, explicó Lizcano.

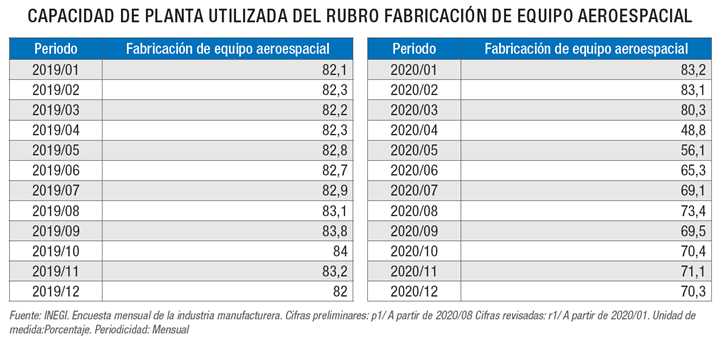

El directivo agregó que 2020 terminó con una baja en la industria aeronáutica de entre 25 y 45 % en la producción con relación a 2019: “El impacto en el número de instalaciones industriales aún es desconocido, esperemos que sea el menor posible, pero tal vez puedan llegar a quedar alrededor de 300 instalaciones industriales”.

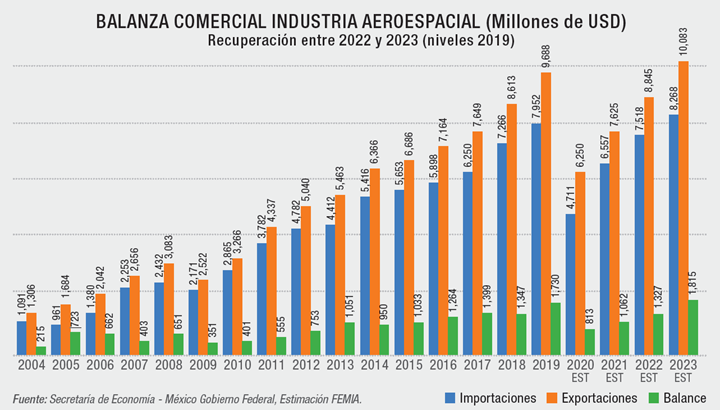

Lizcano indicó que la industria ha registrado una pérdida de alrededor de 20,000 empleos directos, al menos temporalmente. Asimismo, señaló que la cifra estimada de exportaciones en 2020 fue de 6,250 millones de dólares, en tanto que en 2021 sería de 7,625 millones de dólares y en 2022 de 8,845 millones de dólares.

“Todas estas estimaciones siguen sujetas a los tiempos que nos marca el virus. Tenemos un entorno de muchos retos hacia adelante, pero la industria es resiliente y regresará una vez resuelta la crisis de salud. Para 2023 tendríamos una recuperación de los niveles de 2019”, refirió Lizcano.

Oportunidades para la industria aeroespacial

De acuerdo con Luis Lizcano, la industria presenta oportunidades en los siguientes ámbitos:

- Sustitución de importaciones en la región de Norteamérica. Un potencial de 5,000 millones de dólares de importaciones del sector aeroespacial pueden ser producidos en México.

- Bloque occidental. Estados Unidos y Europa buscan disminuir la alta dependencia de China, con opciones de proveeduría en fuentes más confiables que reduzcan su riesgo, y en Norteamérica la opción viable y competente es México.

- Reconversión y transformación. Pymes integradas para competir en sectores globales de alto valor (médico, automotriz y aeroespacial).

Al respecto, René Espinosa refiere: “Crisis como las de la proveeduría global a raíz del COVID-19 y la confrontación geopolítica y de comercio entre Estados Unidos y China obligan a los grandes fabricantes a emprender tácticas de relocalización geográfica de su proveeduría a regiones más estratégicas y cercanas”.

Por su parte, Edgar Ciceño, director de Estrategia de Safran en México, señala que en el país las cadenas de proveeduría y de valor pueden desarrollarse, pero es necesario ir paso a paso:

“Si bien existen esos 5,000 millones de dólares de cadenas de proveeduría en México, mucho de lo que Safran y otros OEM importan son componentes sencillos que pudieran hacerse aquí y son procedimientos básicos que a veces hay que ir muy lejos para conseguirlos”.

En este sentido, en las diferentes regiones de desarrollos aeroespaciales en México (FEMIA ha identificado cinco: Baja California, Sonora, Chihuahua y Nuevo León, así como el área de influencia de Querétaro) se han creado, de la mano de los clústeres aeroespaciales, iniciativas y estrategias para aprovechar las oportunidades que brinda la industria.

Tal es el caso del Monterrey Aeroclúster, donde la directora ejecutiva, Claire Barnouin, refirió que a raíz de la transformación profunda vivida en 2020 derivada del COVID-19 y su impacto en la industria, están centrando su esfuerzo en tres ejes de trabajo: “El primero es el impulso a ventas, el segundo el de compras estratégicas y la generación de ahorros, y el tercer eje es la vinculación y la comunicación”.

Por su parte, Antonio Velázquez, director general del Aeroclúster Querétaro, señaló que las principales iniciativas para apoyar el desarrollo de la industria en Querétaro y la región incluyen el desarrollo de cadenas de suministro con el objetivo de conectar a las empresas grandes con las pymes; el apoyo a las pymes aeroespaciales proveyéndolas de asistencia y capacitación para el desarrollo de nuevos negocios; el desarrollo de talento y empleo por medio de programas de entrenamiento y cuidado del empleo, así como la investigación y desarrollo de ciencia y tecnología.

Velázquez agregó que a raíz de la pandemia tuvieron que hacer ajustes en el clúster, y uno de los principales cambios que anunciaron fue pasar de la triple hélice a la quíntuple hélice.

“A partir de 2021 vamos a integrar startups y emprendimientos empresariales que promuevan la tecnología aeroespacial, así como aceleradoras que ayuden a crear estas nuevas empresas. De igual manera, vamos a incorporar a agentes que sirvan para la obtención de capital y la banca de desarrollo”, precisó Velázquez.

En el caso del Clúster Aeroespacial de Baja California, su presidente, Tomás Sibaja, indicó que se enfocan en materiales compuestos: “Solo en la entidad se importaron en 2018 más de 250 millones de dólares en materiales compuestos”.

A su vez, René Espinosa, expresidente del Clúster Aeroespacial Chihuahua, dijo que las principales iniciativas de dicho clúster se basan en el desarrollo de proveedores-pymes; la integración de la cadena de valor a escalas local, nacional y regional; los programas académicos hechos a la medida y programas de entrenamiento para las necesidades locales de la industria, y la generación de talento, así como la relación y vinculación con otros clústeres.

En este contexto, Luis Lizcano precisó que cuando se inició la industria aeroespacial en México había pocas operaciones con capital de origen mexicano, pero a la fecha, casi el 30 % de las operaciones tienen capital de origen nacional, y agregó que este número se va a incrementar conforme más compañías se sumen a la cadena de suministro.

Asimismo, el directivo agregó que en el escenario actual y pese a la situación vivida en 2020, no se han cancelado inversiones en el país: “Hay un replanteamiento en la programación de las inversiones. Hay un diferimiento en algunas de ellas y en algunas otras los programas continúan, pero hasta ahora no hay una cancelación”.

Proyectos concretados

A finales de 2020 y principios de 2021, diversos proyectos de inversión de la industria aeroespacial se concretaron en diferentes partes de México. Tal es el caso del estado de Sinaloa, donde se creó el Clúster Aeroespacial de Sinaloa (CAS) en el contexto del desarrollo del MZT Aerospace Park.

Dicho clúster tiene como objetivo apoyar a la industria aeroespacial en la región y el país en áreas de desarrollo tecnológico e innovación, capacitación y desarrollo del talento profesional, así como atender las demandas de mercado y proveeduría con un enfoque global.

De acuerdo con Eduardo Guizar, presidente del recién creado clúster, este se empezó a gestar hace tres años, teniendo como punto de partida algunas empresas dedicadas al desarrollo de drones para ingeniería, agricultura y vigilancia, además de varias empresas de reparación del sector.

“La idea es lograr la integración de empresas, prestadores de bienes y servicios del sector aeroespacial, así como de laboratorios de investigación y centros de formación interesados en el sector en torno a fines comunes”, indicó Guizar.

La visión de este clúster es ser un referente de apoyo técnico y de ingeniería especializada para el sector aeroespacial en Sinaloa en seis segmentos de negocio: aviación comercial, defensa, espacio, drones, MRO/R&O y cargo aéreo logístico.

Guizar refirió que es clave identificar las oportunidades de negocio para la industria aeroespacial en México y apoyar la mayor inclusión y contenido nacional mediante la incorporación de mayor proveeduría de pequeñas y medianas empresas ubicadas en México.

Cabe señalar que el MZT Aerospace Park incluirá una pista de aterrizaje de 10,000 pies de longitud para la manufactura, en sitio, de aeronaves.

De acuerdo con Lino Suárez, presidente del CAS Título Mazatlán y director del MZT Aeropark, el parque avanza rápidamente en su infraestructura y se espera inaugurar una parte del desarrollo en diciembre de 2021.

Otro de los proyectos concretados fue el AT Engine, empresa que con una inversión de más de 200 millones de dólares inauguró una planta ubicada en el Parque Industrial Hermosillo Norte, de Sonora.

Cabe señalar que AT Engine es el resultado de una alianza entre Grupo Punto Alto y la empresa alemana Aerotech Peissenberg, que iniciaron la construcción de la nueva planta en 2017.

Alberto Terrazas, director general de Grupo Punto Alto, dijo que este proyecto ha sido un ejemplo del modelo triple hélice para la atracción de inversión, al existir una coordinación entre el gobierno, el sector privado y la academia.

Dart Aerospace es otro de los proyectos concretados en la industria. En este caso la inversión fue de 3.6 millones de dólares para la edificación de una planta de 6,500 metros cuadrados de extensión en el Parque Industrial Chihuahua Sur. La empresa prevé generar 107 nuevos empleos en una primera etapa para la fabricación de partes, componentes y equipo para aviones y helicópteros.

De acuerdo con Eric Guenard, gerente de operaciones de Dart Aerospace, estas nuevas instalaciones son el comienzo de Dart en la manufactura en México, siendo este el tercer país de Norteamérica en el que operan y refirió que el proyecto no sería una realidad sin el apoyo de la industria.

Guenard precisó que la construcción de las instalaciones fue finalizada en septiembre de 2020, apenas cinco meses después de anunciada su inversión, y que inició operaciones en octubre de 2020: “Ahora podemos decir, con total confianza, que nuestro nuevo centro de manufactura opera como se esperaba”.

Asimismo, dos empresas del sector tuvieron actividades de crecimiento en el contexto de la pandemia. El primer caso es el de Icon Aircraft México, empresa que busca aumentar sus operaciones en Baja California y tiene la intención de integrar proveeduría local, así como promover sus capacidades y productos en materiales compuestos y materiales avanzados para la industria de México.

De acuerdo con Mariano Amezcua, chief operating officer de Icon Aircraft México, la intención de la empresa es formar vínculos de trabajo en México: “En Tijuana producimos los componentes y subensambles compuestos para construir los fuselajes del avión Icon A5 y hemos iniciado la transición de su ensamble final a Tijuana. Nuestro primer avión, construido completamente en territorio nacional, fue finalizado en julio de 2020”.

El segundo caso es el de ETU Aerospace, empresa que durante 2020 desarrolló su primera línea de ensamble para diversos componentes, a pesar de que fue un año de pandemia y contracción económica.

De acuerdo con Jatziri Barrios, directora general de ETU Aerospace, en 2019 la empresa se volvió T1 para Airbus Helicopters Querétaro: “La empresa siguió creciendo en 2020 y desarrollamos nuestra primera línea de ensamble para bujes, rivets y helicoils. La industria sigue dándonos oportunidades”.

Jatziri Barrios refirió que para convertirse en T1, la empresa decidió dar el gran paso de invertir y crecer: “Construimos una planta de 1,400 metros cuadrados, en la que pusimos infraestructura, equipos, laboratorio, oficinas y se contrató una plantilla formal 100 % dedicada a la industria aeroespacial. Vimos la oportunidad de negocio, traducida en que hoy somos un T1 que entrega productos en aeroestructuras, motores y trenes de aterrizaje”.

Refirió que manufacturan piezas de diferentes programas de aviación comercial, que van desde un Elevator de un CRJ4 Cessna, un Hinge de un CJ3 Cessna, un Gas Seal de un CFM56 para un motor de propulsión, componentes de tren de aterrizaje como Bearing Carrier para un B737, hasta un Nut Class A para un B787.

“Cada una de estas piezas tiene diferentes requerimientos y tecnologías. Operamos tornos verticales, centros de mecanizado de cuatro y de cinco ejes, tornos con herramientas vivas, y cada pieza lleva también una cadena de proveeduría con requisitos especializados como tratamientos térmicos, ensayos no destructivos, pintura y tratamiento químicos”, indicó Barrios.

La directiva agregó que la pandemia provocó un fuerte impacto económico en la industria aeroespacial, que sacudió a las OEM y las hizo advertir lo necesario que es dividir la cadena de proveeduría para mitigar impactos en temas de riesgo. Detalló que las OEM también están enfocadas en nuevas estrategias para desarrollar cadenas de proveeduría regionalizadas.

Finalmente, refirió que una de las ventajas competitivas de México es que (las OEM) están buscando mano de obra calificada y competitiva, con conocimientos técnicos y capacidad de desarrollo de ingeniería: “Es ahí donde México entra a ser un país competitivo para la industria aeroespacial”.

Capital humano en el sector aeroespacial

2020 terminó con una baja en la industria aeronáutica mexicana de entre 25 y 45 % en la producción, con relación a 2019. / Fuente: Archivo

René Espinosa indicó que no se puede hablar de crecimiento y desarrollo de la industria aeroespacial, si no se considera la formación de talento con base en las tendencias del desarrollo de nuevas tecnologías y materiales de vanguardia.

“Es fundamental, y parte de nuestra responsabilidad, el poder alinear la oferta educativa con las oportunidad actuales y futuras que ofrece esta industria. Fortaleciendo las estrategias regionales y nacionales con una visión integral, a fin de satisfacer las necesidades de este sector”, explicó Espinosa.

Agregó que uno de los factores y gran diferencial que representa y brinda una ventaja competitiva a México es su talento: “Nuestras capacidades técnicas e ingenieriles hacen de México un polo fundamental para las estrategias de proveeduría de los grandes OEM y tractoras de la industria”.

En este sentido, Espinosa explicó que actualmente el sector industrial de Estados Unidos enfrenta una gran crisis de talento, ya que en los próximos cinco años el 53 % de sus ingenieros y técnicos se estarán retirando: “Esto hace que México sea un destino estratégico, con capacidad industrial y talento en uno de los bloques regionales económicos más importantes, como es Norteamérica”.

Dijo que la industria debe continuar trabajando para disminuir la brecha entre los centros de manufactura, pisos productivos y aulas de estudiantes, en busca de migrar gradualmente de la manufactura a la “mentefactura”, para lograr un modelo industrial con mayor participación en el diseño.

El espacio: la nueva frontera

En noviembre de 2020, el secretario de Comunicaciones y Transportes, Jorge Arganis, anunció el lanzamiento de la Industria Espacial Mexicana, mediante un convenio entre dicha secretaría –a través de la Agencia Espacial Mexicana (AEM)– y la FEMIA, para desarrollar empresas del sector, impulsar la creación de empleos y posicionar a México en el escenario mundial.

“Promover la fabricación de satélites, con el consecuente impacto en la reactivación económica del país, será otro de los objetivos, con lo cual las compañías incursionarían en actividades adicionales al tema aeronáutico, y forjar una nueva generación de cuadros especializados que permitirá aprovechar al máximo los inmensos beneficios de la tecnología satelital”, destacó el funcionario federal.

Por su parte, el subsecretario de Transportes, Carlos Alfonso Morán, aseguró que el convenio entre la SCT y FEMIA, a través de la AEM, funcionará como un habilitador del desarrollo tecnológico en México, pues marca el lanzamiento de la industria espacial en nuestro país.

“Esta iniciativa abre puertas para mostrar el interés de México por encontrar nuevas oportunidades de aprovechamiento en el espacio y hacer avanzar la tecnología nacional, que ha tenido impulso a través de la manufactura de la industria aérea, e iniciar el mapa de ruta tecnológica de la industria espacial”, enfatizó Morán.

Cabe señalar que, de acuerdo con información de FEMIA, la construcción de satélites representa un mercado de 12.5 billones de dólares, y los lanzamientos 4.9 billones, que generan una reacción en cadena de 130 billones de dólares para el cemento terrestre y 110 billones en servicios satelitales. Siendo un mercado total para la industria satelital de 271 billones, que al agregar la industria de exploración espacial arroja un gran total de 366 billones de dólares, con fuertes inversiones del sector privado.

De acuerdo con el director de la AEM, Salvador Landeros, uno de los primeros proyectos en los que incursionará la industria espacial mexicana será en la construcción y lanzamiento de la constelación de satélites AztechSat, en el que participan la NASA e instituciones como la Universidad Nacional Autónoma de México (UNAM), el Instituto Politécnico Nacional (IPN), la Universidad Popular Autónoma del Estado de Puebla (UPAEP), la Universidad Panamericana, la Universidad Autónoma de Zacatecas (UAZ), CINVESTAV Guadalajara y el Instituto Tecnológico de Estudios Superiores de Monterrey (ITESM).

Por su parte, René Espinosa señaló que este acuerdo ha sido el inicio de una nueva etapa de la industria espacial en México, que permitirá promover la inversión pública y privada, la generación de empleos y el aumento a la competitividad del país en el sector.

“Desde FEMIA volveremos a recorrer los pasos de éxito que durante estos años hemos trabajado con aliados importantes como SEDENA, donde no solo se ha logrado posicionar al país en el lugar 12 del escalafón mundial de la industria aeronáutica por el valor de su producción, sino también lograr eventos de talla internacional como la Feria Aeroespacial México”, indicó Espinosa.

También agregó que los retos actuales por los que pasa la industria hacen mirar por nuevas oportunidades y fronteras, y que el espacio es una de ellas.

Cabe señalar que FEMIA cuenta con la participación y sinergia de empresas como Boeing, Airbus, Honeywell, Safran, Collins, General Electric, Axxon y Metal Finishing, por mencionar algunas, que adelantan operaciones aeronáuticas en México y a escala global cuenta con divisiones espaciales o bien que participan en programas espaciales.

A su vez, Luis Lizcano indicó que dentro de FEMIA se creó la Comisión Espacio para darle el enfoque y la importancia que merece este sector: “Estamos seguros de que ya seguimos este camino con la industria aeronáutica y ahora es una industria que genera casi 10,000 millones de dólares en exportaciones. Podemos replicar el caso con la industria espacial. Estamos en el momento correcto con los actores correctos. Tenemos las condiciones correctas para lograr un desarrollo acelerado y adecuado. Lo más importante es que tenemos el capital humano en todos los sentidos”.

Lizcano agregó que la mayor oportunidad en la industria espacial para México, sin duda, será el diseño y manufactura de satélites, así como el diseño y manufactura de aplicaciones mediante información satelital.

El directivo agregó que se requiere el apoyo del gobierno para el desarrollo del sector, y explicó que otras oportunidades para este sector son las siguientes:

- New Space (Space 2.0). “Con el avance de la tecnología, los satélites de varias toneladas están cambiando a satélites de menos dimensiones con las mismas o mejores capacidades. Esta reducción hace que disminuyan los costos, lo que permite que otras empresas puedan entrar en este sector”, indicó Lizcano.

- La nueva carrera espacial para establecer colonias en la Luna y Marte.

- Los inversionistas ven muy positivo al sector, altamente rentable y viable.

- Desarrollo de aplicaciones Downstream en combinación con otras tecnologías como IA, Big Data (Industria 4.0).

- Vocación que hay en México por carreras STEM (ciencia, tecnología, ingeniería y matemáticas).

Finalmente, la doctora Verónica Rojas, profesora investigadora del Colegio de Ingeniería del Centro de Enseñanza Técnica y Superior (CETYS), indicó que la industria aeroespacial se ha visto mermada por la actual contingencia, con una reducción de hasta el 40 %.

“Debemos orientar nuestra visión y no limitarnos y asociar la tecnología e industria aeroespacial en México con aviones. Debemos expandir el conocimiento del espacio y una de las formas de salir de esta crisis es ser punta de lanza y fortalecer nuestro capital humano en el área de construcción de satélites pequeños”, señaló Rojas.

Contenido relacionado

ALAR: precisión y tecnología en la manufactura aeronáutica mexicana

ALAR, liderada por Andrea Alarcón, se distingue en la industria aeronáutica mexicana por su capacidad en la fabricación de herramentales y piezas aeronavegables. Gracias a los centros de mecanizado de última generación y a la reciente incorporación de la manufactura aditiva, la empresa ha optimizado sus procesos, ampliado su oferta tecnológica e impulsado el desarrollo de la industria en Querétaro.

Leer MásClústeres industriales en México: perspectivas regionales en 2023

Altamente integrada en cadenas regionales y globales de valor, la industria manufacturera mexicana ha tenido importantes cambios en los últimos años y generado oportunidades clave para las diferentes regiones industriales del país.

Leer MásMSC Expo: el punto de inflexión para la cadena de proveeduría en México

MSC Expo, que se realizará del 20 al 22 de junio de 2023, es una oportunidad única para los talleres de trabajo que ofrecen sus procesos y servicios para abastecer la gran necesidad de proveeduría que tienen los OEM establecidos en México.

Leer MásCambios en la cadena de proveeduría y cómo aprovecharlos en México

El nearshoring ha cambiado el panorama geoestratégico de la proveeduría en el mundo, haciendo que muchas empresas establezcan sus centros de producción cerca a los OEM. Esta situación ha beneficiado a México con una ganancia potencial estimada en exportaciones de 35,000 millones de dólares.

Leer MásLea a continuación

Seis tendencias para la industria aeroespacial y de defensa

De acuerdo con un estudio de la firma Deloitte, en 2021 la industria aeroespacial comercial seguirá presentando desafíos y se espera que el sector de defensa se mantenga estable.

Leer MásNorteamérica requiere cadenas de proveeduría fuertes e integradas logística y legalmente

Comisiones del Senado, la U.S. Mexico Foundation y empresarios llaman a fortalecer cadenas productivas y consolidar a México como socio estratégico en Norteamérica.

Leer MásIndustria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

Leer Más