Clústeres industriales en México: perspectivas regionales en 2023

Altamente integrada en cadenas regionales y globales de valor, la industria manufacturera mexicana ha tenido importantes cambios en los últimos años y generado oportunidades clave para las diferentes regiones industriales del país.

Compartir

Lea a continuación

En los últimos dos años, el uso de la capacidad instalada en la industria manufacturera de México ha tenido incrementos significativos.

El “Reporte sobre las economías regionales enero-marzo 2023”, elaborado por el Banco de México, detalla que en los próximos doce meses se espera que en todas las regiones del país los índices de difusión de las expectativas sobre la demanda por los productos, el personal contratado y la inversión en activos fijos se mantengan en la zona de expansión.

Particularmente, en cuanto a las expectativas de inversión en activos fijos para los próximos doce meses, las empresas de la industria manufacturera de todas las regiones del país indicaron planes de realizar algún tipo de inversión para la adquisición de maquinaria y equipo de producción, de equipo de transporte y bienes inmuebles.

Cabe señalar que, en los últimos dos años, el uso de la capacidad instalada en la industria manufacturera del país ha experimentado incrementos significativos. Hasta el primer trimestre de 2023 este indicador se ubicó en cerca del 83 %, cifra mayor al 81 y 79 % del primer trimestre de 2018 y 2019, respectivamente.

“Este mayor uso de la capacidad instalada se puede asociar, principalmente, con el mayor dinamismo de las ramas de Audio y video, Computadoras, Componentes eléctricos y Equipo de computación, a raíz del importante incremento de la demanda global por este tipo de bienes y que están altamente integradas en las cadenas globales de producción manufacturera”, señala el informe.

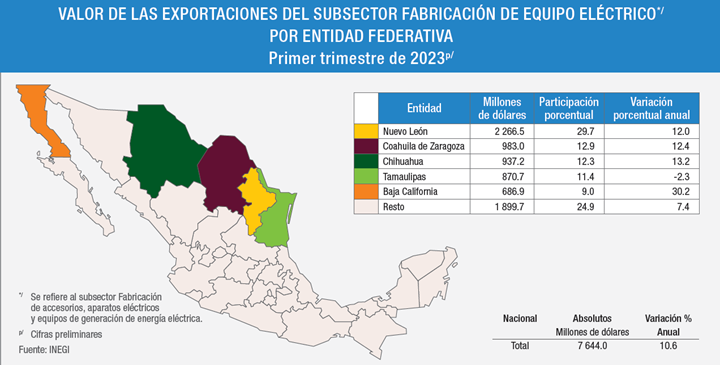

Valor de las exportaciones del subsector fabricación de equipo eléctrico por entidad federativa. Primer trimestre de 2023p.

Las perspectivas regionales

El Banco de México detalla que, en la Región Norte, el sector minero prevé que el crecimiento de la manufactura en Estados Unidos impulse la producción de minerales industriales como el cobre, el hierro y el zinc. Adicionalmente, la generación de empleos en la manufactura de exportación, una mayor actividad turística y un aumento en el flujo de remesas apoyarán la demanda, lo cual se reflejaría en una mayor actividad en el comercio al por menor.

De igual manera, y ante al fenómeno de la relocalización de empresas, se prevé una mayor demanda de servicios educativos, dada la necesidad de personal técnico y profesional capacitado por parte de las empresas que se instalarán en el país.

“En las industrias química, automotriz y de fabricación de productos a base de minerales no metálicos, se anticipa la apertura de nuevas líneas y plantas de producción, al igual que el lanzamiento de nuevos productos para abastecer una demanda interna creciente”, revela la información.

En el caso de la Región Centro Norte, y como factor interno de impulso, el Banco de México refiere que se prevé una mayor producción de equipo de transporte, en particular de neumáticos, ante la expectativa de que la movilidad de personas y mercancías continúe en aumento.

Se destaca, además, el desarrollo de proyectos de inversión pública, en particular la continuidad en la construcción de la Línea 4 del Tren Ligero de Guadalajara, así como de diversos programas de mejoramiento de la infraestructura vial en diferentes municipios de la región.

El Banco de México espera que en la Región Centro se dé la reactivación y ampliación de una planta ensambladora de automóviles en el Estado de México, que elevará los pedidos a sus proveedores de insumos.

También se tiene la expectativa de un aumento en los desarrollos inmobiliarios, naves industriales y hoteles. Asimismo, se prevé que las nuevas inversiones asociadas a la relocalización de empresas estimulen la demanda de servicios de telefonía e internet, al igual que de servicios de logística y transporte en la zona.

Finalmente, en la Región Sur, el Banco de México destaca la importancia de la construcción de grandes proyectos de infraestructura, en particular del Tren Maya, la Refinería Olmeca y el Corredor Interoceánico del Istmo de Tehuantepec.

“Una vez que concluyan estas obras públicas, se espera que mejore la disponibilidad de mano de obra en la región, lo que reduciría las presiones salariales, mejorando con ello la rentabilidad de las empresas y el potencial para realizar nuevas inversiones”, detalla el informe.

Asimismo, añade que la eventual conclusión de estos grandes proyectos de infraestructura liberaría recursos para dar continuidad a otras obras públicas en proceso, como las asociadas con el puente Nichupté, el Aeropuerto Internacional de Tulum y la planta coquizadora en la refinería de Salina Cruz, Oaxaca, o bien a la realización de obras nuevas.

Finalmente, se anticipa un mejor desempeño en la minería petrolera ante la posibilidad de que se concreten diversos planes de inversión públicos, orientados a elevar la producción en campos prioritarios e incorporar nuevos yacimientos, así como para mejorar el aprovechamiento del gas natural.

Los clústeres y la cadena productiva

De acuerdo con el documento “México en la fábrica de América del Norte y el nearshoring”, elaborado por la Comisión Económica para América Latina y el Caribe (Cepal), en México los clústeres han tenido dos niveles de concreción.

El primero se fundamenta en un modelo conceptual de horizontes amplios, orientado a promover la formación de clústeres con base en la creación de centros de innovación industrial como agentes privados con apoyos de fondos públicos.

“El otro nivel de concreción de clústeres en México es de nivel mixto entre meso y microeconómico y también mixto en su carácter institucional, ya que algunos resultan de interacciones entre iniciativas empresariales y públicas y otros son de carácter principalmente privado”, detalla el documento de Cepal.

Añade que con base en esta configuración, en México hay un conjunto diverso de clústeres identificados con industrias y estados sobre los que no hay un inventario general, los cuales incluyen sectores como el automotriz, electrónico, textil, aeroespacial, dispositivos médicos y biotecnología, entre otros.

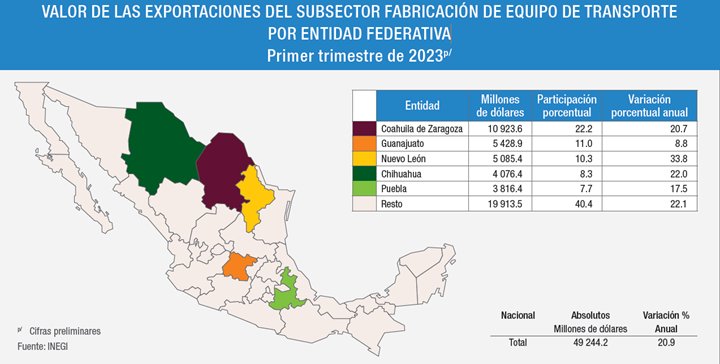

Valor de las exportaciones del subsector fabricación de equipo de transporte por entidad federativa. Primer trimestre de 2023p.

En general, refiere el informe, estos clústeres suelen tener una ensambladora importante de la industria en torno a la cual se articulan empresas de diverso tipo, y en su mayoría se refieren a industrias integradas a cadenas globales de valor y con una gran participación de maquiladoras.

El documento señala que un caso destacado es el de los clústeres de la industria automotriz en diferentes estados del país, el cual ha configurado la Red Nacional de Clústeres de la Industria Automotriz.

“Específicamente, se impulsa la vocación natural de una red, como generar sinergias entre las regiones, para lo que se proponen acciones de integración a las pymes y los insumos nacionales en las cadenas productivas. Estas actividades resultan particularmente interesantes ante las nuevas perspectivas que plantea el T-MEC”, dice el informe.

De acuerdo con Daniel Hernández, director del Clúster Automotriz de Querétaro y presidente de la Red Nacional de Clústeres de la Industria Automotriz, uno de los objetivos de la red es fortalecer cada uno de los clústeres en su ámbito de operación.

“La idea es que los clústeres que forman parte de la red puedan, a partir de la experiencia y la colaboración, llevar a sus propios estados y regiones las prácticas exitosas en el modelo de clúster”, indicó.

Oportunidades para la cadena de valor

Manuel Montoya, director general del Clúster Automotriz de Nuevo León (CLAUT), refirió que a lo largo de 16 años el clúster ha trabajado con sus empresas, instituciones académicas y de gobierno, para resolver problemas comunes y hacer proyectos en beneficio de todo el ecosistema automotriz del estado.

Destacó que la inversión de una nueva gigafábrica de Tesla, que se ubicará cerca de Monterrey, no ha sido casualidad.

“La industria automotriz de Nuevo León ya tiene muchos años de experiencia y, en estos últimos, ha aprendido el secreto de la competitividad, que es la colaboración”, indicó.

Detalló que en los últimos dos años hemos recibido inversiones importantes en Nuevo León y destacó proveedores de Tesla que se instalaron para suministrar a la planta de Austin.

“Quanta es el proveedor de los cerebros de Tesla y se localizó en Santa Catarina. Forvia, empresa creada de la fusión de Faurecia y Hella, puso su planta en Apodaca para fabricar los interiores de los vehículos Tesla. ZF instaló una planta y un centro de investigación y desarrollo también en Apodaca, y uno de sus principales clientes es Tesla”, comentó Montoya.

Señaló que todas estas nuevas inversiones se decidieron por Nuevo León por ser un ecosistema con personal preparado y por contar con una base fuerte de proveeduría local.

“Encontraron la industria automotriz de Nuevo León organizada, y esto facilitó su decisión de instalarse en este estado. El ecosistema automotriz está preparado para recibir una gran inversión, como la de Tesla”, señaló el directivo.

En este sentido, Montoya puntualizó que ahora el reto está en poder transitar hacia las nuevas tecnologías, pero ayudará mucho que Tesla esté en México y en Nuevo León.

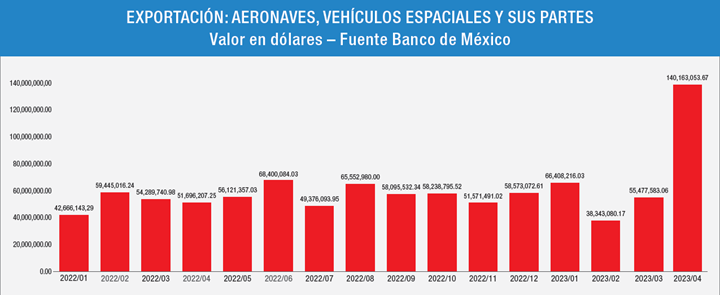

Por su parte, Luis Lizcano, presidente ejecutivo de FEMIA, refiere que se espera un crecimiento de entre el 16 y 18 % para la industria aeroespacial en 2023.

“Es muy probable que este año podamos llegar a los niveles que teníamos antes de la pandemia, pero con la diferencia de que, al reestructurarse las cadenas de proveeduría, este crecimiento va a seguir sostenido como doble dígito y esperamos que en 2025 se supere la barrera de los 12,000 millones de dólares.”

El directivo refirió que hay una tendencia muy importante por parte de los OEM y de los T1 de reestructurar las cadenas de proveeduría para reducir la dependencia de proveedores de Asia, en específico de China.

“Esto abre una cantidad de oportunidades muy importantes en nuestro sector, donde las cadenas de proveeduría son muy complejas”, indicó Lizcano.

Cabe señalar que de acuerdo con el “Atlas prospectivo territorial-industrial para la atracción de inversiones”, elaborado por la Secretaría de Relaciones Exteriores, ONUDI y ONU-Habitat, los estados con mayor participación de empresas que generan productos o servicios para la industria aeroespacial incluyen a Sonora, Baja California, Querétaro, Chihuahua y Nuevo León.

“Estos estados tienen un gran número de clústeres de la industria aeroespacial, es decir, cuentan con actividades económicas dedicadas a esta industria, por lo que su cercanía entre empresas representa la facilidad de vincularse con empresas complementarias”, señala el documento.

Agrega que el valor que representa en el mercado la industria aeroespacial, el crecimiento sostenido que ha mantenido durante los últimos años y los esfuerzos nacionales y de políticas públicas enfocados a contar con vocaciones productivas de alta calidad, permiten que esta industria tenga un gran valor a futuro.

Por ello, el documento detalla que los clústeres de la industria son claves, al integrar el valor de las distintas áreas de oportunidad, ya sea existentes o que pueden tener un impulso y fortalecimiento de las empresas, para generar valor en la economía regional.

Un ejemplo de la importancia que está tomando la industria en las diferentes regiones del país son las inversiones que se realizan. Tal es el caso de Safran Cabin, que anunció una inversión de 16.3 millones de dólares para la expansión de sus operaciones de manufactura en Chihuahua.

Jorge Ortega, CEO de Safran Cabin, dijo que con este proyecto de expansión la empresa empezará a migrar a la manufactura de partes para turbinas del avión Airbus A330neo. Para concretarla tendrá un centro de ingeniería que iniciará este año con 50 especialistas, y planes de crecimiento de hasta 200 profesionales del área.

En el Centro de Ingeniería Cabin se diseñarán, además, las diferentes configuraciones para los modelos Boeing 737 y A350.

Asimismo, Safran anunció la expansión de operaciones en Querétaro con una inversión de 80 millones de dólares. La inversión tiene como finalidad la creación de la séptima planta del grupo, que albergará un banco de ensayos de motores de avión para el desarrollo e innovación de la industria aeronáutica, así como la ampliación de dos plantas.

Jean-Paul Alary, CEO de Safran Aircraft Engines, dijo que con esta inversión se da un importante paso en la industria, pues desde el banco de ensayos se aumentará la capacidad de pruebas para cumplir con el rápido crecimiento de la flota de motores, que requiere la creación de más empleos en el estado.

Por otra parte, Yoelle Rojas, directora del Clúster de Electrodomésticos de Nuevo León (CLELAC), dijo que este clúster busca impulsar el desarrollo de las pymes mexicanas que abastecen en algún nivel la cadena de las compañías tractoras.

“El CLELAC comparte mejores prácticas entre las organizaciones que son parte, contribuye al desarrollo de nuevos talentos provenientes de las universidades y establece un diálogo directo con el gobierno, lo cual se traduce en un factor de confianza para que las empresas busquen seguir creciendo en territorio mexicano”, refirió.

Rojas indicó que México es actualmente el quinto productor de electrodomésticos en el mundo, y esto le ha permitido desarrollar una cadena de proveeduría sólida, que en muchos casos alcanza hasta veinte años de experiencia y especialización.

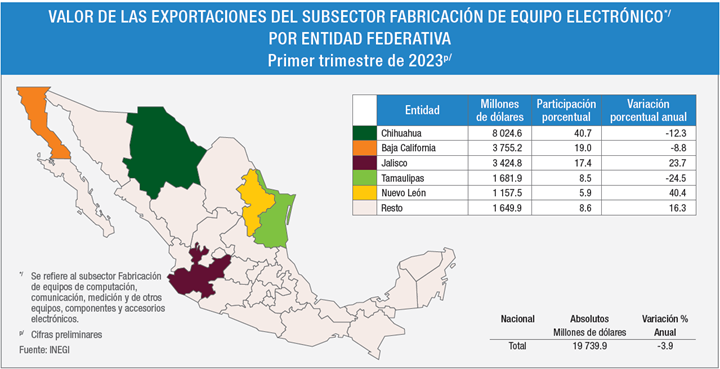

Valor de las exportaciones del subsector fabricación de equipo electrónico por entidad federativa. Primer trimestre de 2023p.

“Esto se convierte en un atractivo absoluto para las empresas que buscan un país para regionalizar sus procesos. La ventaja de México es muy grande en comparación con otros países latinoamericanos, pero debemos apuntar, tanto iniciativa privada, como gobierno y academia, en seguir brindando las condiciones para que esta inversión sea canalizada a nuestro país”, indicó Rojas.

La directora del clúster señaló que se espera que la producción de electrodomésticos mayores crezca a un ritmo global de alrededor de 4 % a tasa anual, y puntualizó que México está aprovechando su posicionamiento dentro del fenómeno del nearshoring, por lo que, al menos en términos de producción e inversión, México debería mostrar un crecimiento de 8 % al finalizar el año.

Finalmente, Rojas refirió que, a lo largo de este año, en México se proyecta la apertura de unos 25 parques industriales.

“El incremento de esta infraestructura es importante para todas las industrias; la de electrodomésticos, por ejemplo, hoy ocupa hasta el 12 % del espacio existente. Si la tendencia continúa, podremos ver la ocupación de nuevos espacios por parte de la industria dedicada al armado y fabricación de productos de línea blanca”, puntualizó.

Nuevos polos de desarrollo en México

Con el objetivo de cerrar brechas regionales, la Secretaría de Economía anunció la creación de los polos de desarrollo del Corredor Interoceánico del Istmo de Tehuantepec (CIIT).

Se mencionó que los polos estarán reservados a 11 vocaciones productivas: Eléctrica y electrónica; Semiconductores; Automotriz (electromovilidad, autopartes y equipo de transporte); Dispositivos médicos; Farmacéutica; Agroindustria; Equipo de generación y distribución de energía eléctrica (energías limpias); Maquinaria y equipo; Tecnologías de la información y la comunicación; Metales, y Petroquímica.

“Con el desarrollo de CIIT, México se alista para recibir las cadenas de suministro que arribarán durante los próximos años a raíz del fenómeno de la relocalización. A su vez, las empresas podrán reducir tiempos y costos logísticos”, precisó la secretaria de Economía, Raquel Buenrostro.

Agregó que México está en el mejor momento por su posición geopolítica, lo que permite generar polos de desarrollo en las distintas regiones del país.

Cabe señalar que en una reciente visita a México para conocer los detalles de este desarrollo, el presidente del Consejo de Desarrollo del Comercio Exterior de Taiwán (TAITRA), James Huang, afirmó que Taiwán desempeña un papel muy relevante en la cadena de suministro en la industria.

“Ahora estamos en una situación de relocalización mundial en México, vemos que desempeña un papel sumamente importante, es una gran oportunidad para el país como también para nosotros”, aseguró.

Por su parte, Francisco Cervantes reconoció el mensaje de unidad entre el sector empresarial y el gobierno de México para trabajar en el nearshoring.

“Hoy, la industria mexicana inicia una nueva revolución, que modificará dramáticamente la estructura industrial de México en los próximos diez años. La presencia de los empresarios taiwaneses en México confirma su interés por ser protagonistas en esta transformación”, puntualizó Cervantes.

Contenido relacionado

México: perspectivas de crecimiento para la industria de autopartes

En 2023, la industria de autopartes en México prevé un crecimiento del 10.45 %, con un valor de producción de USD 115,802 millones, esto pese a desafíos como la huelga de UAW en EE. UU. El nearshoring ha jugado un papel clave.

Leer MásIndustria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

Leer MásInversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásProductos electrónicos de consumo, sector estratégico para México

Exploramos el avance de la industria eléctrico-electrónica en México: innovación, nearshoring e inteligencia artificial impulsan su crecimiento e impacto global.

Leer MásLea a continuación

Clústeres manufactureros en México: líneas de acción y estrategias

Con el crecimiento del sector manufacturero en México, los clústeres industriales tienen un papel cada vez más importante en la organización y especialización regional. Actualmente, el reto que enfrentan es la parte económica-operacional.

Leer MásClústeres industriales en México, vinculación y colaboración para el desarrollo regional

Los clústeres industriales se han consolidado como un polo de desarrollo de las diferentes regiones de México. Este informe presenta una actualización de cómo van y cuáles son las perspectivas de la industria después de la pandemia.

Leer MásLos clústeres industriales y la recuperación de la industria en 2022

La relocalización de muchas líneas de producción hacia Mexico ha incrementado la actividad manufacturera en todas las regiones del país.

Leer Más