Industria aeroespacial ¿qué pasa en el horizonte global?

México estaba listo en 2020 para fortalecer sus cadenas de suministro e integrar prácticas de fabricación avanzadas para afianzar su presencia en la industria aeroespacial. El coronavirus llegó al mundo y ahora las compañías aeroespaciales deben analizar el panorama mundial y reaccionar con prontitud a la “nueva normalidad”.

Para ir al grano, y según un reciente informe de la firma de investigación Accenture, el reequilibrio de los modelos operativos para las compañías aeroespaciales y de defensa será una prioridad. La premisa: abordar con prontitud lo que se necesita ahora y posicionarse estratégicamente para lo que sigue.

De acuerdo con Accenture, a corto plazo, el segmento aeroespacial comercial estará en pausa, mientras que el mercado de defensa mantendrá a la industria.

“En la medida en la que el mercado aeroespacial comercial se recupere, existe una clara posibilidad de que el de defensa se vea desafiado una vez los presupuestos gubernamentales reaccionen a los menores ingresos y a las sombrías realidades fiscales”, explica el informe de esa compañía.

En la práctica, esta “pausa” a la que se refiere Accenture significa que las aerolíneas están retrasando las compras de nuevos aviones, frenando los cronogramas de entrega y aplazando los mantenimientos preventivos.

Por ello, los desafíos que enfrenta la industria aeroespacial y de defensa a consecuencia de la pandemia por COVID-19, de cara a lo que queda de 2020, se pueden sintetizar en tres: 1) Minimizar las cancelaciones o el aplazamiento de los pedidos de aeronaves. 2) Reducir el tiempo hasta que regrese la demanda de nuevos aviones, y al mismo tiempo mantener viva y saludable la cadena de suministro. 3) Disminuir y ajustar el tamaño de la cadena de suministro aeroespacial a un nivel de producción sostenible en el mediano plazo.

Ante este escenario es evidente que la asertiva respuesta que la industria en su conjunto pueda dar a los desafíos anteriores depende de la rapidez con la que las aerolíneas comerciales reactiven sus actividades y, así mismo, de la consecuente reacción de los fabricantes de aviones.

El presidente y CEO de Boeing, Dave Calhoun, por ejemplo, envió una carta a sus empleados en la que reconoció que esta industria se enfrenta a desafíos “completamente inesperados” y puso de manifiesto el impacto que a nivel corporativo y sectorial está dejando el coronavirus.

“La pandemia está dando un duro golpe a nuestro negocio, afectando la demanda de los clientes de las aerolíneas, la continuidad de la producción y la estabilidad de la cadena de suministro… A nivel mundial, se espera que los ingresos de las aerolíneas comerciales disminuyan en USD 314 mil millones este año”, informó.

Las medidas, aunque dolorosas, se están tomando. Boeing redujo costos operativos y gastos discrecionales, suspendió los pagos de dividendos, redujo o difirió los gastos de I + D y de capital, y anunció un recorte de personal del 10% del total de su plantilla.

La revisión de sus cifras de producción indica que del 787 actualmente se están produciendo 15 aviones, pero se ajustará a 10 mensuales para lo que queda del año, y a siete mensuales hasta 2022. Del 777 y del 777X pasarán de cinco aviones mensuales a tres para 2021, y del 767 y 747 mantendrán las proyecciones de tres mensuales para el primero, y de 0.5 por mes para el segundo.

Por su parte, Airbus anunció la revisión a la baja de sus pedidos y compartió que en el primer trimestre de 2020 registró 290 pedidos netos de aviones comerciales y entregó 122 aviones. Para lo que queda del año informó que del modelo A320 producirá 40 aviones al mes, del A330 serán dos aviones al mes, y del A350 unos seis mensuales.

“Estas cantidades representan una reducción de las cadencias medias previas al coronavirus de aproximadamente un tercio. Con estas nuevas cadencias, Airbus mantiene la capacidad de responder a la demanda de los clientes, y a su vez podrá adaptar estas cifras conforme evolucione el mercado mundial”, compartió la compañía a través de un comunicado.

En cuanto a sus resultados financieros, Guillaume Faury, CEO de Airbus, informó a finales de abril que los ingresos consolidados en el primer trimestre de 2020 disminuyeron a 10.600 millones de euros (respecto a los 12.500 millones de euros del primer trimestre de 2019), “lo que refleja el difícil entorno del mercado que afecta al negocio de aviones comerciales con 40 entregas menos que el año anterior, compensado en parte por una mejor combinación y un entorno cambiario más favorable”.

En la planta de Safran en Chihuahua se elaboran algunos componentes claves para asientos de pasajeros. Cyril Abad / CAPA Pictures / Safran.

La empresa también está reorientándose para las nuevas demandas. Recientemente desarrolló una solución para que las aerolíneas utilicen sus aviones de fuselaje ancho para operaciones de carga pura durante la pandemia. La modificación para los aviones de la familia A330 y A350 permitirá a las aerolíneas instalar pallets de carga directamente en los rieles de los asientos en el piso de la cabina, después de la eliminación de los asientos de clase económica.

Esta solución habilita la continuidad del negocio de las líneas aéreas y también alivia la escasez global de capacidad de carga aérea debido a la puesta a tierra generalizada de aviones de larga distancia.

Como consecuencia de todo lo anterior, Safran, proveedor de motores y otros componentes para la industria aeronáutica, prevé que en 2020 entregará menos de 1,000 motores LEAP.

“Safran ha actuado rápidamente para adaptarse a este nuevo entorno. El plan de adaptación ya implementado a principios de año en respuesta al cierre de la producción del 737 MAX se ha intensificado significativamente”, declaró a través de un comunicado.

Este plan involucró el despido del 35% del personal de la compañía a nivel global (40% en Francia), reducción de nuevas inversiones (Capex) en casi un 60% en comparación con 2019, reducción de los gastos de I + D en un 30% en comparación con 2019, y reducción de los gastos operativos (Opex) en más del 20% en comparación con 2019.

Así, con una incertidumbre a escala global sobre cuándo se dará la reactivación de la aviación comercial, la empresa alemana Roland Berger plantea tres posibles escenarios.

Escenario 1: rebote

Las restricciones de viaje aéreo durarán dos meses y se alcanzará la “nueva normalidad” en el invierno de 2020. El volumen de viaje alcanzará el 100% de los niveles anteriores a la crisis.

Escenario 2: cura tardía

Las restricciones de viajes aéreos durarán cuatro meses y el plan de vuelo de invierno 2020 se verá afectado. La “nueva normalidad” se alcanzará a partir del verano 2021. El volumen de viaje alcanzará el 90% de los niveles anteriores a la crisis.

Escenario 3: recesión

Las restricciones durarán seis meses y los planes de vuelo de verano e invierno para 2021 se verán afectados. La “nueva normalidad” solo se alcanzará a partir del verano 2022. El volumen de viaje alcanzará el 80% de los niveles anteriores a la crisis.

Afectaciones en toda la cadena

Dejando de lado la producción, el estacionamiento prolongado de los aviones también está teniendo afectaciones directas sobre el sector de mantenimiento, reparación y fabricación de refacciones. Las aerolíneas están optando por diferir las revisiones para conservar el efectivo.

“La demanda de servicios MRO está impulsada principalmente por el tamaño y la actividad de vuelo de la flota global. Tan pronto como se mantienen en tierra las aeronaves, toda la demanda de mantenimiento relacionada con horas de vuelo desaparece (aunque el mantenimiento basado en el tiempo del calendario permanece). Por lo tanto, los servicios MRO se ven afectados primero en cualquier recesión, y los proveedores de MRO y de repuestos sufren inmediatamente. A medida que los aviones vuelven a volar, la actividad de MRO aumenta, pero los proveedores de MRO primero consumen el inventario existente antes de comprar piezas nuevas. Además, los aviones que han aterrizado pueden desmontarse y sus partes pueden usarse como repuestos, reduciendo aún más la demanda de repuestos de los proveedores de equipos”, detalla un informe de Roland Berger.

Esta afectación es especialmente crítica para México. Un estudio publicado a comienzos de este año por Oxford Business Group (antes del brote de coronavirus en la región) apuntaba que el sector de mantenimiento, reparación y revisión (MRO) —especialmente dada la demanda de piezas de repuesto y el repintado de los fuselajes— era altamente prometedor para el país.

“En el Aeropuerto Internacional Benito Juárez de la Ciudad de México, Mexicana MRO presta servicios a aviones de Airbus, Boeing, la firma holandesa Fokker y la compañía aeroespacial y de transporte global Bombardier, con sede en Canadá. Fue la primera fábrica en América Latina en realizar una conversión completa de un avión de pasajeros a carga de un Boeing 767. También hay una serie de empresas ubicadas en Querétaro dedicadas a dicho trabajo”, recogía el informe en su momento.

“México está perfectamente posicionado para convertirse en un centro regional para los servicios de MRO", dijo a Oxford Business Group, Marcos Rosales, ex CEO de Mexicana MRO.

Acciones de cara a la cadena de suministro

Sin duda, las cadenas de suministro son fundamentales para que las piezas se entreguen de forma rápida y segura a las instalaciones de producción en todo el mundo, y su resistencia es aún más vital durante la pandemia.

Por ello, para los fabricantes de aviones es de suma importancia evaluar la disponibilidad de componentes y piezas críticas y, al mismo tiempo, deben explorar alternativas de abastecimiento en la región. “Aquellos que puedan movilizar inmediatamente su respuesta y tomar medidas rápidas para garantizar que el suministro de piezas ahora estará en una mejor posición después de la crisis, deben hacerlo”, recomienda Accenture.

La consultora recomienda a los fabricantes de aviones evaluar la logística y el transporte para determinar el impacto en la disponibilidad de piezas, encontrar opciones para la escasez de las piezas de origen único e, inclusive, considerar la posibilidad de realizar modificaciones para fabricar equipos médicos o material de protección personal.

A lo anterior, un informe de pwc agrega que la industria en su conjunto debe estar preparada para reaccionar a los cuellos de botella continuos en la cadena de suministro, tanto a nivel nacional como internacional. “Busque alternativas que le permitan preservar las relaciones, cocrear soluciones y mantener a ambas empresas. Es posible que un proveedor externo demuestre ser un punto crítico de falla en la creación de una respuesta al COVID-19”.

Por su parte, Roland Berger anticipa que habrá una reducción significativa de las operaciones tanto para los fabricantes de equipos originales (OEMs) como para los proveedores y la industria tendrá que compensar la pérdida de escala resultante con un aumento en la eficiencia, aprovechando potencialmente la crisis para tomar medidas que serían desagradables en tiempos más fáciles.

“Los proveedores más débiles (por ejemplo, aquellos con una fuerte exposición al B737, más exposición al mercado secundario y menos negocio de defensa anticíclico) se verán sometidos a una fuerte presión financiera”, agrega el informe de esa compañía alemana.

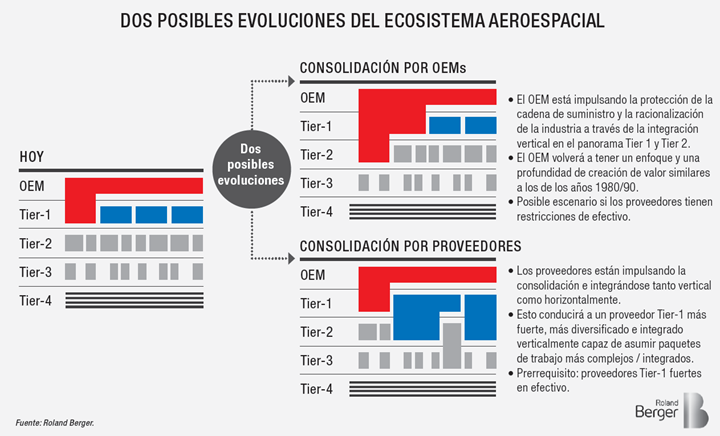

Nuevamente, Roland Berger sugiere dos modelos sobre cómo se podría reconfigurar la industria en este sentido:

- Un modelo de industria más centrado en los OEM mediante el cual los OEM consolidan partes clave de la cadena de suministro para estabilizarlas y racionalizarlas.

- Un modelo de industria más equilibrado entre los OEM y los Tier 1 claves, donde los Tier-1 se han consolidado aún más, acumularon escala y ahora están en igualdad de condiciones con los OEM.

Defensa: el salvavidas más cercano

Todos los informes consultados para la redacción de este informe coinciden en que, al menos a corto y mediano plazo, el sector de defensa y sus redes de suministro se mantendrán fuertes desde la perspectiva de la demanda, mientras que los gobiernos/clientes facilitan los procesos de adquisición y ofrecen mejores condiciones de pago.

pwc sostiene que con una demanda protegida por el gasto público presupuestado y una cadena de suministro con una exposición mínima a las jurisdicciones más afectadas como Asia, la situación es menos grave para este segmento del mercado.

“Sin embargo, los eventos fuera de los EE. UU. están afectando a la industria de defensa de ese país ya que algunos países socios pueden experimentar desafíos en la preparación militar y la capacidad de mantener el equipo. Además, algunas compañías de defensa pueden estar debilitadas financieramente, pero lo más probable es que en menor medida en comparación con las compañías aeroespaciales orientadas al consumidor”, indica la consultora.

Debido a las regulaciones y controles existentes, las compañías de defensa pueden esperar que sus cadenas de suministro sean menos vulnerables a las interrupciones globales en comparación con los productores de aviones comerciales, comparte pwc.

Boeing, por ejemplo, confirmó que la estabilidad de sus empresas de defensa, espacio y servicios relacionados ayudará a sobre llevar el impacto de la pandemia. Continúan trabajando en las líneas MQ-25, T-7A Red Hawk, MH-139A Gray Wolf, y afirman que su negocio de Servicios Gubernamentales está creciendo a medida que ganan nuevos negocios y acompañan a sus clientes de defensa.

Contenido relacionado

MSC Expo: el punto de inflexión para la cadena de proveeduría en México

MSC Expo, que se realizará del 20 al 22 de junio de 2023, es una oportunidad única para los talleres de trabajo que ofrecen sus procesos y servicios para abastecer la gran necesidad de proveeduría que tienen los OEM establecidos en México.

Leer MásIndustria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

Leer MásTIMTOS 2023: "Taiwán ha dado un paso adelante"

Con la presencia de la presidente de Taiwán, Ing-Wen Tsai, arrancó TIMTOS 2023 con más de 1,000 expositores de 18 países.

Leer Más10 consejos para el fresado de titanio

Unas consideraciones simples de proceso pueden incrementar su productividad en el fresado de aleaciones de titanio.

Leer MásLea a continuación

Aplicando un enfoque aeroespacial automatizado

Un sistema de manufactura flexible ayuda a un taller de Indiana a ejecutar una gran mezcla de trabajos para la industria aeroespacial durante largos períodos de tiempo y funcionar más como un taller por contratos.

Leer MásIndustria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

Leer MásFrisa Aerospace: maquinados pesados para la industria aeroespacial

El mayor reto que tiene Frisa Aerospace es la mejora de productividad y la estabilidad en la calidad del maquinado. Para conseguirlo, ha invertido en nueva tecnología y máquinas-herramienta confiables y robustas para cortes de maquinado pesados sin perder la precisión para piezas de tolerancias cerradas.

Leer Más