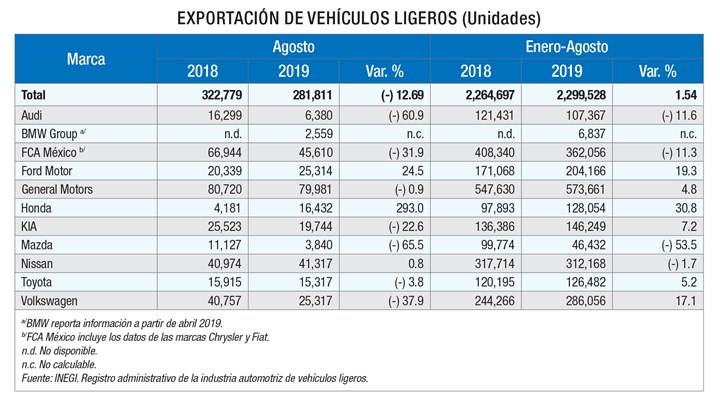

Durante el acumulado enero-agosto de 2019 se produjeron 2,609,165 vehículos, lo que representó una reducción de 0.9% en relación con las unidades producidas en el mismo periodo de 2018, de acuerdo con cifras de la Asociación Mexicana de la Industria Automotriz (AMIA).

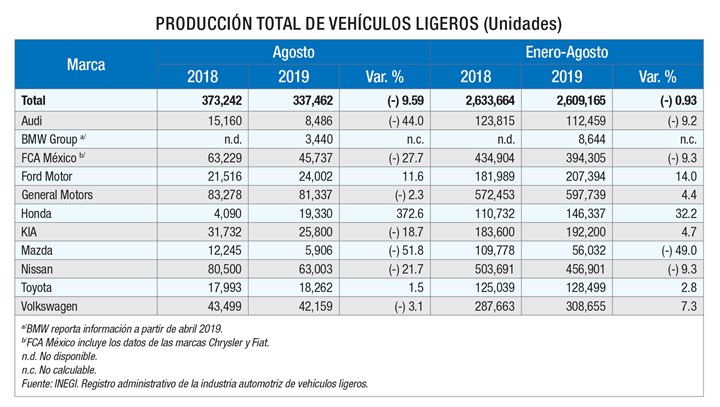

En cuanto a las exportaciones, en el mismo periodo, se enviaron 2,299,528 unidades al extranjero, para un incremento de 1.5% en comparación con las 2,264,697 unidades exportadas en el mismo periodo de 2018.

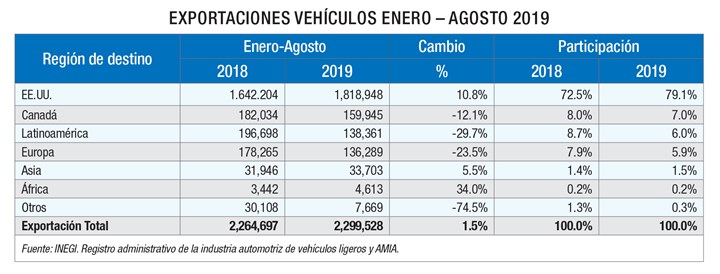

Los datos de exportación muestran que la principal región de destino de las exportaciones la integran los países de América del Norte, representando el 86.1% del total. Los principales países a los que México exportó sus vehículos fueron Estados Unidos, Canadá y Alemania.

De acuerdo con Eduardo Solis, Presidente Ejecutivo de la AMIA, agosto fue un mes que mostró disminuciones en producción y exportación de vehículos ligeros, motivada por dos aspectos: cambios de líneas de producción y una baja en la demanda.

En el caso de la producción de vehículos ligeros durante agosto, fue de 337,462 unidades, registrando una caída de 9.6% en comparación con las 373,242 unidades producidas en el mismo mes de 2018. Y en el caso de las exportaciones, se enviaron 281,811 vehículos al exterior, mostrando una disminución de 12.7% con respecto a los vehículos exportados en agosto del año pasado.

Producción vehículos ligeros.

“Si bien logramos tener un crecimiento en los primeros siete meses del año, hubo esta caída que esperamos se recupere en la última parte del año. No esperamos terminar en número negativos”, puntualizó el directivo.

Detalló que algunas OEM han indicado cambios en líneas de producción y algunas otras han referido baja en la demanda, lo que ha obligado a hacer ajustes.

“Además, en el mundo hay signos de una caída en la demanda, siendo México una industria importante y con un mercado interno que también se está contrayendo, tenemos como resultado una reducción en la exportación”, indicó el directivo.

Por su parte, Óscar Albin, Presidente Ejecutivo de la Industria Nacional de Autopartes (INA), refirió que hace algún tiempo se tenía la expectativa de que México iba a producir 5 millones de autos:

“Efectivamente, la capacidad instalada para este año es de 5.3 millones de autos, ya con la planta de BMW echada a andar. Pero hay muchas marcas que por temas de mercado están a baja capacidad de producción”.

El directivo detalló que en Estados Unidos hay un cambio radical en el consumo de autos: “Quieren SUVs y pickups, y todas las fábricas que producen el tipo sedán en México se las están viendo difícil. No quiero desmentir los famosos 5 millones de autos, tenemos la capacidad de producción, pero es cuestión de mercado”.

Albin refirió que, hoy en el mundo se producen casi 100 millones de automóviles al año, donde Estados Unidos, Canadá, Europa, Japón y Corea fabrican 40 millones y lo vienen haciendo desde hace 30 años.

“No han crecido. Donde ha habido crecimiento es en países emergentes como México y China –en una forma impresionante—, en zonas de Europa del este, India y América del sur. Pero México aparece en el mapa. Sabemos que la industria automotriz de México a nivel mundial representa el 5%, lo cual indica que todavía hay 95% de oportunidades”, indicó.

La región NAFTA

Para Óscar Albin, NAFTA es el mercado más importante para la industria en México: “Según la consultora IHS para el 2019 estaremos produciendo 16.7 millones de autos en Canadá, Estados Unidos y México. El año pasado fueron casi 17 millones, por lo que estaremos produciendo un poco menos, y el año próximo estaremos produciendo casi 16.4 millones. Aunque, luego, aparentemente volvemos a regresar al camino del crecimiento”.

El directivo refirió que, si bien el futuro es incierto, mientras la industria se maneje en el mercado de NAFTA por encima de 16 millones de unidades producidas, la industria marchará bien. “La mayoría de los fabricantes en México no se dedican a los 4 millones de autos que se fabrican en México, se dedican a los 17 millones que se fabrican en NAFTA”, puntualizó.

Cabe señalar que, de acuerdo con cifras de AMIA, en el acumulado de enero-agosto las exportaciones de México se distribuyeron así: Estados Unidos con 79.1%, Canadá con el 7% y Alemania con el 3.8%.

Exportaciones de vehículos en México Enero - Agosto 2019.

En el caso de las exportaciones a Estados Unidos, en el periodo enero-agosto 2019 se enviaron 1,818,948 unidades, las cuales representan el 15.9% del total de las ventas de vehículos ligeros en dicho país durante el mencionado periodo.

En este sentido y en relación con el proceso de aprobación del T-MEC, Eduardo Solis refirió que en el mejor de los casos sería hasta después del 1 de julio del 2020 cuando el tratado ya se encuentre en operación, esto acorde con los tiempos establecidos en Estados Unidos.

Por su parte, el subsecretario para América del Norte, Jesús Seade, señaló a principios de septiembre que hay posibilidades de que el T-MEC sea aprobado por el Congreso de Estados Unidos una vez reiniciado el periodo legislativo y que sólo falta voluntad política.

Seade comentó que el proceso político que se vive Estados Unidos no afectará al T-MEC: “Los congresistas no querrán llevar una incertidumbre adicional al electorado”

Autopartes, punta de lanza

De acuerdo con Óscar Albin, este año se pronostica una producción total de autopartes en México por arriba de los 100,000 millones de dólares:

“Es una cifra que originalmente hace 5 años creíamos poder alcanzar para el año 2020-2021. Sin embargo, con los crecimientos paulatinos que hemos tenido en los últimos años vamos a lograr alcanzar esa cifra récord, que será un porcentaje de 3.2% por encima de lo alcanzado en 2018”.

Asimismo, señaló que en cuanto a producción de autopartes se tendrá un crecimiento arriba de 3% y se alcanzará una cifra de 71,000 millones de dólares. De igual manera, refirió que más del 80% de la producción de autopartes en México se va a Estados Unidos.

Cabe señalar que lo que más se produce y exporta en México son arneses, asientos y sus partes, estructura del asiento, motores, cajas de cambio, partes troqueladas, ejes, mecanismos de frenos, aparatos de alumbrados, bolsas de aire, cinturones de seguridad, entre otros.

“En Inversión Extranjera Directa me da gusto saber que sigue fluyendo capital extranjero a México. En el primer semestre de 2019, según datos de la Secretaría de Economía, hubo más de 1,700 millones de dólares en el área de autopartes. Estas cifras son principalmente inversiones que están acompañando a la nueva armadora de Toyota, en Guanajuato. Y también de lo último que está llegando a San Luis Potosí con BMW. Además de ampliaciones en otras plantas ya instaladas en México”, puntualizó.

El directivo agregó que México es el quinto productor de autopartes del mundo, detrás de China, Estados Unidos, Japón y Alemania.

“Pasamos a Corea del Sur el año pasado y seguramente en un par de años estaremos cerca de Alemania. Tenemos como 600 empresas Tier 1. En México se puede producir un automóvil con todas sus autopartes de defensa a defensa, y en algunos componentes tenemos varias opciones”, precisó el directivo.

Trabajo en común

De acuerdo con Óscar Albin, la industria automotriz necesita una política donde las asociaciones jueguen un papel importante, por lo que en conjunto INA, AMIA y AMDA, trabajan en estrategias clave para el sector y entre los temas importantes para la industria automotriz se encuentran:

- Asegurar recursos humanos calificados, suficientes a nivel técnico y profesional

- Ajustes a la normatividad aplicable a vehículos en circulación y autopartes

- Fortalecer las cadenas productivas en la industria automotriz nacional

- Crear incentivos fiscales competitivos a nivel mundial para el desarrollo y la investigación en la industria automotriz

- Creación de un fondo de recursos destinado específicamente a la industria automotriz para la promoción de inversión en investigación y desarrollo

- Reforzar la interacción y promover mayor vinculación industria/academia/centros de investigación, enfocados a proyectos de innovación y desarrollo tecnológico de la industria automotriz.

“En los últimos 10 años, la industria automotriz en México ha desarrollado grandes empresas en el país; ahora se presentan grandes retos, para mantener y continuar el crecimiento en el futuro. Nos enfrentamos a retos externos e internos en México, por lo que necesitaremos de todos para salir adelante”, puntualizó.

Proveeduría

Para Manuel Montoya, Director General del Clúster Automotriz de Nuevo León (CLAUT), desde que en 1994 se firmó el TLC creció mucho la producción automotriz en México, con plantas proveedoras y armadoras tanto de vehículos ligeros como pesados.

“Las armadoras en México han procurado traer a sus bases de proveedores Tier 1. Hoy en día, 90 de las 100 Tier 1 más importantes del mundo tiene presencia en México, lo que nos permite fabricar en nuestro país prácticamente el contenido total del vehículo; sin embargo, la Tier 1 no necesariamente han seguido la misma estrategia. La mayor parte de ellas, si no integran una fracción del contenido del producto a su planta, normalmente lo importan de proveedores de sus países de origen”, detalló el directivo en su editorial del boletín mensual del CLAUT.

Agregó que en México no se ha generado suficiente negocio de empresarios Tier 2, ya que por un lado es complicado llegar a ser proveedor automotriz por las exigencias de calidad, costos y financiamiento y, por otro lado, es difícil competir contra líderes globales Tier 2 que producen con eficiencia y costos atractivos.

“A pesar de estos retos, hoy tenemos empresas Tier 2 de capital mexicano muy exitosas y que trabajan con los mayores estándares de calidad, pero son pocas todavía. Sabemos que la oportunidad de desarrollar nuevas empresas Tier 2 es grande y, además, muy necesaria para que la industria automotriz tenga un verdadero impacto en la economía de nuestro país; ciertamente genera empleos que traen derrama económica en las localidades, pero esta es limitada. Para que se produzca un verdadero impacto en el PIB de México, se tendría que generar más negocio para los empresarios locales”, refirió el directivo.

En este sentido, Benito Martínez, Gerente de Aplicaciones de Haas Machine Tools, empresa de Grupo Hi-Tec, señaló que este año ha sido más complicado que el año pasado, pero a pesar de ello la empresa va un poco arriba de las expectativas.

“En la industria automotriz nuestros principales clientes son Tier 2 o Tier 3 y, si bien han estado un poco detenidos algunos de sus proyectos, si quieren seguir creciendo van a tener que detonar las inversiones, porque las exportaciones de autos siguen creciendo. La industria automotriz es de largo y difícilmente se detendrá”, puntualizó.

Agregó que uno de los principales requerimientos de sus clientes es de máquinas de 5 ejes, para la producción de piezas de fundición de inyección a presión de aluminio, que normalmente requieren mecanizados en la mayoría de sus caras.

Contenido relacionado

México: perspectivas de crecimiento para la industria de autopartes

En 2023, la industria de autopartes en México prevé un crecimiento del 10.45 %, con un valor de producción de USD 115,802 millones, esto pese a desafíos como la huelga de UAW en EE. UU. El nearshoring ha jugado un papel clave.

Leer MásIndustria automotriz inicia 2023 con crecimiento en sus exportaciones

En enero de 2023 la exportación de vehículos ligeros aumentó 9.9 %, comparada con enero de 2022. Además, la producción creció 2.38 % en el mismo periodo.

Leer MásIndustria automotriz en México: balance 2022 y proyecciones 2023

Conozca las estadísticas en producción, exportación y ventas de vehículos en México en 2022. Explore el impacto del nearshoring y la producción de vehículos eléctricos en la industria de autopartes.

Leer MásMecanizado de engranajes: materiales, herramientas y procesos

A medida que los vehículos eléctricos e híbridos ganan terreno, las estrictas exigencias de operación silenciosa y eficiencia energética impulsan innovaciones en el mecanizado de engranajes para maximizar la precisión, reducir el ruido y prolongar la vida útil de las transmisiones.

Leer MásLea a continuación

Apuestan por industria automotriz de Nuevo León

Señalan que en la entidad existen alrededor de once proyectos de inversión extranjera del sector automotriz, que forman parte de una lista de proyectos anunciados.

Leer MásIndustria automotriz en México en 2020: de la reactivación a la recuperación

A pesar de la pandemia se han registrado algunos síntomas de recuperación del sector, especialmente en la producción de vehículos y autopartes.

Leer MásNuevas tendencias en instrumentos de medición e inspección

La precisión en la manufactura no es opcional, es una necesidad. Desde la integración de sistemas de medición en tiempo real hasta innovaciones en tecnologías sin contacto, la medición precisa resulta esencial para cumplir con las exigencias de tolerancias estrictas y optimizar los procesos de control de calidad. Exploramos los recientes avances en metrología y su impacto en industrias como la automotriz y la aeroespacial, donde la precisión es clave.

Leer Más