Compartir

Lea a continuación

El Estudio Mundial de Máquinas-Herramienta no solo contiene datos de importación y exportación de tipos de máquinas de alto nivel, sino también datos de consumo y producción, así como datos relacionados con los 62 principales países consumidores de máquinas-herramienta.

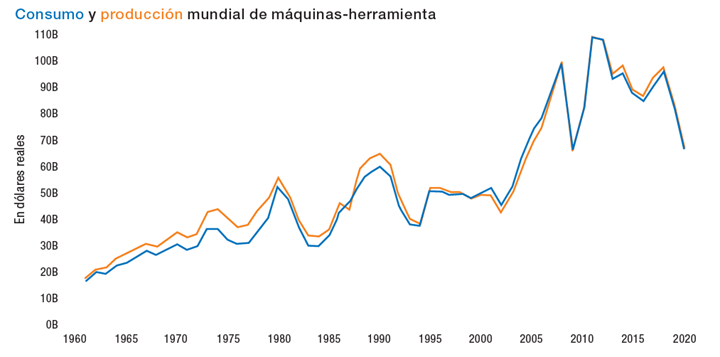

El Estudio Mundial de Máquinas-Herramienta no solo contiene datos de importación y exportación de tipos de máquinas de alto nivel, sino también datos de consumo y producción, así como datos relacionados con los 62 principales países consumidores de máquinas-herramienta.En lo que será una sorpresa para algunos, el coronavirus y los consiguientes bloqueos económicos en numerosos países de todo el mundo tuvieron un impacto significativo en el mercado de la máquina-herramienta. Esto se desprende de los resultados de nuestra última Encuesta Mundial de Máquinas-Herramienta, que Gardner Intelligence realiza anualmente para cuantificar la producción y el consumo de máquinas-herramienta en cada país. Según la última encuesta, el consumo de máquinas-herramienta el año pasado se redujo en una quinta parte con respecto a 2019. La crisis financiera de 2008-2009 también afectó de manera significativa el mercado mundial de máquinas-herramienta y sirve como una interesante comparación con lo que ocurrió en 2020.

La producción también bajó, pero se produjeron ligeramente más (alrededor de un 2 %) máquinas-herramienta de las que se consumieron en 2020. La buena noticia es que las máquinas deberán estar disponibles a medida que la economía mundial vuelva a abrirse. La mala noticia es que el acceso a estas máquinas puede verse obstaculizado por las graves interrupciones de la cadena de proveeduría mundial. Y las máquinas inventariadas pueden no ser del tipo que quieren los compradores.

En 2020, el consumo de máquinas-herramienta en China también superó su producción, pero en la menor cantidad desde 1999, antes de que la tendencia a la deslocalización de la manufactura estadounidense se pusiera realmente en marcha. Vale la pena entender lo que significan los cambios en China.

El consumo de máquinas-herramienta descendió en 2020, aunque menos de lo previsto. El consumo de máquinas-herramienta en China superó su producción en la menor cantidad desde 1999.

El consumo más bajo desde 2009

Dada la naturaleza tan cíclica de la industria de la máquina-herramienta, el informe del año pasado mencionaba que el fuerte mercado de 2018 era una señal de que 2019 sufriría una importante desaceleración, como así fue. Por supuesto, el año 2020 continuó ese descenso.

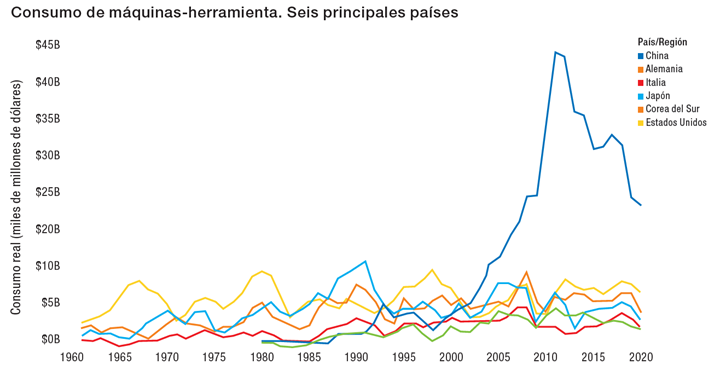

El consumo mundial de máquinas-herramienta en 2020 fue de 66,800 millones de dólares, un descenso de 16,800 millones de dólares, o un 20.1 % respecto a 2019. Este fue el nivel de consumo más bajo desde 2009, cuando el consumo registró solo 1,200 millones de dólares menos que en 2020. Sin embargo, el consumo tardó dos años en caer hasta su nivel actual. En 2009, el consumo de máquinas-herramienta se contrajo un 34.8 %, es decir, 35,000 millones de dólares, lo que supone más del doble del descenso de 2020. Desde esta perspectiva ―y de forma un tanto sorprendente― los efectos de los bloqueos económicos en el mercado mundial de la máquina-herramienta no son tan graves como se podría haber esperado.

Sin embargo, estos efectos son coherentes con una tendencia más amplia. Nuestro estudio ha mostrado que el consumo mundial de máquinas-herramienta tiene una tendencia a la baja desde 2011, con una caída de más de 46,000 millones de dólares desde su máximo histórico en 2011. Se trata de la mayor y más prolongada contracción en la historia de la industria de la máquina-herramienta.

Análisis de las cifras de 2020, y de lo que cambió y no cambió:

Los siete principales consumidores se mantuvieron sin cambios en su clasificación mundial en 2020. Todos menos dos, China y Corea del Sur, se contrajeron más del 10 %. El número de países que consumieron más de 1,000 millones de dólares se redujo a 14 en 2020 desde 16 en 2019. Cuarenta y seis de los 62 países del informe (añadimos a Nigeria y Uzbekistán por nuestra regla de incluir a cualquier país con un solo año de más de 100 millones de dólares en importaciones) bajaron dos dígitos en 2020. Sin embargo, hubo cuatro países que gestionaron el aumento del consumo de máquinas-herramienta en 2020: Marruecos (33 %), Indonesia (26 %), Finlandia (19 %) y Turquía (18 %). Turquía e Indonesia tienen mercados de máquinas-herramienta bastante considerables.

Los cinco principales consumidores de máquinas-herramienta

| Rango | País/región | 2019 | 2020 | % Cambio |

|---|---|---|---|---|

| 1 | China | $22,518,079,312 | $21,310,000,000 | -5% |

| 2 | Estados Unidos | $9,509,577,372 | $8,339,160,000 | -12% |

| 3 | Alemania | $8,087,188,144 | $5,190,400,000 | -36% |

| 4 | Japón | $6,239,751,996 | $4,175,672,000 | -33% |

| 5 | Italia | $4,487,893,896 | $3,128,127,044 | -30% |

La producción supera el consumo

En 2020, la producción mundial de máquinas-herramienta fue de 68,000 millones de dólares, 16,900 millones menos que en 2019. Esto supuso unos 2,000 millones de dólares más que la producción total de 2009. Aunque, al igual que el consumo, la producción tardó dos años en caer a su nivel actual, cuando durante la crisis financiera solo tardó un año. En 2020 la producción superó al consumo en 2 %, una cantidad similar a la de los siete años anteriores. Aunque la producción ha superado al consumo todos los años desde 2009, la tendencia al aumento de la relación entre la producción y el consumo comenzó en 2005, después de que la relación entre la producción y el consumo tocara fondo en 2004 con un 0.93 %.

Aunque la buena noticia es que este alto nivel de producción debería significar que las máquinas estarán fácilmente disponibles a medida que la economía mundial se recupere, también implica que los fabricantes de máquinas-herramienta pueden no ser capaces de aumentar los precios tanto como en una recuperación normal. Sin embargo, la grave interrupción de la cadena de proveedores a escala mundial en el sector del transporte marítimo puede limitar la disponibilidad de máquinas-herramienta y hacer subir los precios.

Los ocho principales productores de máquinas-herramienta se mantuvieron, aunque Estados Unidos cambió de lugar con Italia y subió desde el cuarto al tercer puesto. Los 15 principales productores, excepto uno, se contrajeron. La excepción fue Rusia, que aumentó su producción solo un 1 %. Otros cuatro países aumentaron su producción: Eslovenia (28 %), Filipinas (23 %), Finlandia (16 %) y Bulgaria (7 %), aunque estos países representan una parte muy pequeña de la producción mundial de máquinas-herramienta.

El consumo mundial de máquinas-herramienta se redujo en 16,800 millones de dólares, 20.1 %, respecto a 2019, el nivel más bajo desde 2009. Pero, sorprendentemente, los efectos de los bloqueos económicos en el mercado mundial de máquinas-herramienta no son tan graves como podría haberse esperado.

El detalle más sorprendente de la producción mundial de máquinas-herramienta fue que China disminuyó la producción en solo 1 %, pasando de 19,400 millones de dólares a 19,600 millones. Si China hubiera disminuido la producción en la media de los otros 15 principales productores (‒19 %), su producción habría sido de 15,900 millones de dólares. Esto habría hecho descender la producción mundial en otros 4,500 millones de dólares, hasta su nivel más bajo desde 2004.

La producción china se acerca a su consumo

Como se mencionó antes, el consumo de máquinas-herramienta de China superó su producción en la menor cantidad desde 1999. La diferencia fue de solo 2,000 millones de dólares en 2020. Una razón importante para esta pequeña diferencia es que la producción de máquinas-herramienta de China prácticamente no cambió desde 2019. Mientras tanto, el consumo y la producción de China fueron sorprendentes porque tuvo una de las contracciones más pequeñas en el consumo de máquinas-herramienta en 2020. Estos dos factores se suman a una reducción de la brecha entre el consumo y la producción.

Aparentemente, China confía más en la producción nacional de máquinas-herramienta para alimentar su consumo. Sin embargo, también ha aumentado sus exportaciones. Las exportaciones de máquinas-herramienta chinas aumentaron en casi 1,600 millones de dólares, 34 %. Solo otro país de los 25 principales exportadores aumentó sus exportaciones. Se trata de Países Bajos, que básicamente actúa como país de paso, ya que importa máquinas para exportarlas a otras partes de Europa. Solo tres de los 23 países restantes de los 25 principales exportadores vieron cómo sus exportaciones se redujeron menos del 10 %.

El aumento considerable de las exportaciones de China ―mientras el resto del mundo se contraía― sugiere que este país sigue una estrategia diferente a la de los cinco siguientes productores (no por casualidad, los cinco principales productores después de China son Alemania, Japón, Estados Unidos, Italia y Corea del Sur, en ese orden. Esto marca la primera vez que Estados Unidos ha sido uno de los cuatro principales productores desde 2015). El mayor mercado de exportación de China es Vietnam, que representa el 10,8 % de las exportaciones chinas. En comparación, el mayor mercado de Italia es el siguiente más pequeño, con 12,6 %.

El principal mercado de los otros cuatro países representa al menos el 18.6 % de las exportaciones de cada país, y el más importante mercado de Japón representa el 30.9 % de sus exportaciones. Para tres de los otros cinco principales productores, China es el mayor mercado de exportación del país.

China solo tiene un mercado de exportación que representa más del 10 % de sus exportaciones totales. Los demás productores principales tienen dos países que representan más del 10 % de las exportaciones, excepto Corea del Sur, que tiene tres. Los dos mercados de exportación de Italia con más del 10 % de sus exportaciones representan el 23.7 % de sus exportaciones totales. Todos los demás países tienen al menos el 31 % de sus exportaciones destinadas a sus principales mercados, mientras que Estados Unidos y Japón alcanzan el 51.3 % de sus exportaciones destinadas a sus dos principales mercados.

Si incluimos los países que representan al menos el 1 % de las exportaciones de un productor, China tiene 26 países en esta categoría. Italia y Alemania tienen 23 y 24, respectivamente. Los demás tienen 15 o 16.

Alternativamente, podríamos contar el número de países que importaron al menos 5 millones de dólares en máquinas-herramienta de uno de los principales productores. China encabeza la lista con 72 países que importan esta cantidad de máquinas-herramienta. Le sigue Italia, con 63. Ningún otro país tiene más de 60, y Corea del Sur solo registra 30.

¿Qué nos indica esto?

Alemania, Japón, Estados Unidos, Italia y Corea del Sur exportan principalmente a los otros grandes países industrializados o a mercados cercanos. Por ejemplo, el 51.3 % de las exportaciones de máquinas-herramienta estadounidenses se dirigen a Canadá y México. Aproximadamente el 50 % de las exportaciones de Alemania se dirigen a otros países europeos. Pero para el resto de las exportaciones de estos países productores, compiten por y en los mismos mercados.

Sin embargo, China tiene una base de mercado de exportación más diversa. Sus exportaciones no están tan concentradas en un puñado de países. China exporta cantidades más pequeñas a más mercados. Estos países adicionales, que se encuentran principalmente en Asia o África, pueden ser utilizarlos por China para la manufactura de bajo costo o pueden desempeñar un papel fundamental para China como fuentes de materias primas o de energía o como mercados de exportación para otros bienes que China produce. Por ejemplo, para los dos países que añadimos, Nigeria y Uzbekistán, China representa el 20 % y el 45 % de sus importaciones de máquinas-herramienta, respectivamente.

Una forma de pensar en esto es que en los años sesenta y setenta, Estados Unidos tenía una importante balanza comercial positiva (lo que significa que exportaba más de lo que importaba) en máquinas-herramienta, que ayudó a cimentar su papel de superpotencia mundial. Esta balanza comercial también se tradujo en países estrechamente aliados con los intereses exteriores de Estados Unidos, ya que los intereses económicos de estos países estaban alineados con los de Estados Unidos. ¿Podría considerarse la estrategia de exportación de China de forma similar? Muchos de estos países pueden parecer pequeños o insignificantes para los occidentales, pero en los próximos 15 o 20 años, a medida que el estatus de China en el mundo siga creciendo, la visión de estos países puede cambiar. Es posible que las exportaciones de máquinas-herramienta de China ayuden a estos países a industrializarse y aumentar su riqueza, haciendo que se conviertan en aliados de China, o al menos que dependan en gran medida de ella.

El Estudio Mundial de Máquinas-Herramienta contiene mucha más información, no solo con datos de consumo y producción, sino también datos relacionados con las importaciones y exportaciones de los 62 principales países consumidores de máquinas-herramienta. El informe incluye datos de importación y exportación de tipos de máquinas de alto nivel. Para adquirir el informe y los datos que lo apoyan, visite gardnerintelligence.com.

Acerca de la encuesta

Esta es la 54ª edición de una encuesta anual independiente que recoge estadísticas de los países consumidores y productores de máquinas-herramienta y las compara en dólares estadounidenses reales. Se realiza a través del departamento de investigación de Gardner Business Media Inc. (Cincinnati, Ohio) por Steven Kline, director de información. Los datos de este informe proceden de la investigación realizada por Gardner Intelligence.

Tradicionalmente, Gardner recogía datos reales o estimados sobre la producción, las exportaciones y las importaciones de 26 países. Sin embargo, a partir de la encuesta de 2015 se incluyeron los datos reales de importación y exportación de todos los países que importaron al menos 100 millones de dólares de máquinas-herramienta en al menos un año desde 2001. Este cambio añadió 36 países adicionales a la encuesta general. La producción se estimó para estos países recientemente añadidos, aunque en algunos casos los datos reales de producción se encontraron en sitios web gubernamentales.

El consumo se calcula sumando las importaciones y restando las exportaciones de las cifras de producción. Los datos suelen reportarse en moneda local y luego se convierten a dólares estadounidenses. Después de esta conversión, todos los datos de esta última encuesta también se ajustaron a la inflación mediante el Índice de Precios al Productor de la Oficina de Estadísticas Laborales de Estados Unidos para equipos de capital. Este ajuste favorece una comparación histórica más precisa.

Fuentes de datos

El consorcio CECIMO (Bruselas, Bélgica), formado por 15 miembros, y la AMT, The Association For Manufacturing Technology (McLean, Virginia), han prestado una ayuda especial. En el caso de los países que no han reportado, los datos de importación y exportación se han obtenido del International Trade Centre.

Definiciones

Una máquina-herramienta se define normalmente como una máquina accionada por motor, no portátil a mano y alimentada por una fuente de energía externa. Está diseñada específicamente para el trabajo metalmecánico, ya sea por corte, conformación, procesamiento físico-químico o una combinación de estas técnicas.

Las máquinas-herramienta se dividen tradicionalmente en dos categorías: corte de metales y conformación de metales. Las máquinas de corte de metales suelen cortar metal por desprendimiento de viruta e incluyen (pero no se limitan a) brochadoras, taladradoras, unidades de electroerosión, láseres, máquinas de corte de engranajes, rectificadoras, centros de mecanizado, fresadoras, máquinas de transferencia y máquinas de torneado como los tornos. Las máquinas de conformación de metales suelen prensar el metal para darle forma e incluyen (pero no se limitan a) máquinas de doblado, máquinas de encabezado en frío, prensas, cizallas, cortadoras de bobinas y máquinas de estampado.

Los datos presentados en la Encuesta Mundial de Máquinas-Herramienta se solicitan para las máquinas de corte de metales (códigos 8456-8461 del Sistema Arancelario Armonizado) y para las máquinas de conformación de metales (8462-8463), y se solicitan únicamente para las máquinas completas, sin incluir las piezas ni las máquinas reconstruidas.

Tipos de cambio

Todos los datos reportados en moneda nacional se convierten a dólares estadounidenses utilizando el tipo de cambio medio diario del año (no el de final de año) reportado por ofx.com. Todos los análisis se realizan en dólares estadounidenses reales.

Envíos frente a pedidos

Además de aportar estadísticas a este estudio, muchos países también hacen un seguimiento de los pedidos de máquinas-herramienta nuevas. Se trata, por naturaleza, de cifras diferentes, que pueden o no estar relacionadas. Esta encuesta se basa en los envíos reales de máquinas-herramienta nuevas desde las fábricas en las que se producen. Por el contrario, las distintas recopilaciones de pedidos en los diferentes países del mundo se basan en las reservas de máquinas que se enviarán en el futuro. El tiempo que transcurre entre estos dos acontecimientos puede variar mucho. Un torno en stock puede enviarse un día después de realizar el pedido, mientras que una compleja línea de mecanizado de motores puede tardar un año en entregarse después de recibir el pedido. Por término medio, en Estados Unidos los pedidos se adelantan a los envíos entre cuatro y cinco meses. Es probable que ese sea también el plazo habitual en otros países.

Más información

El Estudio Mundial de Máquinas-Herramienta contiene mucha más información, que incluye no solo datos de consumo y producción, sino también datos relacionados con las importaciones y exportaciones de los 62 principales países consumidores de máquinas. El informe contiene datos de importación y exportación de tipos de máquinas de alto nivel. Para adquirir el informe y los datos que lo soportan, visite gardnerintelligence.com.

Contenido relacionado

Soluciones avanzadas de manufactura para componentes de precisión

Con cuatro nuevos centros de mecanizado de 5 ejes y dos células PH Cell Twin de DMG MORI, esta compañía refuerza su compromiso con la excelencia en la manufactura para sectores exigentes como el automotriz, médico y aeroespacial.

Leer MásCómo pasivar las partes de acero inoxidable

Descubra cómo la pasivación maximiza la resistencia a la corrosión en aceros inoxidables y evita la falla prematura de piezas y componentes mecanizados.

Leer MásMecanizado de precisión para componentes del sector energético

GMG Machining nace por la necesidad de fabricar piezas de precisión para la industria de generación de energía. La experiencia y el conocimiento del sector llevó a este proveedor de herramientas mexicano a convertirse en cliente de sus clientes. El uso eficiente de centros de mecanizado vertical y tornos de última generación le han permitido alcanzar las tolerancias exigidas por la industria.

Leer MásIndustria 4.0 en el mecanizado de implantes médicos

Conozca cómo LINK, fabricante de implantes médicos, utiliza soluciones de mecanizado y automatización de DMG MORI para una producción desatendida, eficiente y de calidad.

Leer MásLea a continuación

Mesas magnéticas optimizan la electroerosión en producción de piezas complejas

Evolución en Moldes venía asumiendo varios retos para el mejoramiento de sus procesos de manufactura de componentes complejos para sus moldes. La aplicación de mesas magnéticas optimizó el mecanizado por electroerosión y mejoró sus tiempos de entrega.

Leer MásNuevas tendencias en instrumentos de medición e inspección

La precisión en la manufactura no es opcional, es una necesidad. Desde la integración de sistemas de medición en tiempo real hasta innovaciones en tecnologías sin contacto, la medición precisa resulta esencial para cumplir con las exigencias de tolerancias estrictas y optimizar los procesos de control de calidad. Exploramos los recientes avances en metrología y su impacto en industrias como la automotriz y la aeroespacial, donde la precisión es clave.

Leer MásSistema de sujeción permite a un taller alcanzar las tolerancias requeridas

Este taller de Monterrey, dedicado a la manufactura de ejes para motorreductores, no conseguía alcanzar las tolerancias exigidas por su cliente. El uso de un collet chuck le permitió lograr las dimensiones requeridas y reducir los tiempos del proceso en 54 %.

Leer Más

.JPG;width=70;height=70;mode=crop)