Compartir

Lea a continuación

De 2010 a 2017, la industria automotriz mantuvo un ritmo de crecimiento constante en México. Fue en 2018 cuando se presentaron decrecimientos en sus principales rubros: producción, exportaciones y ventas en el mercado interno.

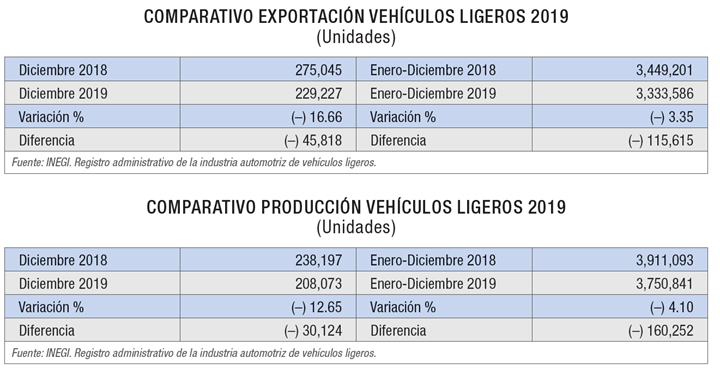

Esta situación se repitió en 2019: la producción de vehículos ligeros fue de 3,750,841 unidades, lo que implicó un descenso anual de 4.1%. En total se exportaron 3,333,586 autos, lo que representó una disminución de 3.4% con relación a 2018. Asimismo, se vendieron en el mercado nacional 1,317,727 vehículos, 7.7% menos que las unidades comercializadas en 2018.

Datos del Instituto Nacional de Estadística y Geografía (INEGI) refieren que en el primer trimestre de 2020 las cifras de la industria automotriz mantuvieron la tendencia a la baja con respecto al mismo periodo de 2019: la producción de vehículos fue de 908,393 unidades, lo que implicó un descenso anual de 8.58%; se exportaron 779,269, lo que representó una reducción de 6.90%; en tanto que se vendieron 296,677 vehículos ligeros en el mercado interno, lo que implicó una disminución de 10.91%.

Sin embargo, fue justamente en marzo de 2020 cuando el panorama cambió para la industria automotriz en México debido al tema de la pandemia por COVID-19.

Afectaciones para la industria automotriz

Henner Lehne, Vicepresidente del Grupo Global de Vehículos de IHS Markit, refirió que el COVID-19 se extendió rápidamente por todo el mundo occidental. Precisó que los principales países europeos y Estados Unidos (además de Asia) tomaron medidas drásticas para frenar las tasas de infección.

Agregó que, a mediados de marzo, los fabricantes de autos en América del Norte anunciaron sus planes de pausar la producción en reacción a la pandemia; aspecto que, desde la perspectiva de la pérdida de volumen, vislumbró una reducción en la producción de aproximadamente 478,000 unidades (336,000 de las operaciones de Estados Unidos, 77,000 de las operaciones en México[1] y 64,000 de las operaciones en Canadá).

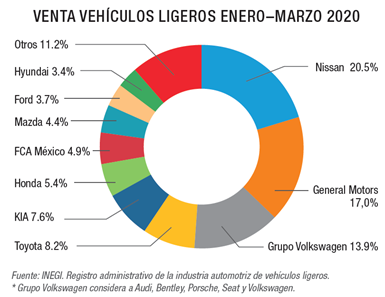

Venta de vehículos ligeros en México Enero-Marzo 2020.

En este sentido, el Director General de la Asociación Mexicana de la Industria Automotriz (AMIA), Fausto Cuevas, refirió que cifras de INEGI señalaban que con el cese de actividades en México la caída de vehículos producidos fue de 85,000.

“Para finales de este año, se calcula que se dejarán de producir 750,000 unidades que no se van a recuperar”, puntualizó el directivo.

IHS Markit pronosticó que debido al COVID-19, este año las ventas mundiales de vehículos ligeros bajarán 22%, en tanto que la producción mundial se reducirá 21.2%, lo que representa una disminución de 18.8 millones de unidades con relación al 2019.

“La naturaleza inesperada y repentina de los impactos de la pandemia está afectando fuertemente al sector automotriz, con niveles de incertidumbre sin precedentes en torno a las perspectivas de una recuperación global significativa”, dijo Colin Couchman, Executive Director, Global Autos Demand Forecasting de IHS Markit.

Los siguientes pasos

En entrevista con Modern Machine Shop México, Manuel Montoya, Presidente de la Red Nacional de Clústeres de la Industria Automotriz y Director General del Clúster Automotriz de Nuevo León (CLAUT), refirió que se espera una caída anual de las ventas de vehículos de aproximadamente 40% en Estados Unidos, el principal cliente de México.

“Con esa caída de ventas, la capacidad industrial que tenemos en México nos va a quedar sobrada, empezando por la gente. Entonces, vamos a vivir unos meses de reajuste. Las empresas van a tener que evaluar cómo siguen, con qué siguen y luego a esperar cómo va a responder el mercado”, indicó.

Sin embargo, refirió que está situación no es eterna: “cuando en Estados Unidos se active la economía va a ser con otro ritmo del que se traía”, situación que debe aprovechar la industria automotriz mexicana al ser una de las principales generadoras de divisas.

El entrevistado explicó que las mismas cadenas de proveeduría se van a tener que ayudar, es decir las trasnacionales van a tener que pensar en sus proveedores para ver de qué manera les ayudan a mantener el negocio.

Por su parte, Daniel Hernández, Director General del Clúster Automotriz de Querétaro, explicó a Modern Machine Shop México que hay dos aspectos básicos que los industriales del sector deben considerar cuando el ciclo pandémico intenso comience a decrecer.

“Todos los sectores deberían de estar trabajando fuertemente en generar las condiciones de salubridad en los sitios de trabajo. Creo que ese va a ser el principal gran reto que vamos a enfrentar como sociedad. En el tema del distanciamiento social, los expertos dicen que al menos nos tomará un par de años volver a una actividad de contacto social como la que veníamos teniendo antes, eso implica grandes complejidades en los sitios de trabajo por la propia visión y perspectiva natural que había en los ciclos de negocios, porque se optimizaban los espacios de trabajo y se buscaba sacar el máximo provecho del layout. Ahora es un reto para los equipos ingeniería industrial el reacondicionar las plantas y también es un reto para las áreas de recursos humanos y de equipos médico el prevenir brotes de contagios dentro de los sitios de trabajo”, indicó.

Hernández agregó que las medidas para generar condiciones de salubridad en los sitios de trabajo no serán algo de corto plazo, por el contrario, dijo que dichas medidas van a durar bastante tiempo y de manera paulatina y escalonada se recuperará la relativa nueva normalidad.

El entrevistado puntualizó que el segundo aspecto se relaciona con todo un análisis económico-financiero que tendrán que hacer las empresas para determinar sus cargas de trabajo, nuevos turnos, líneas esenciales, así como la demanda que vayan generando los clientes.

“Las empresas van a tener que hacer un análisis profundo de cómo está el comportamiento de su cliente para ver cómo vendrán las estructuras de reproducción, las inversiones y todo lo que tenían proyectado”, señaló.

Para Mónica Doger, Directora del Clúster Automotriz Zona Centro (CLAUZ), es importante definir con los clientes que productos se van a solicitar, así como asegurar soluciones de requerimiento, sobre todo para que tengan material instrumental suficiente.

“Asimismo, definir los flujos del proceso que deben tener durante la producción por que ahora hay –por el tema de COVID-19– por lo menos dos metros de distancia entre colaboradores, asignar guardias de seguridad y servicio médico, implementar protocolos de sanidad en las fábricas y empresas, tener equipo de protección personal, el traslado de personal, así como implementar cambios de algunos materiales”, comentó en entrevista con Modern Machine Shop México.

Recuperación del sector y la oportunidad que brinda el T-MEC

De acuerdo con Daniel Hernández es prácticamente imposible que este año la industria pueda llegar a las previsiones que existieron al inicio del 2020.

“Hay varios análisis en la industria, algunos con escenarios optimistas y otros con escenarios pesimistas. Al final en el mercado mundial se habla de una caída de más de 15 millones de vehículos en la producción comparado con el año pasado. Eso va a afectar a las distintas regiones y va a tener su respectivo impacto en la cadena de suministro de Norteamérica”, comentó.

El entrevistado agregó que, si bien será complicada la recuperación, la industria tendrá un punto de partida: “Luego del arranque, al menos serán cuatro meses en que paulatinamente se irán recuperando los índices de producción. Es un proceso complejo. Va a ser afectada en general toda la economía del mundo y el sector automotriz no está para nada exento; sin embargo, septiembre-octubre son meses donde hay una expectativa de que estemos en mejores condiciones de operación en general en el sector”.

Por su parte, Ulrich Thoma, Presidente del CLAUZ, refirió que para lo que resta del año va a ser difícil ver un crecimiento para el sector automotriz:

“Básicamente, creo que éste va a ser un año de atender las diferencias en cuanto a cantidades de producción, que van a disminuir fuertemente, así como tratar de afianzar y estabilizar nuestras cadenas productivas como tal”.

En este sentido, Luis Portales, Asesor Comercial de Proveedora Metalmecánica, dijo que la cadena de proveeduría del sector automotriz tendrá oportunidades aprovechando las rupturas en las cadenas de suministros de China-México-Estados Unidos.

“Por tal razón, las empresas que producen partes y suministros deben esforzarse en desarrollar la proveeduría local para poder crecer y cumplir la demanda. Se sabe que habrá escases ya que en China (especialmente en Wuhan) están los principales fabricantes de partes y para contrarrestar esa escasez se tendrán que desarrollar localmente esas partes.

Al respecto, Manuel Montoya indicó que cuando entre en operación el T-MEC[2] también va a propiciar la llegada de mayores inversiones al país.

“Este acuerdo va a obligar a las empresas a localizar proveeduría en México. El nuevo acuerdo requiere mayor contenido regional que deben tener los vehículos, lo que representa una oportunidad para la proveeduría mexicana. Si hoy traías una parte de China, las armadoras y los T1 estadounidenses van a planteárselo a México, más que hacerlo en Estados Unidos por el tema de costos”, puntualizó el directivo.

En este sentido Montoya agregó que la situación vivida en la industria por el tema del COVID-19 vino a reforzar el camino que se había empezado en la era Trump: la regionalización.

“Esto nos ha llevado a repensar las cadenas de suministro y creo que se va a fortalecer la regionalización, no tanto que se haga todo en Estados Unidos, no hace sentido, pero si en la región. En Europa les va a pasar lo mismo. En tanto que, en Asia, donde ellos más bien son exportadores van a perder mercado, a menos de que vengan a invertir aquí. Esto también ya lo veíamos, el año pasado nos tocó recibir a varias empresas chinas que estaban indagando el mercado mexicano. Para China, México sigue siendo un país desconocido; pero ¿por qué venían a México?, porque ya veían venir el T-MEC”, indicó.

Refirió que este acuerdo y la situación del coronavirus han hecho ver a la industria que las cadenas de proveeduría son muy endebles si están tan sueltas o lejanas.

Daniel Hernández coincide en que cada vez el efecto de la globalización va a ser menor: “Más que pensar en un tema de globalización, cada vez se profundiza más el tema de la regionalización y la importancia de tener competitividad basada en bloques”.

Detalló que el sector automotriz en Norteamérica siempre ha sido un bloque competitivo y el año pasado tuvo una producción acumulada de 18 millones de vehículos.

“El tema del T-MEC abre las oportunidades para seguir fortaleciendo el bloque de Norteamérica y que México pueda ser un gran ganador de ciertas oportunidades, que se podrían abrir ante el endurecimiento de la regla de valor de contenido regional. Entonces, es una gran oportunidad que vamos a ver como se termina de consolidar con la reestructura de la demanda mundial y de Norteamérica; pero en realidad las condiciones, más que decir favorables, ofrecen toda la oportunidad posible para que podamos crecer en la manufactura de autopartes y suministrar al mercado norteamericano en la medida en que se habrá esa oportunidad”, explicó Hernández.

Por su parte Ulrich Thoma, indicó que el T-MEC va a darle a la industria automotriz mexicana más fortalezas, aunque no necesariamente este año, sino el siguiente: “Este va a ser un año de afianzar el negocio, asegurar que el negocio salga adelante, porque el siguiente año se van a dar las restricciones que el nuevo acuerdo comercial ha impuesto a las OEMs”.

El directivo refirió que la aplicación del T-MEC no entrará de la noche a la mañana, sino que tomará tiempo: “Tanto las empresas de autopartes y los OEMs están trabajando para que realmente los carros que se hacen y producen en México lleven las condiciones que se están pidiendo y eso va a llevar por lo menos dos o tres años”.

De acuerdo con información de Deloitte México, el T-MEC exige el cumplimiento del Valor de Contenido Regional (VCR), un porcentaje que indica en qué medida se produjo una mercancía con insumos y mano de obra de la región del tratado. Mientras que el TLCAN solicitaba 62.5% de VCR para vehículos ligeros, el T-MEC eleva el porcentaje a 66%, cifra que se incrementará de manera paulatina, hasta llegar, en tres años, a 75%. Además, para que los vehículos sean considerados originarios de la región, se debe comprobar que 70% del acero y aluminio incorporados a ellos también provenga, en origen, de cualquiera de los tres países.

La información refiere que el T-MEC también obliga a la industria automotriz a cumplir con un porcentaje mínimo de Valor de Contenido Laboral (VCL), es decir, una proporción obligatoria del valor del vehículo que sea producida por trabajadores con un sueldo “alto”, de 16 dólares la hora o más. Para el caso de vehículos ligeros, el mínimo solicitado será, en un inicio, 30% del valor del vehículo, que subirá hasta 40% en un periodo de tres años; respecto a los vehículos pesados, el porcentaje fijo será, desde el principio, 45%.

De acuerdo con Manuel Nieblas, Socio Líder de la Industria de Manufactura en Deloitte México, el impacto de estas nuevas reglas para la industria automotriz tiene un efecto de gran magnitud, ya que, actualmente, este sector no solo debe adaptarse a las disposiciones que modificarán su modelo tradicional de operación, sino que, además, tiene que enfrentar las afectaciones ocasionadas por la pandemia del COVID-19.

“A nivel T-MEC, la industria principal, la más interconectada, es la automotriz. Dentro de ésta, hay componentes que viajan hasta siete veces de un país a otro, empezando por los materiales puros, que se unen a otras partes hasta llegar a convertirse en los componentes principales de los vehículos. Todo este movimiento entre países, la interconexión que existe, hace más difícil enfrentar esta situación”, indicó.

El futuro de la industria automotriz

Manuel Montoya refirió que la industria automotriz va a seguir el camino que ya llevaba antes de la pandemia por COVID-19: “se buscará desarrollar esas tecnologías que todavía no han sido suficientemente rentables como para extenderlas mundialmente”.

Dijo que, en el caso de México, al ser Estados Unidos su principal mercado, no vislumbra una urgencia de los consumidores de ese país por adquirir vehículos eléctricos, incluso, refirió que en los últimos años han dejado de consumir vehículos medianos y pequeños para adquirir autos tipo pick-ups y SUVs.

Daniel Hernández concordó en que la situación del COVID-19 no alteró en mucho los ciclos tecnológicos de negocios que tiene el sector: “Lo que antes de la pandemia era la visión que deberían tener la cadena de suministro y las grandes empresas OEM sigue siendo la misma. Las prioridades son hacia el tema de autonomía, de electrificación del auto, de incremento de seguridad para mitigar las emisiones y los accidentes, porque son acuerdos y compromisos que se han hecho”.

Explicó que las oportunidades de negocio en general siguen siendo las mismas: una necesidad de migración tecnológica de toda la cadena de valor para cubrir esa nueva demanda, un tanto porque las nuevas generaciones están ya concibiendo la movilidad de esa forma y otro tanto motivado, impulsado y obligado por las medidas regulatorias.

“Siempre hablamos de Tesla, que no es el único fabricante de autos eléctricos, pero si el más avanzado. Sin embargo, todos en general, los grandes OEMs están trabajando hacia la evolución del producto y la cadena de suministro tiene que ir hacía allá. Entonces, creo que el tema de la pandemia no cambia mucho eso, al contrario, hasta podría profundizar un poco más el hecho de tener una necesidad de conectividad, una movilidad distinta hablando de la autonomía, menos contacto”, detalló.

Finalmente, Ulrich Thoma dijo que la dirección de la industria va en el desarrollo de los motores eléctricos: “ese es el cambio más fuerte que se viene y muchas empresas se están comprometiendo; obviamente con el tema del precio petróleo que cayó fuertemente y que parece se va a mantener así en los siguientes años, se va a prolongar el uso del motor de combustión. Sin embargo, si se habla a largo plazo, es un hecho que va a cambiar todo a la parte eléctrica, por lo que se tendrán que crear y generar herramientas que den solución a este tema”.

[1] Al cierre de este reportaje, los paros de producción de las armadoras en México se mantuvieron hasta abril y se retomaron operaciones escalonadas durante mayo para estar alienados con la cadena de producción automotriz norteamericana.

[2] Al cierre de este reportaje, Estados Unidos, Canadá y México anunciaron que se habían cumplido los requisitos necesarios entre los tres países para que el T-MEC entrara en vigor el 1 de julio de 2020.

Contenido relacionado

Industria automotriz inicia 2023 con crecimiento en sus exportaciones

En enero de 2023 la exportación de vehículos ligeros aumentó 9.9 %, comparada con enero de 2022. Además, la producción creció 2.38 % en el mismo periodo.

Leer MásInversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásCambios en la cadena de proveeduría y cómo aprovecharlos en México

El nearshoring ha cambiado el panorama geoestratégico de la proveeduría en el mundo, haciendo que muchas empresas establezcan sus centros de producción cerca a los OEM. Esta situación ha beneficiado a México con una ganancia potencial estimada en exportaciones de 35,000 millones de dólares.

Leer MásParamount New Materials invierte 200 millones de dólares en Coahuila

La planta iniciará operaciones en diciembre de 2024 y procesará piezas de aluminio como chasises, parachoques y otros componentes para la industria automotriz.

Leer MásLea a continuación

General Motors de México reinició operaciones en Silao y Ramos Arizpe

Las plantas de Motores y Transmisiones en los complejos de Ramos Arizpe, Coahuila y Silao, Guanajuato empezaron a operar desde el 21 de mayo.

Leer MásTres preguntas para guiar la automatización durante COVID-19

La llegada del COVID-19 puede ser la ocasión de revisar a fondo la automatización de procesos, refiere un informe de la consultora KPMG.

Leer MásCOVID-19: Estados preparan regreso a las actividades y reactivación económica

Gobiernos de distintas entidades del país trabajan en protocolos para el regreso seguro a las actividades y en proyectos para la reactivación económica en sus estados.

Leer Más