El Índice del Sector Manufacturero Mexicano, PMI, elaborado por la firma S&P Global, detalla que al final de 2022 las empresas del sector volvieron a ampliar su fuerza laboral y se mostraron optimistas en relación con las perspectivas de crecimiento.

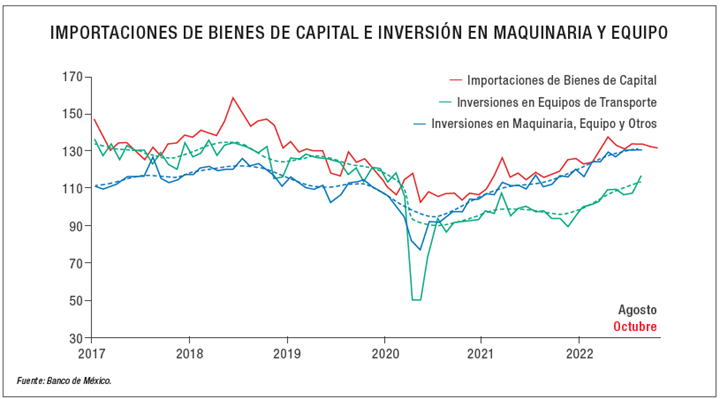

El tercer “Informe Trimestral” del Banco de México, refiere que durante el periodo julio-agosto de 2022, la inversión fija bruta continuó mostrando una elevada variabilidad en su desempeño mensual. En el caso del gasto en maquinaria y equipo, se presentó una tendencia al alza, impulsada por la reactivación del rubro de equipo de transporte.

“La inversión en equipo de transporte siguió recuperándose hasta el tercer bimestre de 2022 como reflejo de la reactivación de la industria automotriz, aunque el resto de la maquinaria y equipo presentó un estancamiento como resultado de la debilidad del componente nacional”, detalla la información.

Asimismo, la información señala que indicadores relacionados, como las importaciones de bienes de capital, presentaron cierta debilidad para este tipo de inversión hacia el cierre del tercer trimestre e inicios del cuarto trimestre de 2022.

En este sentido, según el “Reporte sobre las economías regionales del Banco de México”, hasta el tercer trimestre de 2022, las expectativas de inversión en activos fijos para los próximos doce meses presentaron cierto estancamiento en todas las regiones del país, con excepción del norte.

Particularmente, la encuesta de expectativas económicas, realizada por la Cámara de la Industria de Transformación de Nuevo León (CAINTRA), señala que, si bien en julio de 2022 se registró que 37 % de las empresas industriales del estado realizaron alguna inversión en maquinaria o equipo, esta cifra disminuyó hasta alcanzar 28 % en noviembre.

La cámara detalla que el principal obstáculo para la industria de Nuevo León fue una actividad económica débil que afectó al 41 % de las empresas encuestadas.

No obstante, el reporte del Banco de México señala que los directivos de la industria anticiparon, con mayor frecuencia, para los siguientes doce meses, la adquisición de maquinaria y equipo para la producción, además de la inversión en equipo de transporte, así como en bienes inmuebles.

De igual manera, el Índice del Sector Manufacturero Mexicano, PMI, elaborado por la firma S&P Global, detalla que al final de 2022 las empresas del sector volvieron a ampliar su fuerza laboral y se mostraron optimistas en relación con las perspectivas de crecimiento.

De esta manera, las empresas, animadas por las señales de recuperación de la demanda, adquirieron insumos adicionales en diciembre para respaldar el incremento de la producción, aunque el ritmo de crecimiento fue tan solo moderado.

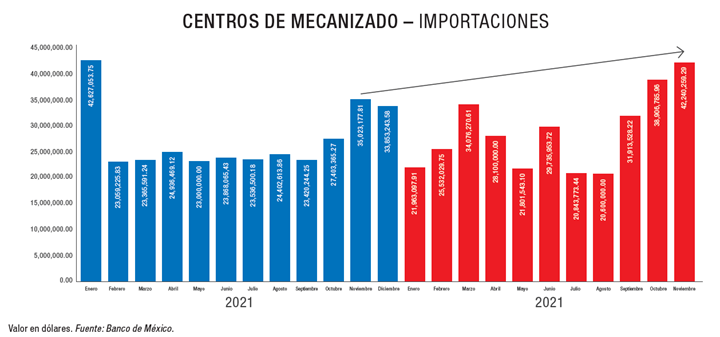

Importación de centros de mecanizado

De acuerdo con información del Banco de México, en noviembre de 2022 el valor de las importaciones de centros de mecanizado fue de 42,240,295 dólares, lo que representó un incremento de 8.57 % comparado con octubre, cuando el valor de las importaciones fue de 38,906,785 dólares.

En cuanto a su comparación anual, en noviembre de 2022 el incremento porcentual fue de 20.61 % en relación con noviembre de 2021, cuando el valor de las importaciones fue de 35,023,177 dólares.

La información refiere que, si bien las importaciones de centros de mecanizado presentaron incrementos en el primer trimestre de 2022, en el segundo trimestre del año mostraron una desaceleración, que se mantuvo en julio y agosto para presentar un incremento significativo a partir de septiembre.

Es importante señalar que hasta 2021 las entidades federativas con mayores importaciones de estos equipos fueron Nuevo León, Querétaro, Guanajuato, Ciudad de México y el estado de México, en tanto que los principales países de donde se importaron dichos equipos fueron Japón, Alemania, Estados Unidos, Corea del Sur y China, entre otros.

Importación de rectificadoras

De acuerdo con información de Data México, en agosto de 2022 la importación de máquinas de rectificar para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control numérico, en México alcanzó un valor de 6.07 millones de dólares, que representa un aumento de 29.42 % en relación con julio de 2022, cuando el valor de la importación de estos equipos fue de 4.69 millones de dólares.

Hasta 2021, las entidades federativas con más importaciones de estos equipos fueron Nuevo León, Coahuila, estado de México, Ciudad de México y Querétaro. Asimismo, México importó estos equipos principalmente de Chequia, Alemania, Brasil, Italia y Reino Unido.

La información detalla que, en agosto de 2022, la importación de máquinas de rectificar para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control no numérico, en México alcanzó un valor de 1.39 millones de dólares, lo que representó un aumento en relación con julio de 2022, cuando el valor de la importación de estos equipos fue de 757,000 dólares.

Las entidades federativas que más importaron estos equipos en 2021 fueron Ciudad de México, Nuevo León, Guanajuato, Puebla y Coahuila. Por su parte, los principales orígenes comerciales de estas máquinas fueron Alemania, Estados Unidos, Japón, España y China.

De acuerdo con Data México, en agosto de 2022 la importación de máquinas de rectificar superficies planas para metal, en las que la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control numérico, alcanzó un valor de 1.32 millones de dólares.

Las entidades federativas con más importaciones de estos equipos en 2021 fueron Guanajuato, Querétaro, Nuevo León, Coahuila y Tamaulipas. Asimismo, México importó estos equipos principalmente de Suiza, Estados Unidos, Alemania, Taiwán y Francia.

Finalmente, la información de Data México indica que en agosto de 2022 el valor de la importación de las máquinas de rectificar superficies planas para metal, donde la posición de la pieza pueda reglarse en uno de los ejes con una precisión >= 0.01 mm, de control no numérico, fue de 363,000 dólares, lo que representó un incremento de 81.5 % en relación con julio de 2022, cuando el valor de la importación fue de 200,000 dólares.

Las entidades federativas que más importaron estos equipos en 2021 fueron Jalisco, Nuevo León, Chihuahua, Baja California y Puebla. En tanto que México importó estas máquinas principalmente de Taiwán, China, Estados Unidos, Alemania e Italia.

Máquinas de torneado

En cuanto a los tornos (incluidos los centros de torneado) que trabajen por arranque de metal, Banco de México detalla que en noviembre de 2022 el valor de las importaciones de estos equipos fue de 21,286,018.73 dólares, lo que representó un crecimiento de 11.06 % en relación con el mes de octubre, cuando el valor de la importación fue de 19,166,221.06 dólares.

De manera anual, el incremento fue de 15.88 % en relación con el mes de noviembre de 2021, cuando el valor de la importación fue de 18,368,677.09 dólares.

Algunos de los países de donde se importaron estos equipos fueron Estados Unidos, Japón, Alemania, Corea del Sur, China y Taiwán, entre otros.

Electroerosionadoras

La información del Banco de México indica que el valor de las importaciones de las electroerosionadoras, en noviembre de 2022, fue de 1,876,079.57 dólares, lo que representó un incremento de 99.67 % comparado con octubre de 2022, cuando el valor de las importaciones fue de 939,595.02 dólares.

De manera anual, el incremento fue de 122.54 % en relación con el mes de noviembre de 2021, cuando el valor de la importación fue de 843,024.99 dólares.

Las electroerosionadoras se importaron principalmente de países como China, Taiwán, Japón, Suiza, Estados Unidos, Alemania y Corea del Sur, entre otros.

El crecimiento de la industria mexicana

De acuerdo con Takashi Yamazaki, presidente de Mazak, en los últimos años muchas empresas norteamericanas que establecieron sus instalaciones en el sur de Asia o China están regresando a Norteamérica, bien sea Estados Unidos o a México.

“Esta tendencia se ha acelerado. Si miramos el resultado del negocio en el mercado mexicano, apreciamos un tremendo crecimiento en los dos últimos años”, indicó Yamazaki.

Yamazaki afirmó que no se trata solo de una tendencia de las empresas de origen estadounidense, sino también de empresas japonesas que instalaron sus fábricas en China y que están trasladando sus operaciones a México.

“El mercado mexicano seguirá creciendo. Y queremos reforzar nuestro servicio y capacidades de soluciones tecnológicas”, indicó Yamazaki.

El directivo explicó que, en Norteamérica, el segmento de las máquinas de torneado tipo suizo es más grande de lo que pensaron inicialmente, debido a que ocupa entre el 20 y 25 % de la categoría de tornos en Norteamérica.

Por su parte, Andreas Haimer, presidente del Grupo Haimer, señaló que el mercado mexicano tiene mucho potencial.

Detalló que en México trabajan en industrias importantes como la automotriz, la aeroespacial y la de moldes, y agregó que es clave para las empresas con producción en México invertir en el futuro porque los costos van a incrementarse en todo el mundo.

Para Sven Schoeller, director de ventas de Junker Norteamérica y director de Erwin Junker de México, el mercado mexicano es muy importante, particularmente la industria automotriz. Indicó que muchas empresas norteamericanas y alemanas están transfiriendo sus operaciones a México.

“Se trata de un segmento que nosotros atendemos. No estamos en el ramo de las máquinas simples. Nuestros equipos presentan una gran calidad, tiempo de ciclo y rectificado en un solo clamping”, indicó.

Asimismo, Schoeller agregó que en México sus clientes compran máquinas CBN entry-level como alternativa a los productos estándar que tienen actualmente. Detalló que, con los productos CBN, el proceso es más estable y la calidad aumenta.

Finalmente, Karina Suárez, vicepresidenta comercial y de marketing de Grupo Hi-Tec, dijo que la industria en México está cambiando y la demanda que llega al país exige que se pase a un nuevo nivel.

“Los industriales entienden la urgencia de utilizar la tecnología; por ejemplo, no todas las soluciones de automatización están al alcance de todos por su costo, pero los industriales tienen interés por conocerlas”, indicó.

Señaló que dos de las regiones de México que han mostrado interés en automatización son Tijuana y Ciudad Juárez debido a la relocalización de empresas de Estados Unidos.

Contenido relacionado

Mazak celebra 50 años de manufactura en EE. UU. con novedades en IMTS 2024

Mazak conmemora sus 50 años de manufactura en Estados Unidos durante la IMTS 2024, presentando innovadoras soluciones de automatización y sus avances en Industria 4.0.

Leer MásTornos tipo suizo de herramientas vivas agregan flexibilidad

Con la adquisición de nuevos tornos tipo suizo y de herramientas vivas, Rathburn Tool & Manufacturing alcanzó un nuevo nivel de competitividad y expansión en el mercado.

Leer MásMecanizado completo: innovación para una producción sostenible

El futuro de la manufactura de componentes metálicos está en la sostenibilidad y eficiencia. Los proveedores del sector le apuntan a soluciones y tecnologías de mecanizado completo para optimizar procesos

Leer MásCómo pasivar las partes de acero inoxidable

Descubra cómo la pasivación maximiza la resistencia a la corrosión en aceros inoxidables y evita la falla prematura de piezas y componentes mecanizados.

Leer MásLea a continuación

Consideraciones para comprar un torno CNC

Los tornos CNC son una de las tecnologías de mecanizado más antiguas; sin embargo, sigue siendo útil recordar los aspectos básicos a la hora de considerar comprar una máquina de este tipo.

Leer MásCinco artículos de formación básica para talleres de mecanizado

Esta selección de artículos sirve tanto de introducción a los procesos más comunes del sector metalmecánico, como de actualización en mecanizado de engranajes, corte por chorro de agua, CAD/CAM, escariado e insertos.

Leer MásMecanizado básico: ¿Qué es el torneado?

El torneado utiliza un torno para remover material del exterior de una pieza giratoria, mientras que el mandrinado hace lo mismo desde el interior de una pieza giratoria.

Leer Más