De acuerdo con información de S&P Global Mobility, el conflicto en Ucrania ha expuesto la fragilidad de las cadenas de suministro de la industria automotriz a escala mundial, debido a los desafíos logísticos y las paradas de producción relacionadas con las operaciones en la frontera occidental de Ucrania.

Asimismo, refiere la consultora, el impacto del conflicto ha traído desafíos puntuales como la pérdida de arneses de cableado y otros componentes de origen ucraniano, así como la disminución de paladio de origen ruso, con el potencial de convertirse en la mayor limitación de suministro de la industria automotriz.

Aunado a ello, algunos desafíos adicionales en el ámbito global incluyen una recuperación bastante lenta en los suministros de semiconductores, el impacto de más bloqueos por el tema de COVID-19 en China y la influencia a largo plazo de los altos precios de las materias primas.

En este sentido, para Mark Fulthorpe, director ejecutivo de pronósticos de producción global de S&P Global Mobility, el mayor riesgo para las perspectivas de la industria automotriz proviene de la amenaza de bloqueos adicionales o prolongados en China continental y el contagio a las cadenas de suministro globales ya estresadas.

Como resultado de todo lo anterior, la consultora rebajó su pronóstico de producción global de vehículos ligeros para 2022, siendo las reducciones más significativas en Europa y China (última actualización en abril de 2022).

En el caso de Europa, S&P Global Mobility indica que las perspectivas para la producción de vehículos ligeros se redujeron en 498,000 unidades para este año. El análisis detalla que la producción europea sigue siendo un desafío a medida que la región continúa navegando por el impacto del conflicto en Ucrania, así como por los problemas continuos de la cadena de suministro.

En el caso de China, refiere S&P Global Mobility, las perspectivas para la producción de vehículos ligeros se redujeron en 396,000 unidades para 2022.

“A medida que la influencia de los bloqueos se expandió de la producción de vehículos a la producción de piezas, se espera que la escasez de componentes interrumpa la producción de automóviles fuera de Shanghái en el corto plazo, lo que generará un mayor impacto en la producción de vehículos en los meses siguientes”, indica la consultora.

Perspectivas para Norteamérica

A pesar del contexto del conflicto entre Rusia y Ucrania y los continuos desafíos de la cadena de suministro, S&P Global Mobility refiere que la perspectiva para la producción de vehículos ligeros en Norteamérica para 2022 se mantiene estable en 14.75 millones de unidades.

“En Norteamérica, la producción en el primer trimestre de 2022 fue un poco más alta de lo previsto, con 3.55 millones de unidades”, indica la consultora.

Sin embargo, añade que la producción para el segundo trimestre de 2022 se revisó a la baja debido a las continuas dificultades de la cadena de suministro y las preocupaciones en torno a problemas logísticos adicionales en los cruces fronterizos entre Estados Unidos y México (en Texas) que pueden exacerbar las condiciones ya tensas en el corto plazo.

Cabe señalar que de acuerdo con datos de la Asociación Mexicana de la Industria Automotriz (AMIA), en la región se produjeron 13,427,869 unidades en 2021, lo que representó un incremento de 0.4 % en relación con 2020, cuando se produjeron 13,374,404 unidades.

indicadores industria automotriz

México en el escenario: vehículos ligeros

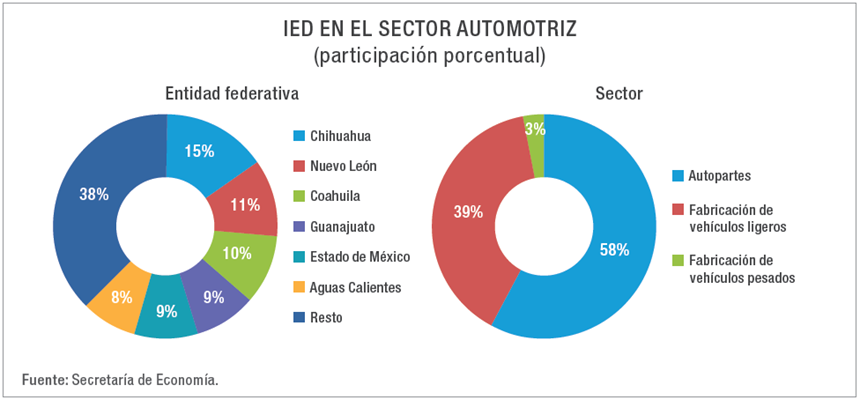

En México, de acuerdo con datos de la AMIA, la industria automotriz representa el 3.6% de PIB; asimismo, en 2021 generó alrededor de 930,000 empleos, recibió 5,440 millones de dólares de inversión extranjera directa y produjo casi 3 millones de vehículos, que lo ubicaron en el séptimo lugar a escala mundial.

Fausto Cuevas, director general de la AMIA, refiere que, hasta marzo de 2022, la industria automotriz en México mostraba cierta recuperación, aunque era necesario esperar para saber si la tendencia se mantenía en los siguientes meses.

“Es todavía prematuro pensar que vamos a mantener los crecimientos. Esto dependerá de cómo vayan los volúmenes de producción y si esto nos permite avanzar hacia adelante con mejores expectativas”, indicó Cuevas.

Agregó que, en el primer trimestre de 2022, el 80 % de la producción automotriz se destinó a la exportación: “Norteamérica es nuestro principal destino, enviamos el 86.6 % de nuestras exportaciones en el primer trimestre de este año a esa región”.

Detalló que Estados Unidos ocupó el primer lugar de las exportaciones automotrices mexicanas en el primer trimestre de 2022 con el 79.6 % del total (542,111 unidades); en segundo lugar se ubicó a Canadá con el 7 % de las exportaciones y un volumen para este primer trimestre de 47,453 unidades.

“En cuanto a nuestra participación en el mercado de Estados Unidos, nuestro principal destino de exportación, durante el primer trimestre de 2022 tuvimos un crecimiento de 0.3 % respecto a las exportaciones a dicho país el año pasado”, detalló Cuevas.

Agregó que México mantuvo una posición en el mercado de Estados Unidos de 16.5 % en el periodo enero-marzo de 2022.

Finalmente, señaló que fuera de la región de Norteamérica, el principal país al que exporta México es Alemania, con el 4.9 % de las exportaciones, y un volumen de 33,135 unidades.

México en el escenario: autopartes

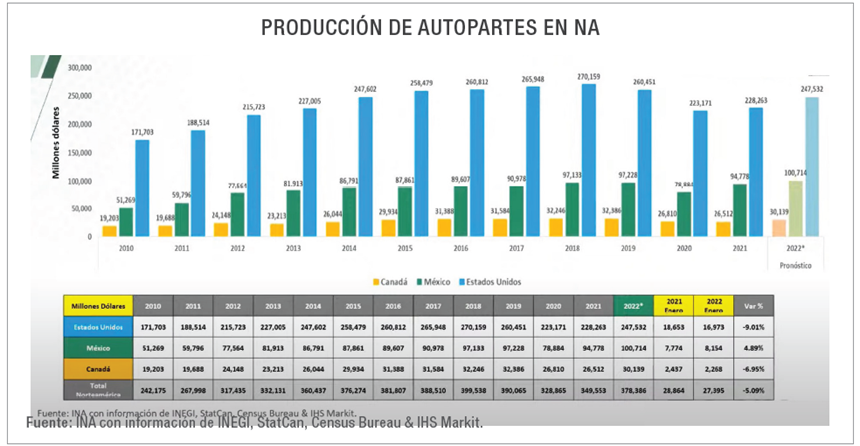

Alberto Bustamante, director general de Industria Nacional de Autopartes (INA), indicó que Estados Unidos tiene actualmente una producción aproximada de 11 millones de vehículos y una demanda de 17 millones de unidades.

“Estas cifras nos muestran lo importante que es el mercado estadounidense para el sector automotor mexicano, con el objetivo de poder abastecer no solo de autopartes sino también de vehículos para el consumo de ese país”, indicó Bustamante.

El directivo dijo que el pronóstico de ventas de vehículos ligeros en el mercado de Estados Unidos para 2022 es de 15.5 millones de unidades.

“Durante los últimos años Estados Unidos se ha recuperado del bache de 2020. Vemos una escala de recuperación y para este 2022 esperamos que se mantenga con ventas incluso superiores a los 16 millones de unidades”, indicó Bustamante.

El directivo detalló que las exportaciones mexicanas de autopartes a Estados Unidos prácticamente representan el 90 % del total de la producción. En segundo lugar se ubica Canadá con el 2.8 % del total de la producción de autopartes en México.

Agregó que, fuera de la región de Norteamérica, los principales países a los que México exporta autopartes son Brasil y Japón.

“Es muy importante señalar que las exportaciones con destino a Estados Unidos, Canadá y Brasil corresponden a equipo original, en tanto que las exportaciones con destino a Asia o Europa son prácticamente de mercado de repuesto”, comentó Bustamante.

De igual manera, el directivo dijo que así como las exportaciones de México a Estados Unidos son importantes, las importaciones de Estados Unidos a México también lo son: “Prácticamente esto se debe a la integración que tenemos con ellos. México, Estados Unidos y Canadá conforman una zona integrada que compite en el mundo como bloque, y la entrada del T-MEC —aumento en el valor de contenido regional en las reglas de origen— hace que cada día estemos más integrados”.

Detalló que los porcentajes, tanto de importación como de exportación, de forma trilateral, cada vez van a aumentar más.

Las importaciones de Estados Unidos a México son de 52.8 %, precisó Bustamante, quien agregó que el segundo lugar lo ocupa China con el 14.5 %.

“Es muy importante señalar que, si bien China se ha mantenido durante los últimos años como nuestro segundo proveedor, hay una gran diferencia en relación con Estados Unidos. Además, el porcentaje de participación de China disminuye cada día más y eso se debe a la vinculación de la cadena de proveedores de Norteamérica, que cada vez se integra más y cada vez tiene que cumplir con un porcentaje mayor de valor de contenido regional”, indicó.

Bustamante puntualizó que la región está cortando la dependencia de China o de países asiáticos.

Aprovechar las oportunidades

En este contexto, las comisiones de Relaciones Exteriores América del Norte y de Economía, la U.S. Mexico Foundation y representantes del sector empresarial hicieron un llamado a fortalecer las cadenas de suministro de la región.

Enrique Perret, director de la US Mexico Foundation, señaló que la región necesita cadenas de suministro fuertes e integradas logística y legalmente, y destacó que México es un socio estratégico.

“Existe la oportunidad de articular las cadenas de suministro prioritarias y obtener materiales, bienes y servicios esenciales entre aliados confiables. Asimismo, es importante invertir en manufacturas avanzadas y nuevas tecnologías para ayudar a generar nuevas industrias en México”, indicó.

De acuerdo con Manuel Montoya, director general del Clúster Automotriz de Nuevo León (CLAUT) y presidente de la Red Nacional de Clústeres de la Industria Automotriz, en la región las armadoras y las Tier 1 están buscando proveeduría.

“Aquí hay dos caminos: desarrollar proveedores que ya estén en uno de los países que conforman la región o bien traer a tu proveedor de Asia o Europa para que se establezca aquí”, indicó Montoya.

Por su parte, Carlos Vázquez, director general de Cuprum y presidente de las empresas Tier 1 del CLAUT, dijo que las OEM están enfocadas en la relocalización o regionalización de su cadena de suministro, pero también están cuidando el tema de costos, lo cual implica un esquema de competitividad que tienen que estar observando.

Finalmente, Alberto Torrijos, socio líder de la industria automotriz en Deloitte Spanish Latin America, dijo que, en el caso de las armadoras y de los proveedores, será fundamental que inviertan en el desarrollo de soluciones digitales que optimicen su cadena de suministro y sus procesos de manufactura, aumentando la visibilidad, la transparencia de la información y los datos generados en cada etapa de fabricación, con el objetivo de tomar decisiones mejor documentadas.

“Los tiempos están cambiando y, aunque la industria automotriz atraviesa momentos complejos, es importante no quedarse estancados, hacer un esfuerzo por destinar tiempo y recursos para aprovechar las nuevas herramientas tecnológicas, y conocer las distintas preferencias de consumo por cada segmento poblacional. Lo anterior permitirá generar estrategias que contribuyan a la recuperación del sector”, puntualizó Torrijos.

Contenido relacionado

Inversión en maquinaria y equipo en México: análisis 2023

Encuentre aquí un análisis detallado sobre las expectativas y tendencias de inversión en activos fijos y maquinaria en México durante 2023.

Leer MásEscenario favorecedor para la industria de dispositivos médicos

Luego de mantener un crecimiento constante en los últimos años, la industria de dispositivos médicos en México tiene el reto de dar un siguiente paso: investigación y desarrollo.

Leer MásProductos electrónicos de consumo, sector estratégico para México

Exploramos el avance de la industria eléctrico-electrónica en México: innovación, nearshoring e inteligencia artificial impulsan su crecimiento e impacto global.

Leer MásVenta de vehículos eléctricos crece 8.5 % en 2022

De acuerdo con datos del Instituto Nacional de Estadística y Geografía (INEGI), durante 2022 se vendieron en el mercado interno 51,065 vehículos con este tipo de tecnologías.

Leer MásLea a continuación

Nuevas tendencias en instrumentos de medición e inspección

La precisión en la manufactura no es opcional, es una necesidad. Desde la integración de sistemas de medición en tiempo real hasta innovaciones en tecnologías sin contacto, la medición precisa resulta esencial para cumplir con las exigencias de tolerancias estrictas y optimizar los procesos de control de calidad. Exploramos los recientes avances en metrología y su impacto en industrias como la automotriz y la aeroespacial, donde la precisión es clave.

Leer MásLos beneficios de las máquinas-herramienta multitarea

La tecnología de máquinas-herramienta multitarea ha revolucionado la manufactura y sigue desempeñando un papel fundamental en talleres de mecanizado que han adoptado esta tecnología.

Leer MásSistemas innovadores de sujeción para electroerosión y mecanizado de tres ejes

Con el propósito de aumentar el índice de ocupación de máquinas en el taller, este fabricante de moldes adaptó un dispositivo de sujeción en sus máquinas de tres ejes y su electroerosionadora de penetración para aumentar la flexibilidad de sus equipos y ser más competitivo.

Leer Más