Compartir

Lea a continuación

La información de Banco de México refiere que los beneficios de la integración productiva no son exclusivos al sector exportador, sino que el nearshoring abre la oportunidad para el desarrollo de cadenas de proveeduría locales que permiten a las empresas domésticas insertarse en las cadenas globales.

Crédito: Archivo

Banco de México presentó la opinión empresarial respecto al impacto que el nearshoring ha tenido en la producción mexicana. La información refiere que los beneficios han sido heterogéneos entre regiones y sectores, siendo los más favorecidos la región norte y el sector manufacturero integrado en cadenas globales de valor.

Alejandrina Salcedo, directora de análisis sobre precios, economía regional e información de Banco de México, comentó que si bien varias empresas contactadas asignan una probabilidad alta a que este proceso continúe: “De hacerlo probablemente se dará de forma paulatina y dependerá de que la expectativa de los beneficios del traslado supere sus costos, que son elevados en términos monetarios y de la complejidad de formar redes productivas”.

Evidencia del nearshoring en México

La información presentada detalla que la cercanía geográfica de México con Estados Unidos y la existencia del T-MEC han reducido las barreras institucionales y monetarias al comercio y facilitado el tránsito de productos entre estos dos países. En consecuencia, México se ha convertido en un candidato natural para la relocalización de empresas que surten bienes al mercado estadounidense.

En este contexto, se recabó información de la percepción empresarial en México respecto de los beneficios que la reconfiguración de las cadenas globales de valor ha tenido para el país.

“De acuerdo con las empresas contactadas por parte de Banco de México en el trimestre abril-junio, sí se ha observado la llegada de más empresas extranjeras a México que buscan beneficiarse de la cercanía con Estados Unidos”, indicó Salcedo.

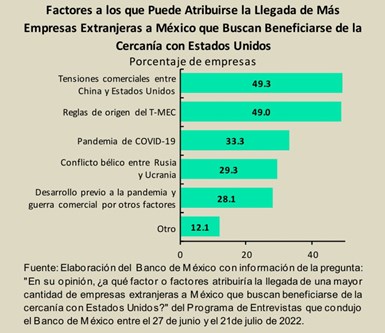

Esto se debe, detalla la información, principalmente a las tensiones comerciales entre China y Estados Unidos y a las reglas de origen del T-MEC, que fueron mencionados por 49.3 % y 49 % de las empresas entrevistadas, respectivamente.

Además, 33.3 % de los contactos mencionaron que esto se debe a la pandemia de COVID-19; 29.3 % a la guerra entre Rusia y Ucrania; y 28.1 % indican que esto se estaba desarrollando desde antes, debido a otros factores.

En la Encuesta Mensual de Actividad Económica Regional (EMAER) se consultó con los representantes de las empresas si su producción, ventas o inversión se habían incrementado en los últimos doce meses a consecuencia del nearshoring.

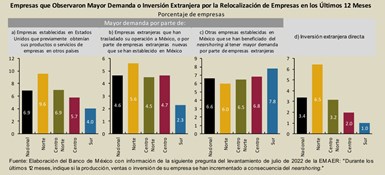

La información destaca que 16 % de las empresas con más de 100 trabajadores a nivel nacional se han visto beneficiadas de alguna forma por el nearshoring en los últimos doce meses, ya sea por mayor inversión extranjera directa o por mayor demanda por parte de empresas establecidas en Estados Unidos, por parte de empresas que trasladaron su operación a México, o por otras empresas mexicanas beneficiadas por el nearshoring.

“La proporción de empresas beneficiadas en el sector integrado en cadenas globales es mayor que en el resto de los sectores, consistente con que es de esperarse que la relocalización de empresas se dé en mayor medida en los sectores que hasta ahora han mostrado mayor tendencia a la fragmentación productiva”, añade.

Además, entre empresas manufactureras exportadoras, la proporción de aquellas beneficiadas ha sido mayor comparada a las no exportadoras, aunque ambos grupos se vieron impactados.

“Los beneficios de la integración productiva no son exclusivos al sector exportador, sino que este fenómeno abre la oportunidad para el desarrollo de cadenas de proveeduría locales que permiten que empresas domésticas se inserten en las cadenas globales y así promueve las derramas económicas positivas hacia el resto de la economía”, detalla.

Más específicamente, agrega, 6.9 % de las empresas encuestadas a nivel nacional observaron mayor demanda por parte de empresas establecidas en Estados Unidos que previamente obtenían sus productos o servicios de empresas en otros países, con una mayor proporción de empresas beneficiadas en el norte en comparación con el resto de las regiones.

“Ello podría explicarse por la cercanía geográfica de esa región con Estados Unidos y por la composición de su producción”, puntualiza.

Además, 4.6 % de las empresas percibieron una mayor demanda de sus bienes o servicios por parte de empresas extranjeras que han trasladado su operación a México o por parte de empresas extranjeras nuevas que se han establecido en el país, de igual forma con mayor proporción de empresas beneficiadas en el norte.

Por su parte, 6.6 % de las empresas han enfrentado mayor demanda de otras empresas establecidas en México que a su vez se beneficiaron de mayor demanda por parte de empresas extranjeras, con una mayor proporción de empresas beneficiadas en la región sur.

Adicionalmente, 3.4 % de las empresas reportaron haber recibido mayor inversión extranjera directa, con mayor proporción de empresas impactadas en el norte.

Estimación del impacto

La información detalla que la incertidumbre respecto de la magnitud del impacto que la reconfiguración de las cadenas globales de valor implica para la producción nacional es elevada.

“Buscando contar con cierta información al respecto, aunque fuera aproximada, se les preguntó a las empresas encuestadas sobre el tamaño, en rangos de magnitud, del impacto que han observado en su producción e inversión, o que tienen planeado para estas variables en el siguiente año”, comenta.

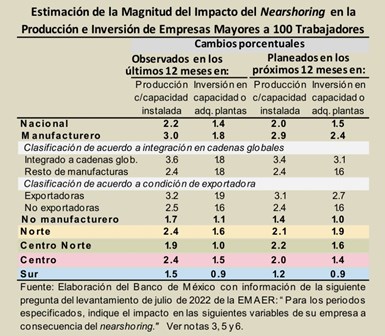

Refiere que en los últimos doce meses las empresas observaron cambios de mayor magnitud en la región norte, y ello se ha manifestado en un incremento en la producción con la capacidad previamente instalada más que en mayor inversión en la ampliación de dicha capacidad o la adquisición de nuevas plantas o establecimientos.

Respecto de los cambios previstos para los siguientes doce meses, como respuesta al aumento observado en la inversión extranjera o la demanda por la reconfiguración de las cadenas productivas, la región con mayores incrementos planeados en la producción e inversión del sector manufacturero es el centro norte.

“El efecto estimado en la producción de las empresas mayores a 100 trabajadores en la economía en su conjunto ha sido mayor en la producción con la capacidad previamente instalada, con un incremento estimado de 2.2 %, en la inversión en nuevas plantas para aumentar la capacidad, para la que se estima un aumento de 1.4 %”, señala.

Además, entre las empresas manufactureras, el impacto agregado es mayor para las exportadoras que para las no exportadoras y para el sector integrado en cadenas globales respecto del resto. Asimismo, los cambios previstos en la inversión del sector manufacturero son mayores a los que ya han sido observados.

“Respecto de la dimensión regional, los efectos ya observados en la región norte han sido proporcionalmente mayores, seguidos por los observados en el centro, cuya magnitud es muy similar a la del norte, y después por el centro norte y finalmente el sur”, indica.

La información detalla que, los mayores cambios planeados en la producción para los próximos doce meses se esperan en la región centro norte, aunque cercanos a los del norte y centro. Aquellos planeados en la inversión son mayores en la región norte, estimados en cerca del doble de los correspondientes al sur.

Expectativa del nearshoring en los próximos años

“Se recabó también la opinión de las empresas encuestadas en la EMAER respecto de la probabilidad de que se observe un aumento en la producción, ventas o inversión en México a consecuencia del nearshoring en los siguientes tres años”, indicó la especialista.

Al respecto, indicó que 58.3 % de las empresas reportaron una probabilidad positiva de observar este tipo de aumentos en su empresa; en tanto que 74.4 % de observarlo en otras empresas del mismo sector; y 79.8 % en empresas de otros sectores de actividad.

También se consultó la opinión de las empresas que participaron en el programa de entrevistas sobre las características de México que actualmente lo hacen atractivo como destino para el traslado de la producción de empresas que surten al mercado estadounidense.

Entre los factores considerados como más importantes, destaca su cercanía con Estados Unidos, con 80 % de las empresas entrevistadas calificándolo como un incentivo fuerte; seguido por el nivel de salarios (47.5 %) y la existencia de una fuerza de trabajo calificada (28%).

Por su parte, la proporción de empresas que calificaron las condiciones impositivas o esquemas de incentivos y la infraestructura del país como incentivos a la llegada de empresas fue similar a la proporción que calificaron estos factores como desincentivas.

“Las condiciones relacionadas con el estado de derecho fueron calificadas como un desincentivo fuerte según 57.6 % de las empresas”, precisa.

Además de los factores ya expuestos, algunas empresas mencionaron en sus entrevistas que México es atractivo ya que los gobiernos estatales y las cámaras industriales toman acciones para atraer empresas extranjeras y facilitar su instalación, así como la estabilidad política y económica del país y la consolidación de clústeres de proveedores.

Contenido relacionado

Clústeres industriales en México: perspectivas regionales en 2023

Altamente integrada en cadenas regionales y globales de valor, la industria manufacturera mexicana ha tenido importantes cambios en los últimos años y generado oportunidades clave para las diferentes regiones industriales del país.

Leer MásProductos electrónicos de consumo, sector estratégico para México

Exploramos el avance de la industria eléctrico-electrónica en México: innovación, nearshoring e inteligencia artificial impulsan su crecimiento e impacto global.

Leer MásIndustria automotriz en México: balance 2022 y proyecciones 2023

Conozca las estadísticas en producción, exportación y ventas de vehículos en México en 2022. Explore el impacto del nearshoring y la producción de vehículos eléctricos en la industria de autopartes.

Leer MásEscenario favorecedor para la industria de dispositivos médicos

Luego de mantener un crecimiento constante en los últimos años, la industria de dispositivos médicos en México tiene el reto de dar un siguiente paso: investigación y desarrollo.

Leer MásLea a continuación

Oportunidades en ‘nearshoring’, reporte de Cumbre de Juárez-El Paso

La reorganización de cadenas de suministro en México se evidencia en proyectos e inversiones que impulsan el nearshoring y el crecimiento industrial. Conozca cómo las empresas metalmecánicas pueden aprovechar la coyuntura de reshoring y nearshoring durante los próximos años.

Leer MásMesas magnéticas optimizan la electroerosión en producción de piezas complejas

Evolución en Moldes venía asumiendo varios retos para el mejoramiento de sus procesos de manufactura de componentes complejos para sus moldes. La aplicación de mesas magnéticas optimizó el mecanizado por electroerosión y mejoró sus tiempos de entrega.

Leer MásSistemas innovadores de sujeción para electroerosión y mecanizado de tres ejes

Con el propósito de aumentar el índice de ocupación de máquinas en el taller, este fabricante de moldes adaptó un dispositivo de sujeción en sus máquinas de tres ejes y su electroerosionadora de penetración para aumentar la flexibilidad de sus equipos y ser más competitivo.

Leer Más