Continúa el crecimiento de la manufactura de dispositivos médicos

Ciudad de México, el Estado de México, Baja California, Jalisco y Guanajuato cuentan con el mayor número de unidades económicas del sector de dispositivos médicos en todo el país, compuestas por pequeñas y medianas empresas que tienen un desempeño exitoso en procesos de manufactura y ensamble.

Compartir

Lea a continuación

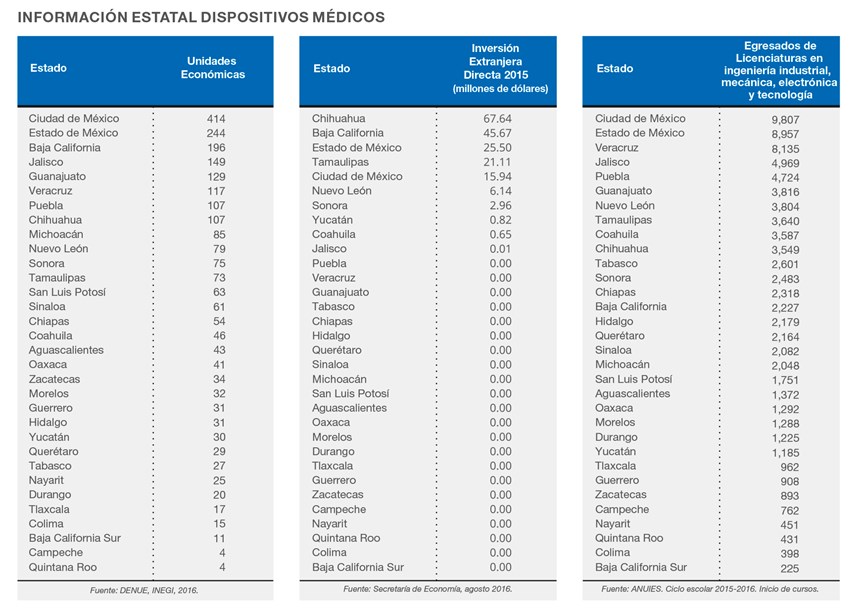

De acuerdo con datos del Directorio Estadístico Nacional de Unidades Económicas (DENUE), del Instituto Nacional de Estadística y Geografía (INEGI), en 2016 se contabilizaron 1,979 unidades económicas del sector de dispositivos médicos en todo el país, siendo la Ciudad de México, el Estado de México, Baja California, Jalisco y Guanajuato los que cuentan con el mayor número de unidades.

En este sentido, la Secretaría de Economía refiere que el sector de dispositivos médicos del país está compuesto por pequeñas y medianas empresas que tienen un desempeño exitoso en procesos de manufactura y ensamble.

Añade que esta industria se ha convertido en líder para la manufactura y ensamble de aparatos médicos a nivel mundial, ocupando hoy en día los siguientes puestos:

- El proveedor de dispositivos médicos más importante de Estados Unidos.

- El noveno exportador de dispositivos médicos en el mundo y el principal en Latinoamérica.

En relación con la cadena de proveeduría para la manufactura y ensamble de la industria, los principales requerimientos del sector incluyen los siguientes procesos: mecanizado, fundición, ensambles mecánicos, troquelado y estampado, inyección a presión, moldeo por inyección de plástico, así como tratamientos superficiales técnicos. En tanto que las empresas que proveen estos procesos se ubican principalmente en Coahuila, Nuevo León, Estado de México, Chihuahua, Puebla, Tamaulipas, Durango y Distrito Federal.

Cifras de la industria

“Durante el periodo 2010-2015, la industria ha participado en promedio con el 0.3% del PIB total y el 1.5% en el PIB manufacturero”, refiere información de la Secretaría de Economía.

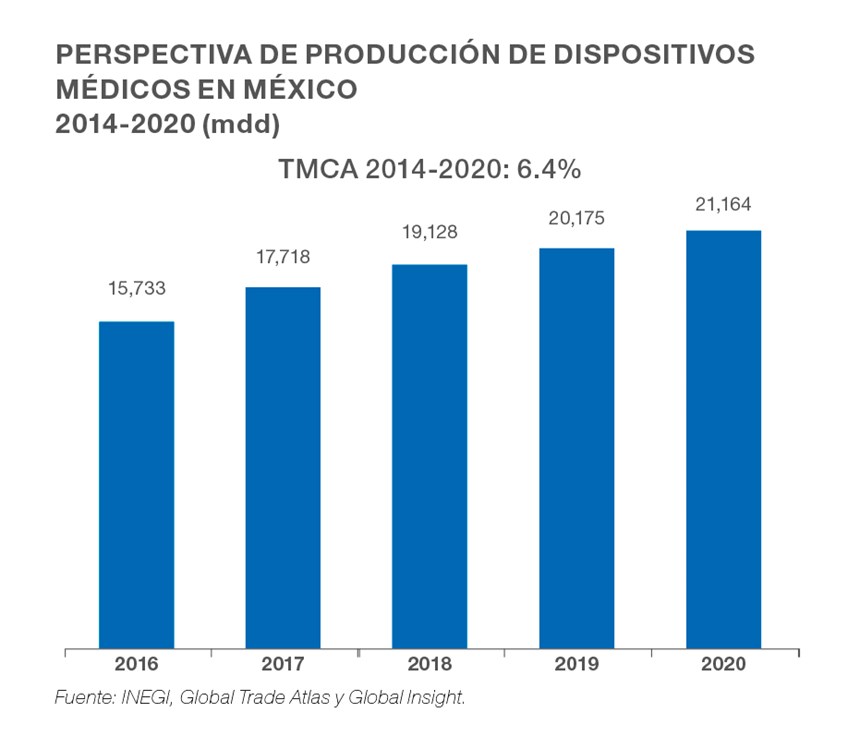

Asimismo, de acuerdo con un estudio de la Unidad de Inteligencia de Negocios de ProMéxico, la prospectiva de producción de dispositivos médicos para este año es de más de 17, 700 millones de dólares; en tanto que la Tasa Media de Crecimiento Anual en el periodo 2014-2020 crecería 6.4%, llegando a una prospectiva de producción de 21,164 millones de dólares en el año 2020.

En relación con las exportaciones e importaciones, de acuerdo con Global Trade Atlas, México exporta más del 90% de los dispositivos médicos producidos en el país a Estados Unidos, seguido de Irlanda con el 2%, Francia con el 1.5%, así como Bélgica, Países Bajos, Alemania, Italia, Canadá, China y Chile con menos del 1%.

Sobre las importaciones, Estados Unidos es el principal proveedor con más del 60%, seguido de China con más del 7%, Alemania con casi 6%, Japón con casi 2%, así como otros países como Países Bajos, Irlanda, Taiwán, Suiza y Costa Rica con menos de 2%.

Cabe señalar que, de acuerdo con la Secretaría de Economía, la inversión extranjera directa que recibe México proviene principalmente de Estados Unidos, Alemania e Italia, aunque países como España, Japón, Países Bajos, Suecia, Francia y Finlandia también han invertido en el país en los últimos años.

A nivel estatal, los principales receptores de la inversión han sido Chihuahua, Tamaulipas, Estado de México, Ciudad de México, Nuevo León, Sonora y Baja California; este último, de acuerdo con ProMéxico, concentra el clúster más importante del país y representa más del 35% de las exportaciones totales del sector, en su mayoría relacionadas con la manufactura de ensamble de equipos y componentes.

Sobre Baja California, Miguel Ángel Félix Alonso, tesorero del Clúster de Productos Médicos de las Californias, señaló que en los últimos cinco años este sector ha crecido 7% anualmente; sin embargo, destacó que es necesario que el sector innove no sólo en procesos, porque en la región eso ya es muy común, sino que también innove en productos.

“Ahí tenemos que crear más vinculación en empresas y el sector educativo para hacer proyectos multidisciplinarios más complejos y trabajar en el diseño de nuevos productos”, puntualizó el directivo, quien agregó que para lograr esto firmaron un convenio de colaboración con la Fundación México-Estados Unidos para la Ciencia (FUMEC).

Explicó que el objetivo es fortalecer la cadena de suministro de la industria de productos médicos en ambos lados de la frontera entre México y los Estados Unidos, así como la formación de recursos humanos especializados y la generación de proyectos de innovación.

“Este convenio busca alcanzar una mayor integración de la proveeduría regional a la cadena de suministro de las empresas tractoras en la industria médica, mediante el desarrollo de proveedores. En este campo destaca el tema de la certificación, el apoyar a los proveedores a certificarse en las normas ISO 13485, y a quienes aún no están certificados en ISO 9001:2008 —que ya deben prepararse para la 2015—, esto para que estén en condiciones de integrarse a la cadena de suministro”, detalló el directivo.

La idea central, agregó, es aumentar la proveeduría local, que las empresas internacionales se acerquen para atraer mayor inversión y generar más empleos en la región en el mediano y el largo plazo.

Escenario

De acuerdo con Edgar Romero, Presidente de la Asociación Mexicana de Industrias Innovadoras de Dispositivos Médicos (AMID) —organismo que agrupa a 30 asociados con quienes cuentan con 40 plantas de manufactura en México, las cuales generan una producción de más de 15 millones de dólares—, es necesario fomentar la inversión en el desarrollo de dispositivos médicos innovadores.

El directivo, que estimó un crecimiento de 8% en la industria durante 2016, dijo que también es necesario trabajar y buscar replicar el éxito de los clústeres de dispositivos médicos del norte del país, así como fortalecer el eslabón de la cadena de suministros para no ser sólo la manufactura de ensamble.

Al respecto, el Comisionado Federal para la Protección contra Riesgos Sanitarios (COFEPRIS), Julio Sánchez, señaló que este sector es motor de la economía del país, por lo que la estrategia del gobierno federal para la promoción de los dispositivos médicos incluye, entre otros aspectos, la agilización para la renovación de prórrogas y la reducción en los tiempos de respuesta en la realización de trámites.

“El objetivo es incentivar el desarrollo de la industria y el crecimiento ordenado en el sector. Queremos ser una autoridad cercana a la sociedad, cercana a la industria, para promover el desarrollo del sector”, puntualizó.

Agregó que la industria genera más de 130,000 empleos y tiene un amplio potencial como exportador de tecnologías médicas.

Cabe destacar que la COFEPRIS es el organismo encargado de la certificación de buenas prácticas de fabricación para la industria, el cual tiene como objetivo comprobar que se cumplan los requisitos necesarios para su proceso de conformidad con la Normatividad aplicable.

Por su parte, Miguel Ángel Félix Alonso agregó que en el escenario actual es necesario desarrollar más y mejor capital humano.

“Por ejemplo, en Baja California contamos con capital humano con experiencia, mano de obra calificada en varios niveles como operadores, ingenieros, profesionales con maestría, e incluso hay gente con grado de doctor. Contamos con una masa crítica que da soporte a cualquier operación y la idea es fortalecer ese capital humano”, comentó.

Oportunidades

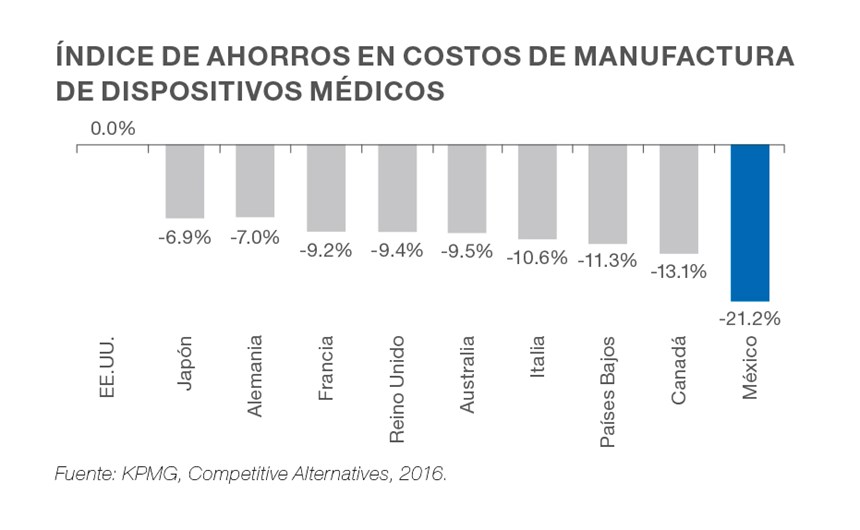

De acuerdo con la Secretaría de Economía, México ofrece ventajas en materia de competitividad para la industria de dispositivos médicos, que se materializa en ahorros y en costos de producción. En este sentido, ProMéxico refiere que el país cuenta con condiciones favorables para que empresas extranjeras de dispositivos médicos reduzcan sus costos y se acerquen al principal mercado a nivel mundial: Estados Unidos.

El estudio de la dependencia agrega que los factores de atracción con los que cuenta México son:

- Costos competitivos. Por ejemplo, México ofrece más de 21% de ahorro en costos de manufactura de dispositivos médicos en comparación con Estados Unidos.

- Personal especializado. En el país actualmente existen más de 230 instituciones de educación superior que ofrecen programas de estudios relacionados con biotecnología; asimismo, se gradúan más de 100,000 de ingeniería y tecnología.

- Sólida plataforma de exportación. La ubicación de México permite ahorros considerables en materia logística y en supervisión del proceso manufacturero; también facilita la inspección de las plantas por parte de las autoridades sanitarias nacionales y extranjeras como la FDA.

Programas federales que incentivan la actividad industrial

El documento detalla que México ofrece costos menores en rubros como manufactura de equipo médico, dispositivos electrónicos y componentes de precisión, en relación con países como Estados Unidos, Japón, Alemania, Francia, Reino Unido, Australia, Italia, Países Bajos y Canadá.

Estas ventajas han tenido como resultado que entre 2010 y 2015 más de 21 empresas de la industria han realizado anuncios de inversión en el país, correspondientes a 25 proyectos. Asimismo, durante 2016 se realizaron otros importantes anuncios de inversión como el de la empresa Essilor, la cual invertirá 40 millones de dólares en Tijuana.

También está el caso de la empresa Greabatch Medical, la cual ha invertido 35 millones de dólares en la transferencia de tres líneas de producto, y la empresa Flex, la cual anunció una inversión de 20 millones de dólares en la expansión de sus instalaciones.

Otro caso es el de la empresa B. Braun, la cual invertirá 55 millones de pesos para la expansión de su planta de producción de dispositivos médicos, ubicada en el Estado de México.

Asimismo, la empresa CareFusion presentó avances de la inversión por 21 millones de dólares que realiza en su planta de Tijuana, la cual incluye la creación de 300 nuevos empleos.

En este sentido, Carlos Jiménez, director general de B. Braun Aesculap de México, dijo que se tiene previsto iniciar la ampliación este año con el objetivo de incrementar las exportaciones y volumen de producción de la empresa.

“Durante dos años vamos a invertir en poner un nuevo edificio, en donde vamos a ubicar toda la logística y con el espacio que liberamos vamos a crecer todo lo que es fabricación y servicio técnico”, detalló.

Otro caso de inversión es la empresa Teleflex, la cual se ubica en la capital de Chihuahua, y que anunció una inversión de 10 millones de dólares para la expansión de su quinta planta de producción.

De acuerdo con información de la empresa, con la nueva operación se generarán 150 nuevos empleos especializados y se transferirán tecnologías avanzadas para extrusión, moldeo, procesos de automatización y de recubrimiento.

En el caso de la empresa alemana CODAN, ésta anunció que invertirá 166.5 millones de pesos en la instalación de su nueva planta en Tijuana, como parte de sus planes de crecimiento.

Contenido relacionado

México y Estados Unidos buscan fortalecer la cadena de proveeduría de semiconductores

Enrique Yamuni, presidente Nacional de CANIETI, dijo que los semiconductores impactan exportaciones en México por un valor aproximado de 120,000 millones de dólares.

Leer MásAcabado automatizado en CNC: barriles de alta energía

Mass Finishing Inc. ha desarrollado máquinas de acabado con barril de alta energía que automatizan el proceso de desbarbado de partes complejas, lo que ahorra tiempo y elimina la necesidad de desbarbar las partes a mano.

Leer MásDispositivos médicos en 2023: industria de crecimiento en México

México exporta casi 11,000 millones de dólares al año en dispositivos médicos con importaciones de 5,244 millones. Estados Unidos es el mercado más importante del país, con 96.7 % del total de las exportaciones.

Leer MásInnovación y calidad en la manufactura de dispositivos médicos

Traufix, empresa mexicana con sede en San Miguel de Allende, Guanajuato, es reconocido como un líder en la manufactura de dispositivos médicos innovadores. El uso de centros de mecanizado de última generación le ayudó al taller a mejorar el proceso de fabricación de las placas para implantes óseos.

Leer MásLea a continuación

Mesas magnéticas optimizan la electroerosión en producción de piezas complejas

Evolución en Moldes venía asumiendo varios retos para el mejoramiento de sus procesos de manufactura de componentes complejos para sus moldes. La aplicación de mesas magnéticas optimizó el mecanizado por electroerosión y mejoró sus tiempos de entrega.

Leer MásPara qué sirve el fresado en duro

El fresado en duro se utiliza para mecanizar aceros endurecidos con filos cortantes definidos. El fresado de estos materiales requiere centros de mecanizado de alta velocidad configurados para el fresado en duro, junto con un CAD/CAM programado en concordancia.

Leer MásLa tecnología: recurso primordial para ser proveedor de la industria aeroespacial en México

Indumet Aerospace es una de las empresas pioneras en México como Tier 1 de la industria aeroespacial. La inversión en la última tecnología para el mecanizado en 5 ejes ha sido una de las claves del éxito que la ha llevado a ser proveedora de reconocidos OEM.

Leer Más