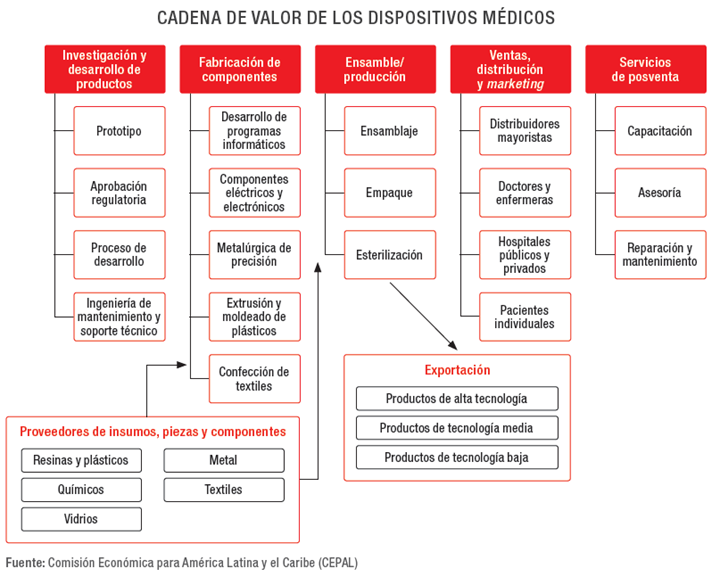

La cadena de valor de la industria de dispositivos médicos ha sido impulsada por la innovación en productos disruptivos, la investigación y el desarrollo.

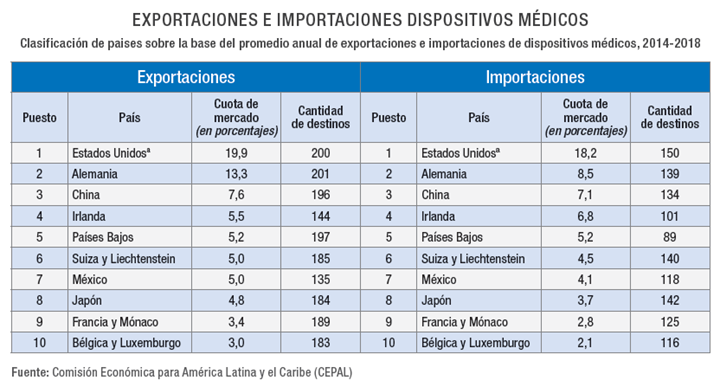

De acuerdo con Carlos Alejandro Salazar, presidente de la Asociación Nacional de Proveedores para la Salud (ANAPS), México ocupa el primer puesto en Latinoamérica y el octavo en el mundo en cuanto a exportación de dispositivos médicos.

Además, el directivo detalló que a escala mundial México ocupa el tercer lugar en exportación de agujas tubulares, el cuarto en jeringas, el quinto en dispositivos médicos para terapia respiratoria y anestesia, y el sexto en mascarillas y ropa desechable.

Por su parte, Jorge Daniel Alarcón, director de Dispositivos Médicos de la Cámara Nacional de la Industria Farmacéutica (CANIFARMA) dijo que esta industria cuenta con más de 10,000 productos dentro de 75 especialidades.

“Representamos a 240 plantas de fabricación en México; el sector genera más de 160,000 empleos directos y cinco veces más de manera indirecta. También somos la industria que más demanda tiene en cuestión de regulación, con más de 15,000 trámites anuales”, indicó Alarcón.

Cabe señalar que, de acuerdo con el Directorio Estadístico Nacional de Unidades Económicas (DENUE), se tienen identificadas más de 2,400 unidades económicas especializadas en dispositivos médicos.

El contexto actual

Carlos Alejandro Salazar refirió que durante el periodo 2017-2019, la industria de dispositivos médicos de México tuvo un promedio anual de exportaciones de más de 11,800 millones de dólares; pero la pandemia por COVID-19 marcó un descenso debido a la demanda de materias primas, el desabasto de componentes plásticos y electrónicos, así como un descenso en la demanda de dispositivos médicos no relacionados con la pandemia.

“Aunque nuestra industria no suspendió labores, por ser una industria esencial, se reconfiguró la mayoría de las líneas de producción para fabricar productos que pudieran contener la pandemia”, puntualizó Salazar.

En este sentido, en el marco del “IV Foro Nacional de Dispositivos Médicos”, Alejandro Paolini, presidente de la Asociación Mexicana de Industrias Innovadoras de Dispositivos Médicos (AMID), refirió que la industria de dispositivos médicos en México requiere la participación conjunta de instituciones y organismos con el objetivo de mejorar las estrategias para el crecimiento y desarrollo del sector ante un panorama cambiante.

Asimismo, puntualizó que la pandemia por COVID-19 ha representado nuevos retos para la industria.

Por su parte, Miguel Ángel Félix, tesorero del Clúster de Dispositivos Médicos de Baja California, dijo que la pandemia también evidenció el riesgo de depender del suministro de productos, materiales y componentes provenientes de Asia.

El especialista refirió que, en el contexto actual, hay condiciones favorables para que las OEM integren proveedores locales a su cadena de suministro. Señaló que es necesario un trabajo coordinado para lograr que esas inversiones lleguen al país.

Señaló que el Clúster de Dispositivos Médicos de Baja California se ha acercado a empresas de El Bajío y Nuevo León, relacionadas con la fabricación de artículos textiles y metalmecánicos, con el objetivo de poder ofrecer soluciones integrales a los potenciales inversionistas.

Oportunidades para la cadena de proveeduría

De acuerdo con el reporte “Innovación para el desarrollo”, presentado por la Comisión Económica para América Latina y el Caribe (Cepal), la disrupción que provocó en las cadenas de suministros la pandemia por COVID-19 dejó en evidencia las debilidades de la industria de dispositivos médicos en la región.

“Se reconoció el alto grado de dependencia de las empresas transnacionales y la urgencia de fortalecer las capacidades científicas, tecnológicas y productivas para desarrollar industrias locales más resilientes y autosuficientes”, detalla el informe.

El documento añade que las empresas fabricantes de dispositivos médicos han tendido a mantener la localización de gran parte de su cadena de valor en los países de origen, incluida la manufactura de los productos, y solo en las últimas dos décadas se han comenzado a observar procesos de relocalización de algunos eslabones de manufactura.

“El desempeño de los distintos países latinoamericanos en la industria de los dispositivos médicos está íntimamente asociado a su capacidad para insertarse en las cadenas globales de valor de esta industria”, indica.

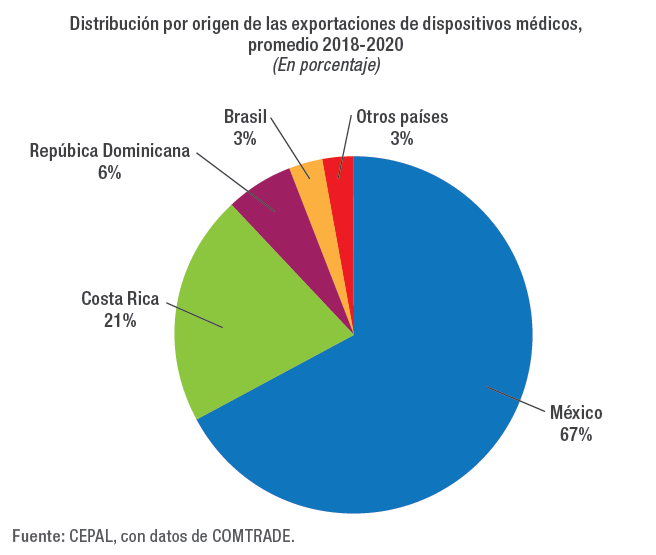

Y puntualiza que tres países de la región, México, Costa Rica y República Dominicana se han convertido en centros de manufactura de empresas transnacionales que exportan productos, sobre todo al mercado norteamericano, en volúmenes que llegan a superar el nivel agregado de las importaciones de toda la región.

En este sentido, el informe “La inversión extranjera directa en América Latina y el Caribe”, también de Cepal, señala que justamente estos tres países tienen un saldo comercial positivo en el sector de los dispositivos médicos.

El documento destaca que, en los tres países, empresas transnacionales han realizado inversiones con una estrategia de manufactura para la exportación, por lo que integraron a estas naciones en sus cadenas globales de valor.

“En México, la industria de dispositivos médicos para la exportación ha aprovechado la cercanía con Estados Unidos y esto se ha reflejado en una fuerte concentración territorial. La producción para exportación se ha ubicado en la frontera norte. Chihuahua y Baja California son los estados con más exportaciones en la industria”, indica el documento.

Cabe señalar que en Baja California existen 79 plantas manufactureras que fabrican el 50 % de los dispositivos médicos del país y cuentan con una fuerza laboral de más de 71,000 empleados.

“Las empresas extranjeras han sido relevantes para el desarrollo de la industria exportadora en México, con un foco en la manufactura y el ensamblaje para la exportación y una presencia predominante de empresas de Estados Unidos”, precisa el informe.

Asimismo, refiere que, en México, la fabricación de dispositivos médicos ha progresado con los años para incluir la producción de sofisticados dispositivos de Clase III, que tienen los controles más estrictos debido a su mayor impacto en la salud humana.

Sin embargo, el documento señala que en México no existen encadenamientos locales muy relevantes en la industria de dispositivos médicos para exportación y que la mayoría de los insumos son importados.

“De hecho, el contexto regulatorio hace que el encadenamiento local en esta industria sea muy complicado, ya que las exportaciones hacia Estados Unidos deben cumplir estrictas normas de seguridad y certificación, y las empresas no quieren, por ejemplo, exponerse al riesgo de una suspensión del ente regulador estadounidense (FDA)”, detalla.

En este sentido, agrega el informe, un factor central en la selección de los proveedores es la confianza, para tener la certeza de que se cumplirá con todas las normas regulatorias de los mercados de destino.

Exportaciones regionales de dispositivos médicos.

Crédito: CEPAL.

Tendencias e innovación en el sector

De acuerdo con el informe “Dispositivos médicos y su impacto económico”, realizado por KPMG, más allá del tema de la pandemia, la industria presenta de manera puntal las siguientes tendencias globales:

- Ciberseguridad. Enfocada en tecnologías móviles de apoyo al paciente.

- Mercados. La presión sobre los precios obliga a responder ágilmente con nuevos modelos comerciales.

- Big Data. Permite desarrollar soluciones personalizadas, tanto para pacientes como para proveedores y pagadores.

- Convergencia de industrias. Para mejorar la experiencia del paciente, así como facilitar la investigación y desarrollo de productos relevantes.

- Costos. Procesos optimizados con mejores controles y digitalización facilitan su control.

Asimismo, el documento refiere que la cadena de valor de la industria de dispositivos médicos ha sido impulsada por la innovación en productos disruptivos, la investigación y el desarrollo.

Puntualmente, en la manufactura de componentes, los elementos que la componen incluyen el desarrollo de software, componentes eléctricos, materiales preciosos, extrusión-moldeo de plásticos y tejido de textiles.

Por su parte, la AMID refiere que una de las prioridades del sector es impulsar la adopción de tecnología innovadora, por lo que buscan promover la eficiencia y transparencia en la evaluación de tecnología mediante la construcción de alianzas estratégicas con actores clave.

También refiere que, en los últimos años, las empresas afiliadas a la AMID han logrado demostrar que la tecnología innovadora es costo-efectiva.

En este sentido, el año pasado se anunció el inicio de operaciones del Centro de Innovación Industrial para el Desarrollo de Dispositivos Médicos, el primero en su tipo en Jalisco y México.

El centro tendrá la capacidad para apoyar a 50 empresas de manera anual y generará 250 empleos anuales.

El centro, que tendrá sede en el interior de la empresa Eco Advanced Electronic Suport, ubicada en Ciudad Granja, Zapopan, fue apoyado por la Secretaría de Innovación, Ciencia y Tecnología (SICyT), a través del Consejo Estatal de Innovación, Ciencia y Tecnología (COECYTJAL), con 2.5 millones de pesos; por el programa PROSOFT con 12.5 millones de pesos, y por la iniciativa privada con 10 millones de pesos.

Cabe señalar que Jalisco cuenta con más de 300 empresas del sector de dispositivos médicos y que más del 80 % se dedican al comercio, importación, venta y mantenimiento, y menos del 20 % a fabricación, innovación y desarrollo.

Ricardo Gómez, director del Clúster de Ingeniería Biomédica de Jalisco, dijo que se espera que este proyecto solucione tres obstáculos detectados para detonar la innovación en este sector: falta de vinculación, altos costos en el desarrollo y desconocimiento regulatorio y de propiedad intelectual.

“Podemos convertirnos en líderes nacionales y de Latinoamérica en la industria de dispositivos médicos”, refirió el directivo.

Contenido relacionado

Inversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásVenta de vehículos eléctricos crece 8.5 % en 2022

De acuerdo con datos del Instituto Nacional de Estadística y Geografía (INEGI), durante 2022 se vendieron en el mercado interno 51,065 vehículos con este tipo de tecnologías.

Leer MásIndustria automotriz en México: balance 2022 y proyecciones 2023

Conozca las estadísticas en producción, exportación y ventas de vehículos en México en 2022. Explore el impacto del nearshoring y la producción de vehículos eléctricos en la industria de autopartes.

Leer MásIndustria automotriz inicia 2023 con crecimiento en sus exportaciones

En enero de 2023 la exportación de vehículos ligeros aumentó 9.9 %, comparada con enero de 2022. Además, la producción creció 2.38 % en el mismo periodo.

Leer MásLea a continuación

Dispositivos médicos en 2023: industria de crecimiento en México

México exporta casi 11,000 millones de dólares al año en dispositivos médicos con importaciones de 5,244 millones. Estados Unidos es el mercado más importante del país, con 96.7 % del total de las exportaciones.

Leer Más¿Por qué usar torno-fresado?

Los fabricantes de máquinas-herramienta se dieron cuenta de que las piezas torneadas a menudo requerían también, al menos, algún trabajo de fresado o taladrado. Por ello aumentaron las capacidades de los tornos mediante husillos adicionales para el trabajo con herramientas giratorias. De esa manera surgieron las máquinas de torno-fresado.

Leer MásPara qué sirve el fresado en duro

El fresado en duro se utiliza para mecanizar aceros endurecidos con filos cortantes definidos. El fresado de estos materiales requiere centros de mecanizado de alta velocidad configurados para el fresado en duro, junto con un CAD/CAM programado en concordancia.

Leer Más