Industria aeroespacial mexicana: Panorama 2016

México se consolida como una región estratégica para la manufactura de componentes aeronáuticos de nivel mundial. Principalmente, la producción está enfocada en la fabricación de partes para completar el ciclo terminal de una aeronave. El reto está en atraer pequeños y medianos proveedores.

Nota del editor: Si está interesado en la industria aeroespacial, le compartimos a continuación algunos artículos más recientes sobre el mismo tema.

Industria aeroespacial: la oportunidad de la relocalización de proveedores en México

Frisa Aerospace: maquinados pesados para la industria aeroespacial

Sector defensa: oportunidad para proveedores de la industria aeroespacial de México

Industria aeroespacial ¿qué pasa en el horizonte global?

Industria aeroespacial mexicana: afectada, pero en pie

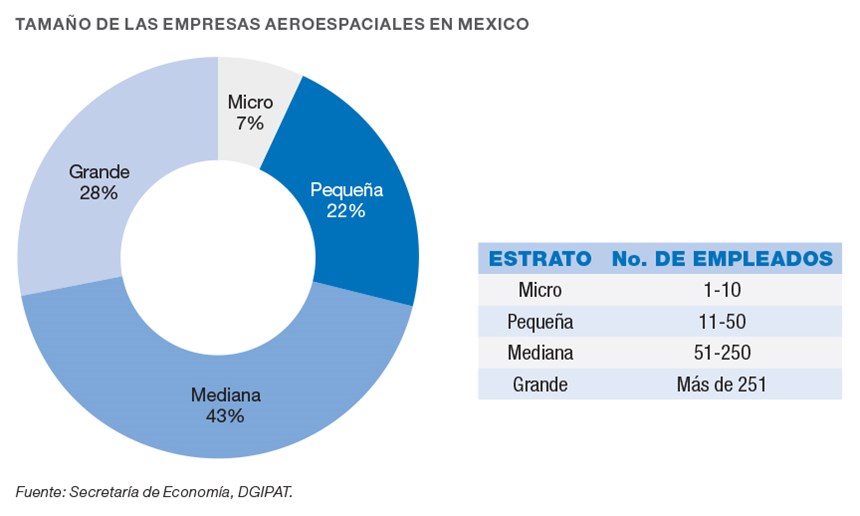

De acuerdo con información de la Secretaría de Economía, las oportunidades de inversión para la industria aeroespacial en México se centran en completar el ciclo terminal de una aeronave, así como atraer pequeños y medianos proveedores que ya estén asignados a programas específicos.

En este sentido, el presidente Enrique Peña Nieto, indicó recientemente en conferencia de prensa que “la industria aeroespacial de nuestro país está teniendo cada día un mayor crecimiento; es una de las industrias que en México está creciendo de forma notable. En los últimos tres años ha venido observando crecimientos superiores a 15% al año. De hecho, somos, hoy en día, ya el sexto proveedor de la industria aeroespacial de Estados Unidos”.

Cabe señalar que la participación de la industria aeroespacial en el Producto Interno Bruto (PIB) manufacturero representa actualmente el 0.66%. De igual manera, un informe de ProMéxico refiere que el sector aeroespacial mexicano se conforma por empresas dedicadas a la manufactura, mantenimiento, reparación, adecuación, ingeniería, diseño y servicios auxiliares (aerolíneas, laboratorios de pruebas y centros de capacitación, entre otros), de aeronaves de tipo comercial y militar.

En tanto que los productos y servicios que se ofrecen en el país incluyen componentes del sistema de propulsión, aeroestructuras y chapas, componentes de los sistemas de aterrizaje, sistemas de frenado, partes mecanizadas de precisión, piezas de moldeo por inyección de plástico, tratamiento de superficies, partes eléctricas y electrónicas, piezas de material compuesto, diseño y servicios de ingeniería e interiores de aviones, entre otras.

“El nivel de exportaciones ha registrado un crecimiento mayor a 17% en promedio anual durante el período 2004-2014 y, en el último año, alcanzó un monto de 6,363 millones de dólares. Por su parte, las importaciones alcanzaron un monto de 5,416 millones de dólares, manteniendo una balanza comercial positiva durante 2014; mientras que durante 2015 la cifra estimada es de aproximadamente 7, 500 millones de dólares”, puntualiza la Secretaría de Economía.

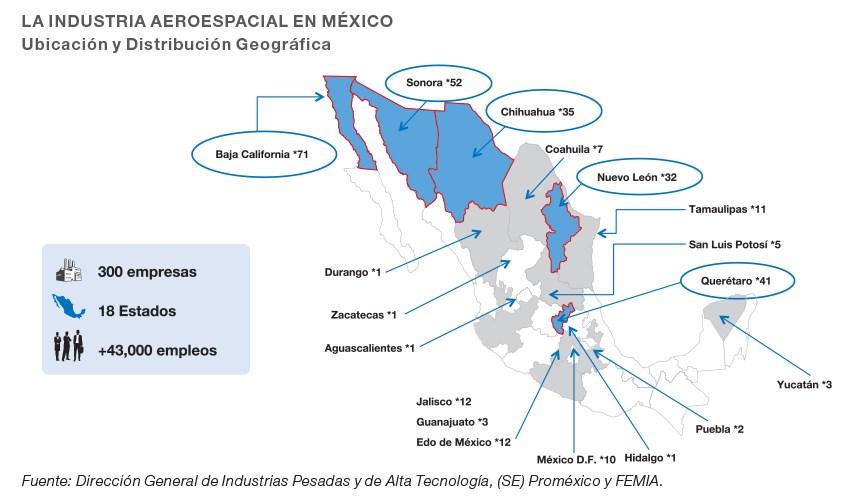

El estudio añade que, actualmente, existen más de 325 empresas y entidades de apoyo que conforman la industria, la mayor parte de ellas cuenta con certificaciones NADCAP y AS 9100 y están localizadas principalmente en cinco entidades federativas (Baja California, Chihuahua, Nuevo León, Querétaro y Sonora) empleando a más de 45,000 profesionales.

Asimismo, según estimaciones del Programa Estratégico de la Industria Aeroespacial 2010-2020, coordinado por la Secretaría de Economía, se espera que esta industria logre exportaciones por 12,267 millones de dólares para 2021, con un crecimiento medio anual de 14%.

Clústeres aeroespaciales en México

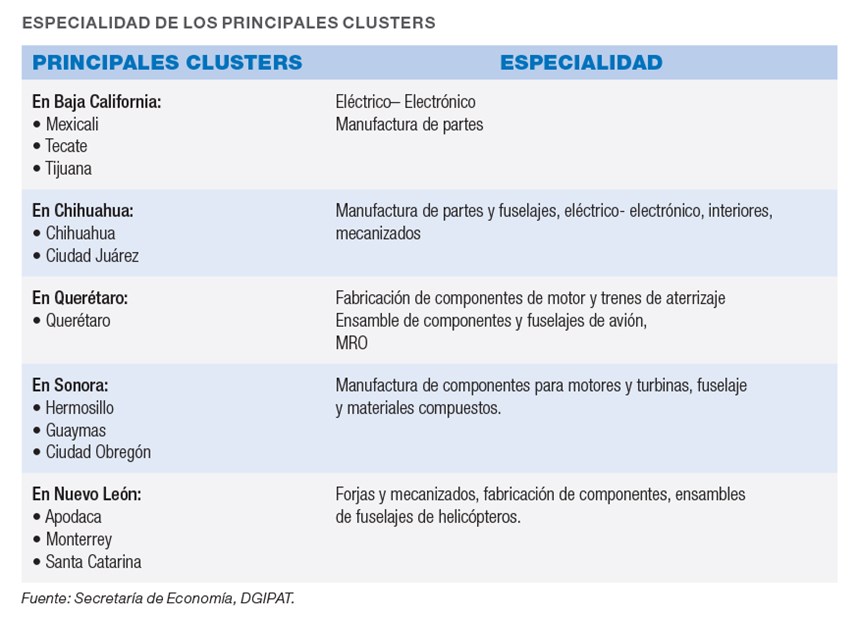

Baja California.- De acuerdo con información de la Secretaría de Economía, la industria aeroespacial de este estado tiene más de 76 empresas enfocadas al sector, las cuales registran exportaciones por más 1,533 millones de dólares anuales. Estados Unidos recibe la mayor parte de las exportaciones de Baja California; el resto se dirige a Canadá, Reino Unido, Francia, Alemania, entre otros países.

Nuevo León. En tanto que el estado de Nuevo León cuenta con más de 28 empresas del sector, las cuales exportan sus productos principalmente al mercado NAFTA. Este sector exporta 651 millones de dólares anuales.

Chihuahua. En Chihuahua se encuentran establecidas más de 42 empresas aeroespaciales que generan 13,000 empleos directos en la industria, y un total de 1,500 millones de dólares de inversión extranjera y local. Entre otras capacidades, predominan empresas de materiales compuestos, lámina de metal, aeroestructuras, forja, fundición, tratamientos térmicos y superficiales. Las exportaciones de Chihuahua ascendieron a más de 1,000 millones de dólares anuales. Los principales destinos de exportación son Estados Unidos, Alemania, Francia y Canadá.

Querétaro. El estudio de la Secretaría de Economía señala que Querétaro cuenta con más de 30 empresas del sector aeroespacial, las cuales registran exportaciones por 693 millones de dólares. Las principales exportaciones de Querétaro se concentran en mercancías para el ensamble o fabricación de aeronaves o aeropartes, turborreactores de empuje superiores a 25 kN, trenes de aterrizaje y sus partes, y mercancías destinadas a la reparación o mantenimiento de naves aéreas o aeropartes.

Sonora. Sonora alberga uno de los clústeres de mecanizados aeronáuticos más importante e integrado del país. Esta entidad se ha convertido en un centro de excelencia para la manufactura de álabes y componentes para turbinas y aeromotores (procesos de fundición, mecanizado, entre otros). Cuenta con más de 50 empresas del sector y exporta cerca de 190 millones de dólares, siendo Estados Unidos su principal destino de exportación.

La dependencia federal señala que en total son 18 los estados que cuenta con alguna empresa o actividad económica referente al sector aeroespacial.

Hitos importantes de la industria aeroespacial mexicana

Algunos de los hitos destacados para la industria aeroespacial en los estados que conforman los principales clústeres de México son:

- La inversión en el sector aeroespacial de México fue de más de 1,100 millones de dólares durante 2015, incluyendo a empresas como Safran, con dos plantas en Querétaro y Chihuahua; Spectrum, que construye de un jet de negocios en Mexicali; la ampliación de la planta de UTC en Mexicali; así como las inversiones de las empresas Dishon en Querétaro y Craft Avia en Guadalajara.

- Para 2021 Chihuahua buscará reducir su dependencia en las importaciones de moldes, herramentales y servicios especializados en un 50% del actual.

- En 2020 Baja California busca ser el principal hub de exportación de servicios, basado en conocimiento de alto valor (KPO), para la industria de A+D en el país y para el 2025 busca coordinar acciones para que México se convierta en el líder de América Latina de KPO para sistemas de fuselaje y plantas de poder.

- En Sonora se invertirán 40 millones de pesos para desarrollar una escuela de aeronáutica en el Instituto Tecnológico de Hermosillo.

- En Baja California se invertirán 300 millones de dólares (gobierno local con la firma Spectrum) para la construcción de un avión tipo Learjet comercial; asimismo, las empresas Esterline y Hutchinson Aerospace anunciaron inversiones en conjunto por 75 millones de dólares.

- En Nuevo León las empresas Airbus, Embraer y MD Helicopters desarrollan centros de diseño y capacitación.

- En Chihuahua, de acuerdo con información del gobierno del estado, hay negociaciones con varias empresas del sector cuyos montos de inversión superarían los 400 millones de dólares y la creación de 3,000 nuevos empleos.

Helicópteros

Con una inversión de 100 millones de dólares, Eurocopter es una de las principales empresas fabricantes de helicópteros en México. La empresa tiene ubicada su planta en el estado de Querétaro y prevé seguir invirtiendo hasta el 2020, donde producen subensambles y partes para helicópteros y aviones. Cabe señalar que la empresa tiene una capacidad para inspeccionar seis helicópteros al mismo tiempo.

En el estado de Chihuahua, la empresa Textron International México fabrica componentes y ensamble de elementos estructurales para cabinas y fuselajes de helicópteros, así como arneses eléctricos. Dicha empresa ensambla actualmente más del 60% del proceso completo de helicópteros.

Asimismo, de acuerdo con ProMéxico, la compañía Helicópteros y Vehículos Aéreos Nacionales (HELIVAN) trabaja en el desarrollo del grafeno17, una fibra de carbono que es doscientas veces más resistente que el acero y que se utiliza en la industria aeroespacial de defensa.

En el Estado de México, la empresa CAE Systems cuenta con un centro de simulación aérea enfocado en entrenamiento de helicópteros y aeronaves comerciales.

De igual manera, la empresa Airbus Helicopters planea aumentar hasta 4 veces su capacidad de producción en los próximos 20 años, motivada por la demanda de aviones y helicópteros (más de 31,000 unidades en las siguientes dos décadas). Datos de la empresa señalan que durante 2014 el 46% de los helicópteros que se vendieron en México fueron producidos por dicha empresa.

Por otra parte, el año pasado se anunció la participación de México en la producción del nuevo helicóptero Bell. Aunque el modelo será fabricado en la planta de Luisiana, la cabina e interiores serán producidos en México.

Finalmente, la empresa Monterrey Aerospace México anunció que mantiene un contrato por 24 fuselajes de helicópteros militares para Boeing. Cabe señalar que la planta de la empresa, ubicada en Monterrey, fabrica 62% de las partes para el fuselaje de helicópteros comerciales.

El escenario próximo

De acuerdo con la Inversión Extranjera Directa (IED) que México ha recibido (de 6,363 millones de dólares) en los últimos 10 años, la Secretaría de Economía detalla que el 80% proviene de Estados Unidos y Canadá, en tanto que el 20% restante proviene de Europa (principalmente España, Francia y Luxemburgo).

Asimismo, los principales estados con IED en el sector son: Querétaro con el 46.6%, Baja California con el 13.6% y Chihuahua con el 12.1%. De igual manera, la inversión se destina para la fabricación de aeronaves civiles y de negocios, con 28%; la fabricación de otros componentes, con 9%; la fabricación de cables y componentes eléctricos, con 8%, y el resto con 55%.

En este sentido, de acuerdo con Alejandro Bravo, Socio Líder del sector aeroespacial de KPMG, en México la industria aeroespacial crecerá a doble dígito en 2016, al ser un sector globalizado y con tendencia al alza.

“Sin embargo, mantener un modelo de negocio competitivo es el mayor reto que los directivos del sector aeroespacial y de defensa vislumbran para los próximos dos años. Los mercados maduros continúan estancados, y el sector está bajo una gran presión para cumplir las promesas hechas a los inversionistas y accionistas de alcanzar el crecimiento en nuevas áreas y mercados emergentes”, señaló el ejecutivo.

Agregó que con el crecimiento aún lento y los precios bajo presión continua, las organizaciones del sector aeroespacial buscan las oportunidades que no han explotado, preparando las bases para un futuro positivo.

“Aquellos que esperan entrar a nuevos mercados geográficos o adaptar los productos existentes en mercados adyacentes, deben trabajar estrechamente tanto con los socios tradicionales como con los nuevos para aprovechar su experiencia local. En este sentido, las nuevas relaciones a menudo tienden a convertir las cadenas de suministro en operaciones cada vez más complejas y llegan a convertirse en un obstáculo para la agilidad y competitividad”, indicó Bravo.

Y añadió que en un entorno cambiante, la industria aeroespacial se enfrenta a nuevas amenazas y competidores que surgen día con día.

“Para el sector en general, el reto más que centrarse en la detección de nuevas amenazas, es concentrarse en cómo las organizaciones reaccionan y responden a ellas. Esta situación se aplica totalmente en México, que debe seguir adaptándose a los nuevos requerimientos que se avecinan en la industria, en todos los sectores tanto privado, como público y social, para seguir manteniendo el ritmo de crecimiento que ha tenido en los últimos años”, explicó el analista.

Por su parte, Eduardo Morán, Líder del sector aeroespacial de Deloitte México, señaló que, si bien la industria aeroespacial en México ha tenido un crecimiento muy importante en los últimos cinco años, requiere que se tomen en cuenta las propuestas que en materia fiscal se han hecho públicas por cámaras industriales y organizaciones y que tienen un impacto significativo en la misma.

“Una de las reformas más importantes en 2014, y que tiene que ver con el talento, fue la limitación a la deducción de los pagos realizados a los trabajadores y que para ellos se consideren como ingresos exentos de dicho impuesto. Este limitante es del 47% y hasta 53%, en caso de que las prestaciones exentas que se paguen a los trabajadores no disminuyan de un año a otro, como el caso de vales de despensa, fondo de ahorro, horas extras, aguinaldos, etc. Estas prestaciones son obligatorias para los patrones de acuerdo con la Ley Federal del Trabajo o en caso de que se establezcan en los contratos individuales o colectivos de trabajo”, refirió.

Agregó que el paquete económico de 2016 volvió a incluir la posibilidad de tomar la deducción inmediata en la adquisición de activos fijos nuevos pero solo para aquellas empresas PYMES que reunieran ciertos requisitos. De nueva cuenta no se consideró la petición que se había hecho por parte de los sectores para que se incluyera la deducción inmediata de los activos fijos nuevos.

“Otro tema, no menos importante, que afecta ésta industria es el relacionado con los saldos a favor del Impuesto al Valor Agregado cuyo periodo de recuperación ha ido más allá de los plazos establecidos por las propias autoridades, extendiéndose en ocasiones a más de un año”, explicó.

Fortalezas del sector aeroespacial mexicano

Para ProMéxico las principales fortalezas del sector se componen de: Eje logístico; experiencia en sectores como el automotriz y el eléctrico-electrónico; un sistema de control de exportaciones mexicano puesto bajo evaluación por parte de los países pertenecientes al Acuerdo Wassenaar; costos competitivos en comparación con Estados Unidos; innovación fomentada por una gran cantidad de universidades y centros de investigación en el tema de manufactura avanzada y materiales; talento humano, al graduarse anualmente 110,000 estudiantes de ingeniería, manufactura y construcción; así como calidad certificada, donde México es uno de los pocos países que cuenta con un acuerdo bilateral de reconocimiento mutuo de los sistemas de certificación aeronáutica-BASA (Bilateral Aviation Safety Agreement) con la Federal Aviation Administration (FAA).

En este sentido, FEMIA señala que los detonadores de este crecimiento serán las mejoras en la cadena de suministro de las empresas, el desarrollo de acciones junto con el gobierno federal y la promoción del país como un hub de la manufactura.

Contenido relacionado

Transformando desafíos del mecanizado aeroespacial en oportunidades

Este fabricante aeroespacial duplicó un subconjunto de trabajo y su habilidad para convertir la resolución de problemas en el taller en nuevos productos comercializables.

Leer MásCastle Metals abre nuevas instalaciones en Querétaro

Con una extensión de 60,000 pies cuadrados, la nueva ubicación de Castle Metals en Querétaro tiene el objetivo de atender mejor a sus clientes.

Leer Más10 consejos para el fresado de titanio

Unas consideraciones simples de proceso pueden incrementar su productividad en el fresado de aleaciones de titanio.

Leer MásCambios en la cadena de proveeduría y cómo aprovecharlos en México

El nearshoring ha cambiado el panorama geoestratégico de la proveeduría en el mundo, haciendo que muchas empresas establezcan sus centros de producción cerca a los OEM. Esta situación ha beneficiado a México con una ganancia potencial estimada en exportaciones de 35,000 millones de dólares.

Leer MásLea a continuación

¿Por qué usar torno-fresado?

Los fabricantes de máquinas-herramienta se dieron cuenta de que las piezas torneadas a menudo requerían también, al menos, algún trabajo de fresado o taladrado. Por ello aumentaron las capacidades de los tornos mediante husillos adicionales para el trabajo con herramientas giratorias. De esa manera surgieron las máquinas de torno-fresado.

Leer MásPara qué sirve el fresado en duro

El fresado en duro se utiliza para mecanizar aceros endurecidos con filos cortantes definidos. El fresado de estos materiales requiere centros de mecanizado de alta velocidad configurados para el fresado en duro, junto con un CAD/CAM programado en concordancia.

Leer MásPor qué los talleres en México usan tornos tipo suizo

En México, el uso de tornos tipo suizo ha venido en crecimiento. Si bien empezó con aplicaciones dedicadas a la industria de la joyería y médica, ahora se utilizan para diversas aplicaciones en las industrias automotriz, electrónica, aeroespacial y de petróleo y gas.

Leer Más

.jpg;width=70;height=70;mode=crop)