Industria automotriz, sector estratégico para México

Este año se espera que la producción de vehículos aumente 10%. En lo que va corrido del año, las exportaciones han crecido más de 11 por ciento. Un panorama positivo si se tiene en cuenta la incertidumbre con la que empezó la industria a comienzos de año.

De acuerdo con cifras de la Asociación Mexicana de la Industria Automotriz (AMIA), en el periodo enero-agosto de 2017 se produjeron 2,522,587 vehículos, lo que representó 10.1% más, que las unidades manufacturadas en el mismo periodo del año anterior.

De igual manera, en el mismo periodo, se registraron 2,016,997 unidades exportadas, para un crecimiento de 11.1% en comparación a las 1,815,566 unidades exportadas en el mismo período de 2016.

La AMIA refiere que los datos de exportación por regiones durante el acumulado enero-agosto de 2017, mostraron el mayor crecimiento para Estados Unidos, Canadá, Latinoamérica y Europa. En tanto que la principal región de destino de las exportaciones la integran los países TLCAN representando el 84.9% del total exportado.

“Durante los primeros ocho meses de 2017, los vehículos ligeros que México vendió al exterior fueron enviados principalmente a Estados Unidos, representando el 76.1% del total de las exportaciones, como segundo destino se tuvo a Canadá con el 8.9%, y en tercer lugar está Alemania con el 2.8%”, refiere AMIA.

Cabe señalar que, de acuerdo con la asociación, durante la primera mitad de 2017, el saldo en la balanza comercial de la industria automotriz fue superavitario al registrar 33,663 millones de dólares, con un incremento de 12.5% en relación con el saldo registrado en la primera mitad del año pasado.

“La exportación de productos automotrices fue de 60,772 millones de dólares en el período enero-junio 2017, representando el 34.6% de las exportaciones manufactureras y el 30.8% de las exportaciones nacionales. El saldo del sector manufacturero presenta un crecimiento del 110.3%, mientras que en el caso del saldo nacional se observa una variación positiva del 58.7% para el primer semestre del año”, puntualiza la información.

Estos datos se cruzan con las negociaciones del TLCAN que, al momento de escribir estas líneas, se siguen llevando a cabo entre Estados Unidos, México y Canadá. En este sentido, de acuerdo con Eduardo Solís, presidente de AMIA, si bien Estados Unidos tiene déficit con México, también es cierto que el país es el principal destino de sus exportaciones de autopartes.

Refirió que un tema fundamental es el relacionado con las reglas de origen, donde las industrias de los tres países han manifestado a sus gobiernos que estás se mantengan tal y como están: 62.5% de contenido regional neto con rastreo, amén de que se mantenga el libre comercio entre las tres naciones.

En este sentido, de acuerdo con el “Análisis Económico Global - Perspectivas y Puntos de Vista”, realizado por Scotiabank Economics, el TLCAN es esencial para la industria automotriz al tener una de las cadenas de suministros más altamente integradas de Norteamérica: el 75% de las exportaciones de autopartes fabricadas en Estados Unidos se destina a sus socios del TLCAN y el tercio de ese volumen va dirigido a México.

“La industria tiene un excelente desempeño: las exportaciones automotrices del TLCAN han incrementado su participación de mercado global y la industria automotriz estadounidense ocupa ahora un porcentaje récord de la actividad manufacturera total de ese país”, refiere el estudio.

Agrega que, en Canadá, el producto de la industria automotriz avanza casi cuatro veces más rápido que la tasa de crecimiento de todo el sector manufacturero.

“Aproximadamente 75% del valor de todas las autopartes usadas en los vehículos fabricados en Norteamérica proviene del TLCAN, porcentaje bastante superior al umbral de 62.5% establecido en el acuerdo para la circulación libre de derechos aduaneros de los automóviles entre los países del TLCAN. En tanto que el empleo generado en el sector automotor ha superado la creación total de puestos de trabajo en toda Norteamérica”, analiza el documento.

Finalmente, el estudio señala que el TLCAN es clave para el futuro de la fabricación de automóviles en Norteamérica, siendo este sector uno de los mejores ejemplos de las distintas formas en que la mayor integración económica, fruto del TLCAN ha permitido que los fabricantes del continente, especialmente los estadounidenses, mantengan su competitividad internacional.

“El trabajo de modernización del TLCAN debería garantizar que el acuerdo siga siendo lo suficientemente flexible para que el sector automotor norteamericano conserve su alto nivel de desempeño de los últimos años”, indica.

Un sector clave

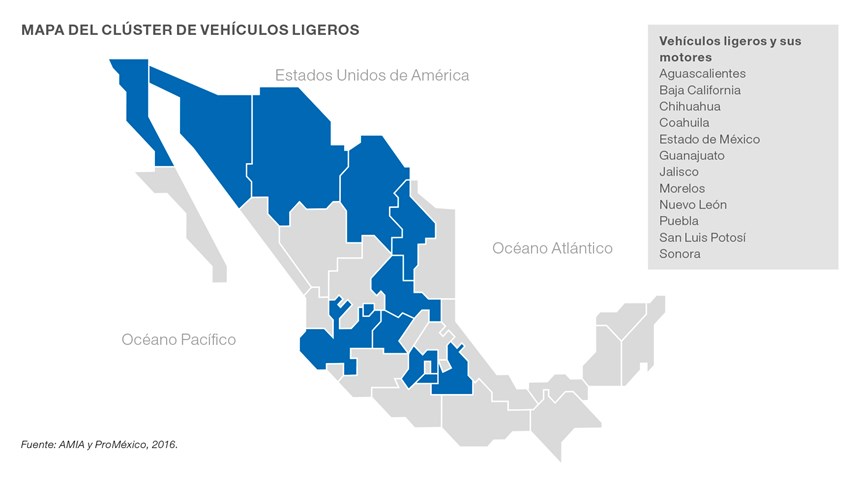

En el marco del foro “Desarrollo de las Cadenas de Valor en la Industria Automotriz”, organizado por el Banco Nacional de Comercio Exterior (Bancomext), el subsecretario de Industria y Comercio de la Secretaría de Economía, Rogelio Garza, resaltó que México cuenta con una industria automotriz fuerte, robusta, y enfatizó que México es el séptimo productor mundial de vehículos ligeros, y en 2016 ocupó el lugar número 12 en el total de ventas de automotores en el orbe.

“El sector automotriz es muy importante en las negociaciones del TLCAN. Tenemos muy claro lo que es mejor para México y buscamos que esta industria siga creciendo; que sigamos siendo un país fuerte en cadenas de valor y en la producción de vehículos”, explicó el funcionario.

Agregó que México cuenta con empresas que se han insertado con éxito en la cadena productiva, elevando el valor agregado de sus productos, aumentando la capacidad técnica de sus trabajadores y transformando el panorama de la industria nacional.

“Es positiva la expectativa de la industria automotriz en México. La política industrial para el sector se enfoca en la generación de condiciones para mantener a nuestro país en los más altos niveles de retención y atracción de inversiones en manufactura, así como en otras actividades que generen mayor valor agregado, siendo una de ellas la industria de autopartes”, detalló el subsecretario.

Por su parte, Francisco N. González, Director General de Bancomext, dijo que el sector automotriz se ha convertido en un importante generador de divisas del país, por lo que es necesario comprometerse con una actualización constante de productos y programas.

“La industria automotriz en México es parte del enfoque estratégico del gobierno federal, dada su importante participación en la producción, generación de ingresos, empleo e inversión. En 2016, este sector representó el 3.6% del PIB nacional y el 18% del PIB manufacturero. De 2012 a 2016, la producción nacional de vehículos presentó una tasa de crecimiento anual promedio del 4.7%, lo que le permitió a México incrementar su producción a 3.4 millones vehículos”, indicó Francisco N. González.

Mantener el paso en producción

De acuerdo con información de ProMéxico, se espera que para el año 2020, la industria automotriz mexicana produzca cerca de 5 millones de vehículos ligeros de 13 marcas diferentes, en más de 30 plantas de manufactura.

“En años recientes, el país ha evolucionado de su enfoque inicial de maquila para convertirse en una potencia en la industria automotriz global, creando nuevas oportunidades para que proveedores nacionales e internacionales de componentes y servicios contribuyan al rápido desarrollo de este sector”, detalla el informe de ProMéxico.

En este sentido, Eduardo Solís, de AMIA, señaló que, si bien algunas de las nuevas instalaciones de manufactura anunciadas en los últimos años aún no inician operaciones, ya estamos en el umbral de la denominada cuarta revolución industrial: “somos testigos de cambios muy importantes en los hábitos de consumo de las nuevas generaciones, así como en la forma en que se trasportan y en los usos que dan a los vehículos. A esto se suma la necesidad, cada vez más apremiante, de que la industria ofrezca vehículos más eficientes y amigables con el medio ambiente”.

Detalló que en AMIA se tiene la convicción de que, si México consiguió posicionarse como una de las plataformas para la fabricación y exportación de vehículos automotores más importantes a nivel mundial, es posible consolidarse como uno de los principales centros de investigación, desarrollo e innovación de tecnología automotriz a nivel global.

“Este es el mayor reto para nuestro sector y para hacerle frente debemos, por un lado, promover una mayor y más eficiente vinculación con instituciones académicas y centros de investigación para generar el capital humano que se requiere para responder a las nuevas realidades y exigencias de los mercados nacional e internacional, y por otro, generar, con el apoyo del sector público, las condiciones que hacen falta para aprovechar al máximo las oportunidades y capacidades que México ofrece en un contexto de creciente competencia a nivel global”, recalcó.

Para Óscar Albin, Presidente Ejecutivo de Industria Nacional de Autopartes (INA), es necesario que la industria esté preparada y trabaje en el fortalecimiento de factores que inciden en el crecimiento de la producción y faciliten el comercio internacional.

“La coordinación de la industria automotriz y de autopartes con los diferentes órganos del Gobierno Federal es un elemento fundamental, ya que nos permitirá hacer frente a los retos que enfrentamos actualmente en rubros como el desarrollo del talento humano; la infraestructura aduanal, de puertos y caminos; logística y el fortalecimiento mercado interno de autos nuevos”, explicó el directivo.

El directivo indicó que es necesario prepararse con educación porque en los próximos diez años cambiará la tecnología del automóvil, más que en los últimos 50 años.

“Ahora el gran cambio viene en la electrónica del automóvil hacia afuera, no hacia dentro, eso ya está controlado. Ahora el automóvil se tiene que comunicar con las calles, con los semáforos, con los otros automóviles que van junto a él”, refirió el presidente de INA.

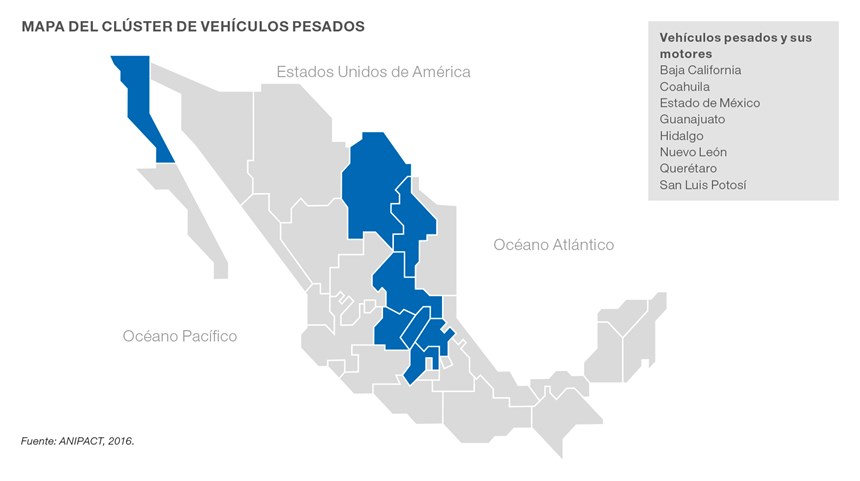

Por su parte, Héctor Soto, Director General del Clúster Automotriz de San Luis Potosí, dijo que el gobierno mexicano ha hecho un buen trabajo a nivel de atracción de inversión extranjera directa de las armadoras o los fabricantes de tipo original, y ya existe una gran cantidad de éstas empresas en México, y con la llegada de estas armadoras se ha atraído a muchas empresas Tier 1, que son las que surten directamente a las armadoras.

“En este contexto, si hablamos de la relación de los fabricantes de tipo original, cuánto le compran de las partes que utilizan a sus proveedores aquí en el país, el numero anda alrededor de 50% y 55%; sin embargo, cuando bajamos un peldaño en esa escalera y analizamos la relación donde esas empresas Tier 1, cuánto le compran a las empresas Tier 2, Tier 3 y el resto de la cadena de proveeduría, ese número baja dramáticamente y oscila entre 15% y 25%, donde realmente 25% es la excepción de los casos y más bien nos inclinamos a andar por el 15% o 16%”, indicó Soto.

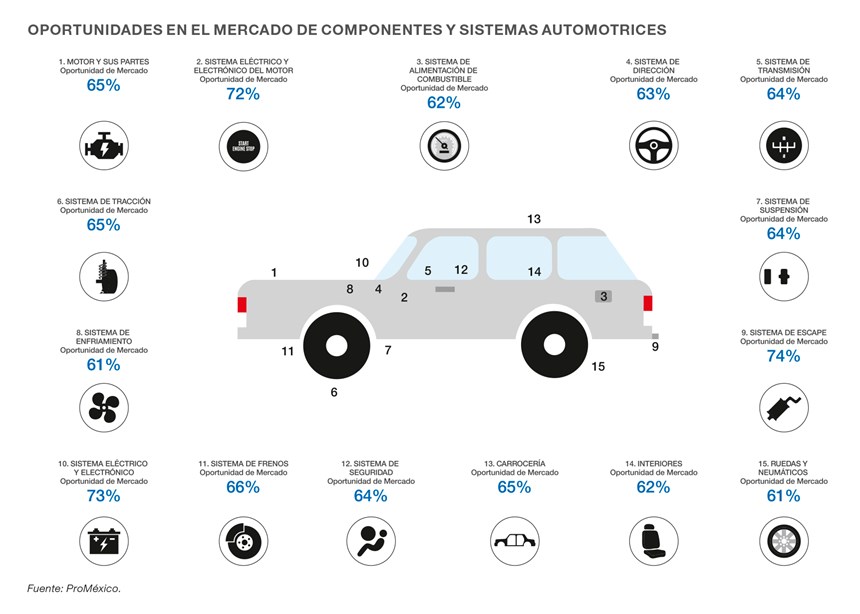

Al respecto, Armando Cortés, Director Ejecutivo Sectorial de ProMéxico, dijo que en cuanto a oportunidades de inversión, los principales procesos faltantes de la cadena de suministro incluyen: troquelado y/o estampado, fundición, forja, mecanizado y semiconductores, entre otros.

Asimismo, destacó que es importante el desarrollo del capital humano y la innovación como fuente de competitividad, así como los centros de formación de capital humano, los centros de ingeniería y diseño en el país.

Proveeduría de máquinas para la fabricación de autopartes

Para Rogelio Castelo, Gerente Ventas Maquinaria de Abremaq, la industria automotriz en el país se ve muy prometedora, y el boom que ha tenido en los últimos años ha despertado un mayor interés sobre todo de países de Europa, que vieron lo que aprovecharon los asiáticos en el Bajío.

A su vez, Arturo Monroy, Director de Iscar México, indicó que el segmento automotriz es una de las industrias más fuertes del país: “esto trae no sólo un desarrollo fuerte de los OEMs, sino también de los autopartistas. Veo promisorio y con paso firme el desarrollo de la industria manufacturera original, pero por otro lado también veo con paso firme y consistente el desarrollo del sector autopartista integral, desde sistema de frenado, sistema de chasis, sistema de suspensión, sistema de velocidad, de transmisión, todo lo que configura a la industria autopartista lo veo con paso firme”.

Por su parte, Manuel Mejía, Gerente Nacional de Ventas de TT CNC Machinery, indicó que la industria automotriz es la gran consumidora de máquinas-herramienta en el país, lo que conlleva a que dicha industria se mantenga actualizada.

“Tecnológicamente hablando, México está a la altura de los países más importantes del mundo. Este boom de la industria automotriz fue impulsado a raíz de que se firmó el TLCAN. Con este tratado comercial y la llegada de empresas OEMs, como Mazda y Honda, y de las OEMs que ha ya tienen una tradición en el país, como Volkswagen, se ha logrado que la industria automotriz haya crecido de una manera importante en regiones como el Bajío y el Norte”, explicó.

Dijo que si bien la renegociación del TLCAN genera cierta incertidumbre, es necesario aprender a vivir con ese tema: “todo mundo quiere que antes de 2018 ya estén operando las nuevas reglas del TLCAN, y con el menor daño posible hacia nuestra economía”.

Contenido relacionado

Cambios en la cadena de proveeduría y cómo aprovecharlos en México

El nearshoring ha cambiado el panorama geoestratégico de la proveeduría en el mundo, haciendo que muchas empresas establezcan sus centros de producción cerca a los OEM. Esta situación ha beneficiado a México con una ganancia potencial estimada en exportaciones de 35,000 millones de dólares.

Leer MásInversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásMata Automotive inaugura planta en Aguascalientes

Mata fabricará alrededor de dos millones de piezas al año para vehículos eléctricos de marcas como Tesla, Audi, Dodge, GM, entre otras.

Leer MásIndustria automotriz inicia 2023 con crecimiento en sus exportaciones

En enero de 2023 la exportación de vehículos ligeros aumentó 9.9 %, comparada con enero de 2022. Además, la producción creció 2.38 % en el mismo periodo.

Leer MásLea a continuación

La tecnología: recurso primordial para ser proveedor de la industria aeroespacial en México

Indumet Aerospace es una de las empresas pioneras en México como Tier 1 de la industria aeroespacial. La inversión en la última tecnología para el mecanizado en 5 ejes ha sido una de las claves del éxito que la ha llevado a ser proveedora de reconocidos OEM.

Leer Más10 tendencias que se están tomando los talleres metalmecánicos mexicanos

Modern Machine Shop México resume las tendencias y tecnologías a observar por parte de los talleres de mecanizados en México.

Leer Más¿Por qué usar torno-fresado?

Los fabricantes de máquinas-herramienta se dieron cuenta de que las piezas torneadas a menudo requerían también, al menos, algún trabajo de fresado o taladrado. Por ello aumentaron las capacidades de los tornos mediante husillos adicionales para el trabajo con herramientas giratorias. De esa manera surgieron las máquinas de torno-fresado.

Leer Más