Compartir

Lea a continuación

De acuerdo con el reporte sobre las economías regionales del Banco de México, durante el segundo trimestre de 2021, el índice de difusión de las expectativas de inversión en activos fijos para los siguientes 12 meses se ubicó en la zona de expansión en todas las regiones del país por cuarto trimestre consecutivo.

El reporte refiere que los directivos consultados con planes de realizar algún tipo de inversión en los siguientes 12 meses señalaron, con mayor frecuencia, la adquisición de:

- Maquinaria y equipo para la producción

- Equipo de transporte

- Equipo de cómputo y periféricos.

Sin embargo, los directivos que anticiparon una reducción en su inversión esperan una disminución en la compra de bienes inmuebles, mobiliario y equipo de oficina, así como maquinaria y equipo para la producción.

Puntualmente, el Indicador Mensual de la Inversión Fija Bruta en México durante septiembre de 2021, presentado por INEGI, señala que el componente de Maquinaria y Equipo disminuyó 1 %, según datos ajustados por estacionalidad. Sin embargo, en su comparación anual, los gastos en Maquinaria y Equipo ascendieron 17.6 % durante septiembre de 2021 en relación con el mismo mes de 2020, con series desestacionalizadas (cifras más recientes al momento de escribir este texto).

En este sentido, la encuesta de expectativas económicas, realizada por la Cámara de la Industria de Transformación de Nuevo León (CAINTRA), refiere que en septiembre de 2021 los empresarios de Nuevo León comenzaron a recuperar la confianza para invertir, pues el 31 % de las empresas industriales del estado realizó alguna inversión en maquinaria, equipo o construcción durante dicho mes.

El organismo indicó que estas cifras no se presentaban desde julio de 2019, además de superar el promedio del 30 % que se había mostrado previo a esta fecha. Sin embargo, CAINTRA señaló que este porcentaje, muy volátil en los últimos meses, ha mostrado que aún se encuentra lejos una consolidación de la inversión.

Esto se vio reflejado el siguiente mes, cuando el porcentaje de empresarios que realizaron alguna inversión en maquinaria, equipo o construcción pasó de 31 % en septiembre, a 25 % en octubre.

Para la cámara es necesario contar con un ambiente de negocios favorable y con certidumbre en todos los ámbitos, a fin de mantener el ritmo de inversión.

Cifras de la industria en México: centros de mecanizado y máquinas de puestos fijos y múltiples

El Sistema de Información Arancelaria Vía Internet (SIAVI) refiere que, de enero a septiembre de 2021, el valor de las importaciones de centros de mecanizado para trabajar metal (clasificación 84571001) a México fue de 237,371,093 dólares, con un total de 1,647 equipos importados.

Las cifras refieren que, hasta septiembre del año pasado, los centros de mecanizado se importaron principalmente de Japón, con un valor de 74,098,488 dólares; Alemania, con un valor de 61,874,467 dólares; Estados Unidos, con un valor de 52,895,812 dólares; Corea del Sur, con un valor de 16,095,165 dólares; China, con un valor de 9,338,743 dólares; España, con un valor de 6,046,499 dólares, y Taiwán, con un valor de 6,953,371 dólares.

Cabe señalar que en dicho periodo las exportaciones de centros de mecanizado de México tuvieron un valor de 9,428,950 dólares, con un total de 57 equipos exportados.

Cifras de la industria en México: máquinas de puesto fijo y múltiples

En cuanto a las máquinas de puesto fijo para trabajar metal (clasificación 84572001), el valor de las importaciones en el periodo enero-septiembre a México fue de 367,354 dólares con un total de 23 equipos importados. Estos equipos se importaron de China, con un valor de 128,312 dólares; Italia, con un valor de 106,808 dólares; Corea del Sur, con un valor de 71,700 dólares; Taiwán, con un valor de 36,034 dólares, y Estados Unidos, con un valor de 24,500 dólares.

Respecto a las máquinas de puestos múltiples para trabajar metal con mesa estática o pendular que realicen de manera alternativa o simultánea dos o más operaciones, con peso unitario inferior o igual a 10,000 kg (clasificación 84573002), el valor de las importaciones a México en el periodo enero-septiembre fue de 4,500 dólares con un total de 1 equipo importado de Estados Unidos.

A su vez, las máquinas de puestos múltiples para trabajar metal con mesa de transferencia lineal o rotativa (máquinas “transfer”) de peso unitario inferior o igual a 10,000 kg (clasificación 84573003), tuvieron un valor de importaciones a México en el periodo enero-septiembre, de 1,010,318 dólares con un total de 6 equipos importados de España, con un valor de 668,553 dólares; Suecia, con un valor de 232,201 dólares; Brasil, con un valor de 86,992 dólares, y Estados Unidos, con un valor de 22,572 dólares.

Finalmente, el valor de las importaciones de las demás máquinas de puestos múltiples para trabajar metal (clasificación 84573099) a México fue de 15,119,855 dólares, con un total de 50 equipos importados.

Las cifras refieren que, hasta septiembre del año pasado, las demás máquinas de puestos múltiples para trabajar metal se importaron principalmente de Japón, con un valor de 4,613,616 dólares; Alemania, con un valor de 3,732,326 dólares; Italia, con un valor de 3,154,793 dólares; Taiwán, con un valor de 1,914,510 dólares; Estados Unidos, con un valor de 1,226,265 dólares, y China, con un valor de 374,000 dólares.

Cifras de la industria en México: máquinas de torneado

La información de SIAVI refiere que, de enero a septiembre de 2021, el valor de las importaciones de tornos de control numérico (incluidos los centros de torneado) que trabajan por arranque de metal, con paralelos universales, distancia entre puntos hasta de 4.5 m y con capacidad de volteo hasta de 750 mm de diámetro sobre la bancada (clasificación 84581101) a México fue de 12,228,313 dólares, con un total de 196 equipos importados.

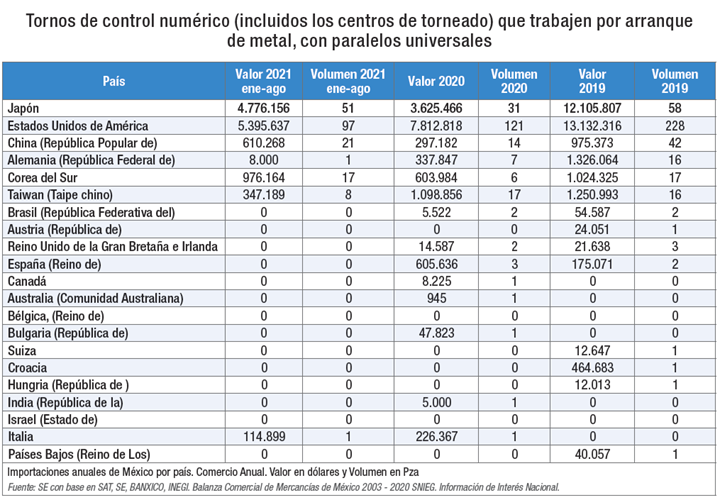

Tornos de control numérico (incluidos los centros de torneado) que trabajen por arranque de metal, con paralelos universales

Las cifras refieren que, hasta septiembre del año pasado, estos equipos se importaron principalmente de Estados Unidos, con un valor de 5,395,637 dólares; Japón, con un valor de 4,776,156 dólares; Corea del Sur, con un valor de 976,164 dólares; China, con un valor de 610,268 dólares; Taiwán, con un valor de 347,189 dólares e Italia, con un valor de 114,899 dólares.

Cabe señalar que en dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 8,468,530 dólares, con un total de 49 equipos exportados.

Por su parte, el valor de las importaciones de los demás tornos de control numérico (incluidos los centros de torneado) que trabajan por arranque de metal (clasificación 84581199) a México fue de 78,026,076 dólares, con un total de 1,134 equipos importados.

La información de SIAVI refiere que, de enero a septiembre de 2021, estos equipos se importaron principalmente de Japón, con un valor de 41,966,278 dólares; Corea del Sur, con un valor de 10,873,755 dólares; Estados Unidos, con un valor de 6,986,886 dólares; China, con un valor de 5,158,006 dólares; Alemania, con un valor de 4,131,039 dólares; Tailandia, con un valor de 3,478,020 dólares, y Taiwán, con un valor de 2,938,245 dólares.

En dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 1,862,563 dólares, con un total de 59 equipos exportados.

En relación con los demás tornos (incluidos los centros de torneado) que trabajan por arranque de metal, paralelos universales, con distancia entre puntos hasta de 4.5 m y con capacidad de volteo hasta de 750 mm de diámetro sobre la bancada (clasificación 84581901), en el periodo enero a septiembre de 2021 tuvieron un valor de importaciones a México de 3,354,168 dólares, con un total de 1,347 equipos importados.

La información de SIAVI refiere que estos equipos se importaron principalmente de China, con un valor de 1,457,743 dólares; Taiwán, con un valor de 533,354 dólares; Estados Unidos, con un valor de 393,989 dólares, y República Eslovaca, con un valor de 170,693 dólares.

En dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 50,119 dólares, con un total de 9 equipos exportados.

Respecto a los demás tornos (incluidos los centros de torneado) que trabajan por arranque de metal (clasificación 84581999), en el periodo enero a septiembre de 2021 tuvieron un valor de importaciones a México de 6,985,493 dólares, con un total de 3,206 equipos importados.

La información de SIAVI refiere que estos equipos se importaron principalmente de China, con un valor de 2,076,367 dólares; Estados Unidos, con un valor de 1,901,625 dólares; Alemania, con un valor de 1,422,520 dólares; Taiwán, con un valor de 680,235 dólares, y Japón, con un valor de 191,219 dólares.

En dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 370,062 dólares, con un total de 52 equipos exportados.

Para el caso de los tornos de control numérico (incluidos los centros de torneado) que trabajan por arranque de metal (clasificación 84589102), en el periodo enero a septiembre de 2021 tuvieron un valor de importaciones a México de 24,671,489 dólares, con un total de 186 equipos importados.

La información de SIAVI refiere que estos equipos se importaron principalmente de Alemania, con un valor de 8,146,127 dólares; Japón, con un valor de 6,478,173 dólares; Corea del Sur, con un valor de 5,755,405 dólares; Taiwán, con un valor de 1,583,908 dólares, y China, con un valor de 1,084,570 dólares.

En dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 476,810 dólares con un total de 9 equipos exportados.

Finalmente, la información de SIAVI refiere que los demás tornos (incluidos los centros de torneado) que trabajan por arranque de metal (clasificación 84589999), tuvieron un valor de importaciones a México en el periodo enero a septiembre de 2021, de 1,541,600 dólares, con un total de 244 equipos importados.

La información de SIAVI refiere que estos equipos se importaron principalmente de Estados Unidos, con un valor de 614,451 dólares; China, con un valor de 275,100 dólares; Taiwán, con un valor de 217,070 dólares, y Japón, con un valor de 175,645 dólares.

En dicho periodo las exportaciones de estos equipos por parte de México tuvieron un valor de 297,253 dólares, con un total de 44 equipos exportados.

Cabe señalar que todos los datos estadísticos de los últimos años están sujetos a revisiones por parte del Grupo de Trabajo de Estadísticas de Comercio Exterior, integrado por el Banco de México, INEGI, Servicio de Administración Tributaria y la Secretaría de Economía.

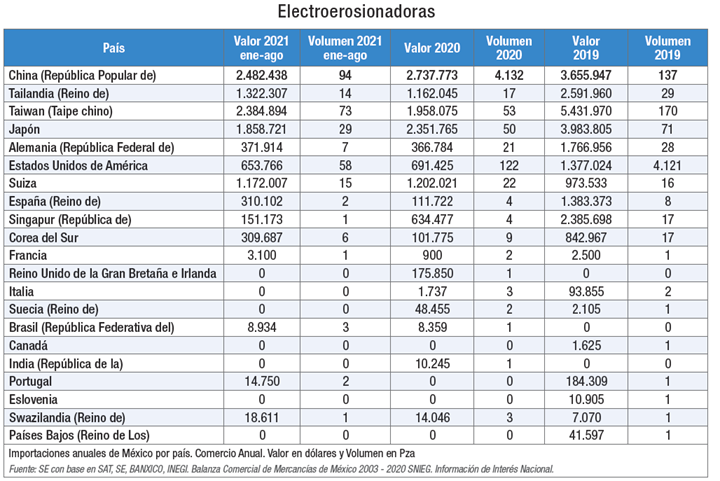

Cifras de la industria en México: electroerosionadoras

De acuerdo con el SIAVI, de enero a septiembre de 2021 el valor de las importaciones de electroerosionadoras (clasificación 84563001) a México fue de 11,062,404 dólares, con un total de 306 equipos importados.

Las cifras refieren que, hasta septiembre del año pasado, las electroerosionadoras se importaron principalmente de China, con un valor de 2,482,438 dólares; Taiwán, con un valor de 2,384,894 dólares; Japón, con un valor de 1,858,721 dólares; Suiza, con un valor de 1,172,007 dólares; Tailandia, con un valor de 1,322,307 dólares; Estados Unidos, con un valor de 653,766 dólares; Alemania, con un valor de 371,914 dólares, y Corea del Sur, con un valor de 309,687 dólares.

Cabe señalar que en dicho periodo las exportaciones de electroerosionadoras de México tuvieron un valor de 387,567 dólares, con un total de 32 equipos exportados.

Tendencias tecnológicas

En el contexto de la Cumbre Nacional Metalmecánica, Eduardo Medrano, presidente de la Asociación Mexicana de Manufactura de Moldes y Troqueles (AMMMT), presidente de ISTMA Américas y presidente de Single Source Technologies México, subsidiaria de Makino, indicó que un factor común para el impulso de la competitividad de los países y de las empresas es la tecnología.

“No es lo mismo producir un componente con una máquina commodity, que sea muy sencilla y que se lleve siete horas en hacer una pieza, a una máquina que pueda hacer la pieza en una o dos horas”, explicó.

En este sentido, Medrano presentó las tendencias para la tecnología de mecanizado:

- Mecanizado CNC de múltiples ejes (cuatro o más). “Hacemos menos setups, menos cambios de la pieza en la mesa de la máquina y, por tanto, generamos menores costos laborales. Por ejemplo, en un taller de producción, donde tienen una pieza que requiere tres posiciones para cambiarse y hacer diferentes características mecanizadas en diferentes caras, lleva hasta 40 minutos volver a colocar esa pieza en otra posición, medirla, fijarla y volverla a mecanizar. Estamos perdiendo 120 minutos, en los que la máquina no produce”, indicó Medrano.

Agregó que otro aspecto por considerar con el mecanizado CNC de múltiples ejes es que se realizan tiempo-ciclo más cortos y una capacidad de funcionamiento continuo, lo cual quiere decir que el cuarto y el quinto eje en la mayoría de las máquinas ya viene con un intercambiador de pallet.

“Los ejes múltiples en máquinas, como tendencia en el mundo, particularmente en Estados Unidos, China y Europa, está llevando a las empresas a ser más productivas. Podemos hacer formas complejas, menos montajes, mayor precisión y también combinación, porque no se requiere que todas las máquinas trabajen con todos los ejes al mismo tiempo”, explicó.

- Manufacturing as a Service (MaaS). “Es un concepto en el cual hacemos que la capacidad existente de las empresas se oferte como una capacidad de mercado. Ofrecemos nuestra capacidad productiva de manera complementaria”, explicó Medrano.

Refirió que en lugar de que una empresa se integre verticalmente y coloque o invierta en todas las máquinas para hacer un proceso, busca socios que tengan capacidad disponible con tecnología de punta, integrados por sistemas digitales para poder complementar.

- Gemelos digitales. De acuerdo con Medrano, los gemelos digitales son modelos electrónicos o digitales que replican las operaciones en planta, las operaciones de mecanizado en máquina e, incluso, simulan las condiciones de variación en la producción, en el volumen y en la calidad.

“Los gemelos digitales que hoy se desarrollan nos permiten emular cómo la planta trabaja digitalmente, de manera que nos anticipamos a riesgos acelerados”, añadió el directivo.

- Internet de las cosas. “Es la oportunidad de ver en un tablero de control cómo funcionamos. Hoy existen máquinas que tienen sensores que ayudan a medir la temperatura del aceite, del refrigerante, la temperatura del aceite del husillo, si el husillo tiene una vibración, si el husillo tiene una carga de trabajo más alta de lo normal, etcétera”, comentó el directivo.

Agregó que luego de colectar estos datos se tendrán que analizar para lograr aspectos como:

- Eficiencia energética

- Previsión mejorada y mantenimiento predictivo

- Calidad mejorada del producto

- Reducción de tiempos muertos y decisiones más informadas.

- Automatización ―robots y cobots―. Medrano indicó que la automatización ofrece beneficios tales como:

- Menores costos operativos

- Mejora de la seguridad de los trabajadores

- Reducción de los plazos de entrega de la fábrica

- ROI más rápido

- Capacidad para ser más competitivos

- Producción y calidad de piezas consistentes y mejoradas

- Menor huella ambiental

- Mejor planificación

- Reducción de la necesidad de subcontratación

- Utilización óptima del espacio en suelo

- Fácil integración

- Maximización de la mano de obra

- Aumento de la productividad y la eficiencia.

“Parte de la automatización habrá que enmarcarla en una condición mucho más aterrizada en México. Se cree que en México la mano de obra es más barata; sin embargo, tenemos diferentes retos, como encontrar personal calificado, y el hecho de que la industria metalmecánica no les resulta muy atractiva a los jóvenes. Así que la automatización para México viene a ser una alternativa muy oportuna con el fin de ganar competitividad”, indicó el directivo.

- High Performance Machining. Eduardo Medrano indicó que este ámbito engloba cuatro puntos principales de tecnología:

- La máquina. Son las características físicas y mecánicas que tiene la máquina, el control y el rendimiento de los servomotores, indicó Medrano.

Comentó que entre las características mecánicas fundamentales de tendencia global se encuentran las máquinas con sistemas de enfriamiento mecánico construidos en las máquinas.

“Aquellas máquinas que compensan una variación de dimensiones a través de lo electrónico, cuando son nuevas funcionan bien, pero al segundo y al tercer año empiezan a tener problemas, tanto que ya no dan las dimensiones y la actividad que requerimos”, explicó.

- Herramientas y portaherramientas. “He visitado talleres que tienen unas magníficas máquinas, centros de mecanizado, rectificadoras, tornos y, sin embargo, cuando llegas a ver sus portaherramientas o herramientas resultan quedarse muy cortos para el proceso”, dijo Medrano.

Refirió que es fundamental que un portaherramientas esté en buenas condiciones y que la herramienta sea de alto desempeño para que el tiempo de mecanizado resulte menor y se aprovechen las capacidades de la máquina.

- Sujeción. Medrano comentó que si realmente se quiere una diferencia en competitividad, se tiene que pensar en sistemas de sujeción estandarizados, de alta presión y de rápido cambio.

- Proceso de manufactura y estrategias de mecanizado. En este punto, Medrano mencionó diez formas en las que la industria manufacturera cambiará en 2022:

-

- Influencia del trabajo remoto

- Electrificación

- Crecimiento del internet de las cosas

- Recuperación pospandemia

- Énfasis regional

- Necesidades de resiliencia

- Aumento de la digitalización

- Necesidad de nuevos talentos

- Tecnología emergente

- Ciclo de desarrollo de productos más rápido.

“Así que los retos que tenemos a partir de este 2022 incluyen cómo vamos a adoptar esa tecnología emergente y todas estas tendencias para convertirnos en una verdadera potencia que compita a escala mundial”, puntualizó Medrano.

Contenido relacionado

Clústeres industriales en México: perspectivas regionales en 2023

Altamente integrada en cadenas regionales y globales de valor, la industria manufacturera mexicana ha tenido importantes cambios en los últimos años y generado oportunidades clave para las diferentes regiones industriales del país.

Leer MásNearshoring: impulso para los productos electrónicos de consumo

La posición geográfica de México y el aumento del contenido regional de los productos electrónicos han ayudado al crecimiento del sector, que representa aproximadamente el 6.4 % del PIB de la industria manufacturera.

Leer MásVenta de vehículos eléctricos crece 8.5 % en 2022

De acuerdo con datos del Instituto Nacional de Estadística y Geografía (INEGI), durante 2022 se vendieron en el mercado interno 51,065 vehículos con este tipo de tecnologías.

Leer MásInversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásLea a continuación

Inversión en maquinaria y equipo en México: análisis 2023

Encuentre aquí un análisis detallado sobre las expectativas y tendencias de inversión en activos fijos y maquinaria en México durante 2023.

Leer MásLa tecnología: recurso primordial para ser proveedor de la industria aeroespacial en México

Indumet Aerospace es una de las empresas pioneras en México como Tier 1 de la industria aeroespacial. La inversión en la última tecnología para el mecanizado en 5 ejes ha sido una de las claves del éxito que la ha llevado a ser proveedora de reconocidos OEM.

Leer MásSistemas innovadores de sujeción para electroerosión y mecanizado de tres ejes

Con el propósito de aumentar el índice de ocupación de máquinas en el taller, este fabricante de moldes adaptó un dispositivo de sujeción en sus máquinas de tres ejes y su electroerosionadora de penetración para aumentar la flexibilidad de sus equipos y ser más competitivo.

Leer Más