Industria automotriz sigue moviendo la economía de México

México se ha posicionado como el octavo productor de vehículos en el mundo. La industria automotriz aporta el 19.8 del PIB manufacturero del país.

Compartir

Lea a continuación

Nota del editor: le presentamos otras opciones con contenidos más actualizados, relacionados con la industria automotriz en México.

Sin lugar a duda, la industria automotriz sigue liderando las inversiones que empresas extranjeras hacen en el campo de la manufactura mexicana. Según datos de la Asociación Mexicana de la Industria Automotriz (AMIA), en México el sector aporta 3.5% del PIB nacional y 19.8% del PIB manufacturero. A nivel mundial, el país contribuye con el 3.5% de la producción mundial. De hecho, México se ha posicionado como el octavo productor de vehículos en el mundo y el cuarto exportador mundial.

El año pasado, la industria recibió 1,763.3 millones de dólares de Inversión Extranjera Directa (IED); adicionalmente, el sector de autopartes percibió 1,163.6 millones de dólares en inversiones.

En este sentido, datos de la Secretaría de Economía precisan que la IED acumulada por el sector automotriz terminal y de autopartes, durante el período 2006-2013, fue de 19,175 millones de dólares, lo que representó el 9.5% de la IED recibida por México en ese período.

En cuanto a comercio internacional, la AMIA señala que durante 2013 la balanza automotriz fue superavitaria al alcanzar 43,453 millones de dólares. Asimismo, refiere que más del 80% de la producción se destinó al mercado de exportación.

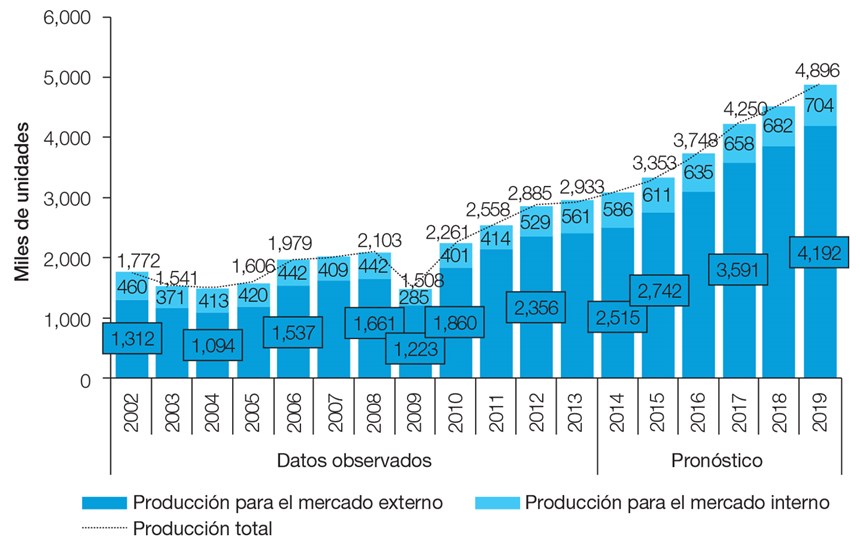

La AMIA refiere también que la producción de vehículos ligeros creció 1.7%, pasando de 2.88 millones de unidades en 2012 a 2.93 millones para 2013.

Cómo fue 2014 para la industria automotriz

De acuerdo con cifras de AMIA, la producción de vehículos ligeros continúa superando niveles históricos para el acumulado enero-septiembre de 2014, al registrar 2,396,308 unidades manufacturadas en México, 7.5% por encima de las unidades producidas en el mismo período del año previo.

Del total producido, 83% corresponde a unidades destinadas para el mercado externo y 17% restante corresponde a unidades para el mercado nacional.

En cuanto a las exportaciones, la AMIA señala que la exportación también continúa superando niveles históricos, al acumular 1,952,501 unidades exportadas durante el período enero-septiembre, para un crecimiento de 8.7% respecto al mismo período de 2013.

Los datos de exportación por regiones muestran el mayor crecimiento es para Asia, con 42.9% unidades adicionales a las exportadas durante los nueve meses de 2013; la región de América del Norte creció 17.6% y se consolida con el 81% de participación de exportación en el acumulado 2014.

Expectativas para la industria automotriz en México

En un reciente discurso, el Secretario de Economía, Ildefonso Guajardo, destacó la trascendencia de las reformas estructurales, la ampliación de los acuerdos comerciales, así como la llegada de nuevas armadoras al país.

“Con la llegada de las nuevas armadoras al país se incrementará la producción nacional, que en 2013 llegó a 2.9 millones de unidades y ubicó al país como cuarto exportador mundial. Este éxito también ha sido posible gracias al compromiso con el libre comercio y la toma de estafeta para las negociaciones comerciales internacionales de México y a la implementación de las diversas reformas”, explicó.

Dijo que, por ejemplo, al tener un gas que cuesta 40% menos de lo que cuesta en otras partes del mundo “podremos darle un nuevo empuje a la historia de la industria manufacturera y automotriz nacional”.

Por su parte Eduardo Solís, Presidente Ejecutivo de la AMIA, precisó que los anuncios tan importantes de inversiones y expansiones que se han realizado en México se deben a aspectos puntuales. “Uno de esos aspectos es debido a una política pública que tiene estabilidad a nivel macroeconómico y eso pone el escenario en estabilidad para poder llevar a cabo las inversiones”, indicó Solís.

Y añadió que existen otros cuatro determinantes fundamentales:

- Ubicación de México. La posición geográfica es un aspecto que está definiendo el que una empresa decida invertir en un país u otro, y en el caso de México es un aspecto a favor, explicó Solís. Dijo que las inversiones que se realizan van desde los 500 millones de dólares hasta los 2 mil millones de dólares para poner una planta de producción en nuestro país.

- Red de Acuerdos Comerciales. En este caso, explicó Solís, México tiene acuerdos comerciales con más de 40 países, por lo cual se tiene acceso preferencial a los principales mercados del mundo. “Nuestra fabricación es una verdadera plataforma de producción y exportación”, señaló.

- Red de proveedores/cadena de suministro. Solís comentó que las empresas buscan una cadena fuerte que les permita soportar estas inversiones, “lo cual se encuentra en México”.

- Mano de obra de ingeniería y técnicos de clase mundial. En México, detalló el directivo de AMIA, se encuentra mano de obra altamente calificada. “Asimismo, es importante señalar que el país es número uno en productividad a nivel mundial dentro de la industria automotriz”.

El directivo indicó que existe otro elemento que no se puede dejar de lado para el desarrollo de la industria automotriz en México, “hablamos de un gobierno que es socio y aliado en esas inversiones”.

Añadió que el sector se encuentra en el umbral de la siguiente etapa de la industria automotriz en México: entrar al desarrollo e investigación automotriz.

Sobre la expectativa de crecimiento para 2014, Guillermo Prieto, Presidente Ejecutivo de la Asociación Mexicana de Distribuidores de Automotores (AMDA), dijo que la industria automotriz planea producir 3 millones de unidades y mantener el séptimo lugar como productor a nivel mundial.

“En lo que va del presente gobierno se han dado inversiones por 10 mil millones de dólares en este sector; sin embargo aún le falta impulso a la industria, principalmente con la reactivación del mercado interno”, explicó.

En este sentido, la AMDA ha propuesto mejorar la tramitología de la industria, frenar la importación de autos usados, mayores facilidades para otorgar créditos, así como la reactivación del Registro Público Vehicular (Repuve).

Por su parte, la Cámara Nacional de la Industria de la Transformación (Canacintra) indicó en un comunicado que para finales de 2015, la industria automotriz en México producirá más de tres millones de vehículos.

Asimismo, un informe de BBVA Research destaca que la expansión del sector automotriz podría continuar a un mayor ritmo de crecimiento en México.

“Del total de autos producidos en México, 81% se destinó a la exportación, lo que consolidó al país en el cuarto lugar en materia de exportación automotriz, después de Alemania, Japón y Estados Unidos”, revela el documento.

El estudio detalla que las empresas que conforman la industria continuarán invirtiendo para fabricar en México motivadas por aspectos como bajos costos, red de proveeduría y los tratados comerciales. “La competitividad adquirida con las compañías establecidas en México permite que el país escale a una nueva etapa con la próxima instalación de tres fabricantes de vehículos ligeros del segmento premium: dos alemanas y una producción conjunta alemana-nipona, así como el posible arribo de una firma coreana de vehículos compactos. Estas compañías podrían añadir 450 mil unidades a la actual capacidad entre 2016 y 2019 y, además, será una oportunidad para incrementar el valor agregado en la producción”, refiere el estudio.

Añade que en conjunto las nuevas inversiones agregarán más de un millón de unidades a la capacidad actual, y se espera que para 2019 la capacidad total instalada sumaria más de cuatro millones de vehículos.

En dicho crecimiento coincide Eduardo Solís de AMIA, quien refiere que para 2020 México estaría produciendo un poco más de 5.1 millones de vehículos.

“Estimamos que para 2020 el país fabrique el 27% del total de vehículos producidos en Norteamérica, ganando una participación de 8% (actualmente, tiene el 19% de participación)”, destacó.

Sector de autopartes

La expectativa de la Industria Nacional de Autopartes (INA) para el año 2019 es lograr un mercado nacional fortalecido y atractivo para otros países, esto con el objetivo de continuar con la atracción de inversiones para el país.

En este sentido, Óscar Albin, Presidente de INA, dijo que el pronóstico es que en cinco años se producirán alrededor de 4.5 millones de vehículos, “es decir, 50% más comparado con lo que se fabrica hoy en día; además de que estará produciendo el 25% de toda la producción de automóviles de la región de Norteamérica, debido a que existe 75% de oportunidades de atracción de nuevas fábricas al país”.

“Ante este escenario se deben desarrollar mayores proveedores nacionales, por lo que la creación de nuevos ingenieros capaces de cubrir las necesidades que las armadoras y fabricantes necesitan es fundamental. También se debe buscar la relación con más países para comercializar nuestros productos e invertirle a la investigación y al desarrollo tecnológico“, destacó.

El directivo detalló que la parte de proveeduría Nivel 1 en México está cubierta. Sin embargo, se tiene una deficiencia importante en los proveedores de Nivel 2, “es decir, en la materia prima que se requiere para fabricar autopartes. En México se producen todos los faros y calaveras que se necesitan para fabricar los cuatro millones de coches que se producen en el país, pero los focos son importados”.

Dijo que en México existen más proveedores de primer nivel que de segundo y tercero; “se estima que hay 400 Tier 2 y 400 Tier 3, cuando debieran existir por lo menos 1200 de cada uno”.

Cabe señalar que durante 2013 – de acuerdo con INA— el sector de autopartes representó 7% del PIB manufacturero. Asimismo, las exportaciones de autopartes representaron 15% de las exportaciones totales.

Señala que durante 2013, el valor de producción de autopartes alcanzó un valor de 76,757 millones de dólares, lo que representa un incremento de 5% respecto al mismo periodo del año anterior. Asimismo, la balanza comercial de autopartes en México alcanzó un superávit de 19,398 millones de dólares, donde el principal socio comercial continúa siendo Estados Unidos.

INA pronostica que la producción para este 2014 será de 80 mil millones de dólares aproximadamente.

Los retos para la industria automotriz en México

Para Eduardo Solís, de AMIA, entre los principales reto de la Industria, se encuentran la reactivación del mercado interno, así como promover una mayor competitividad sectorial.

“Otro de los retos que tiene la industria es el hueco que existe con los proveedores Tier 2 en procesos como estampado, fundición, forja, mecanizado, moldes y troqueles. Es decir, hay una gran oportunidad en los principales 10 procesos para la proveeduría de la industria automotriz, los cuales representan 85% de la oportunidad detectada por ProMéxico”, indicó.

Dijo que México continuará siendo base de exportación y protagonista en Latinoamérica y el mundo, como productor de vehículos altamente competitivo.

“Las autopartes mantendrán su relevancia tanto en exportaciones directas como incorporadas en vehículos de exportación; el potencial por desarrollar está en los niveles 2 y 3 de proveeduría”, explicó.

Por su parte, Óscar Albin, Presidente de INA, coincidió en que uno de los pendientes es la debilidad del mercado interno, “que no puede rebasar la venta de 1.2 millones de vehículos al año, la misma cantidad desde hace 10 años”.

Para Guillermo Rosales, de AMDA, el mercado interno es uno de los grandes retos de la industria, debido a que aún falta mucho para que se ubique en los niveles potenciales de 2 millones de unidades por año

“Nuestro mercado se sigue ubicando en niveles apenas superiores a 2005, no hemos observado un cambio en el desempeño inercial en los últimos cinco años; aunque debemos reconocer los incentivos que han otorgado los distribuidores para impulsar la comercialización y desplazar inventarios”, detalló.

El futuro

Eduardo Solís, de AMIA, detalló algunas de las inversiones que se han anunciado para la instalación de nuevas armadoras en el país.

“Se han hecho anuncios por parte de Mercedes-Benz para invertir 1800 millones de dólares en Aguascalientes; de otro lado está BMW, que en un inicio invertirá mil millones de dólares en San Luis Potosí; y KIA-Hyundai en Nuevo León, con una inversión inicial de mil millones de dólares”, destacó.

Agregó que, de igual manera, se han hecho anuncios de expansiones por parte de las cinco armadoras más grandes del país: Ford, General Motors, Chrysler, Nissan y Volkswagen.

“Lo que estamos atestiguando, y no sólo en 2014, sino en los últimos años, es una clara confianza en México. Así, tenemos un escenario con el arranque de la planta de Mazda en Salamanca, el arranque de la planta de Honda en Celaya. Y en otros estados se han dado inversiones como la de Fiat en Coahuila, que el año pasado invirtió mil millones de dólares; otros mil millones de dólares de inversión en la planta de Ford en Cuautitlán Izcalli, también el año pasado; en Puebla, Audi también invirtió mil millones de dólares; esta el caso de Nissan, que en su planta de Aguascalientes invirtió 1800 millones de dólares. Es decir, no podemos centrar la atención sólo en los anuncios de nuevas inversiones, sino en todo lo que industria ha recibido”, destacó.

Ante este escenario de inversiones, los jugadores de la industria se han venido preparando y trabajan para encontrar las mejores oportunidades posibles, tal es el caso de la Secretaría de Desarrollo Económico de Nuevo León, que ante la llegada de KIA-Hyundai al estado, buscará aprovechar los eslabones de la cadena de proveeduría para el sector automotor.

“Si bien la entidad produce 30% de las autopartes necesarias, estamos haciendo un análisis para determinar que partes y componentes no se están fabricando en el estado. Hay dos áreas de oportunidad principalmente: una es la parte de forja, y el área de estampado y mecanizado de precisión”, señaló el titular de la dependencia, Rolando Zubirán.

De igual manera, la Secretaría de Economía y ProMéxico trabajan en el desarrollo del programa Proauto, con el objetivo de atender las necesidades de proveeduría de la industria automotriz en México.

Así, se creará un sitio web donde empresas Tier 2, 3 y 4, se registrarán y detallarán sus capacidades y necesidades. Por medio del sitio, y luego de detectar las necesidades de los proveedores, se podrá contar con recursos federales para su desarrollo y capacitación, asimismo, se lanzarán alertas a las distintas entidades para las necesidades en materia de certificación.

De igual manera, se dará seguimiento a las empresas registradas y se observará su evolución y oportunidades de negocios. En suma, en el sitio de podrá contar con acceso a capacitación y desarrollo, asistencia técnica y certificación, e innovación y tecnología.De acuerdo con Juan Jesús Romero, Director de Proyectos de Exportación de ProMéxico, el gobierno federal busca fortalecer a la cadena automotriz.

Finalmente, es importante señalar otro aspecto en el que están trabajando el Gobierno Federal, la Asociación Mexicana de la Industria Automotriz (AMIA), la Industria Nacional de Autopartes (INA) y la Asociación Mexicana de Distribuidores de Automotores (AMDA). En conjunto, están elaborado una norma que regulará las condiciones físico-mecánicas de los automóviles que circulan en México y que será un complemento de la NOM 041 (la cual establece los límites máximos permisibles de emisión de gases contaminantes).

Contenido relacionado

Mecanizado de engranajes: materiales, herramientas y procesos

A medida que los vehículos eléctricos e híbridos ganan terreno, las estrictas exigencias de operación silenciosa y eficiencia energética impulsan innovaciones en el mecanizado de engranajes para maximizar la precisión, reducir el ruido y prolongar la vida útil de las transmisiones.

Leer MásMéxico: perspectivas de crecimiento para la industria de autopartes

En 2023, la industria de autopartes en México prevé un crecimiento del 10.45 %, con un valor de producción de USD 115,802 millones, esto pese a desafíos como la huelga de UAW en EE. UU. El nearshoring ha jugado un papel clave.

Leer MásIndustria automotriz inicia 2024 con crecimiento

En el primer mes de 2024 la producción de la industria automotriz de México creció 9.56 %, mientras que la exportación creció 6.82 %.

Leer MásSungwoo Hitech invertirá 300 millones de dólares en Nuevo León

Sungwoo Hitech, empresa coreana del sector de autopartes, duplicará su inversión para expandir su planta en Nuevo León.

Leer MásLea a continuación

Industria automotriz en México: ¿qué sigue después del COVID-19?

Para 2020 se tenía previsto que la producción y la industria automotriz continuaran creciendo; sin embargo, la pandemia obligó el paro de actividades en muchas empresas. Esto se va a reflejar en los resultados del año.

Leer MásIndustria automotriz en México en 2020: de la reactivación a la recuperación

A pesar de la pandemia se han registrado algunos síntomas de recuperación del sector, especialmente en la producción de vehículos y autopartes.

Leer Más10 tendencias que se están tomando los talleres metalmecánicos mexicanos

Modern Machine Shop México resume las tendencias y tecnologías a observar por parte de los talleres de mecanizados en México.

Leer Más