En los últimos 6 años, el sector de electrodomésticos en México ha mantenido un crecimiento anual de más de 5%, siendo los principales estados productores Nuevo León, con más del 40% de la producción, Querétaro, con más del 20%, San Luis Potosí, con más del 9%, y Guanajuato, con más del 7%.

En este sentido, y de acuerdo con el Directorio Estadístico Nacional de Unidades Económicas (DENUE), el número de establecimientos económicos pertenecientes al rubro de Fabricación de Aparatos de Línea Blanca en México es de 187; en tanto que en el rubro de Fabricación de Enseres Electrodomésticos Menores el número de establecimientos económicos es de 72.

En cuanto al rubro de Fabricación de Equipos de Aire Acondicionado y Calefacción el número de establecimientos económicos es de 384; en tanto que el número de establecimientos del rubro de Fabricación de Equipos de Refrigeración Industrial y Comercial es de 138.

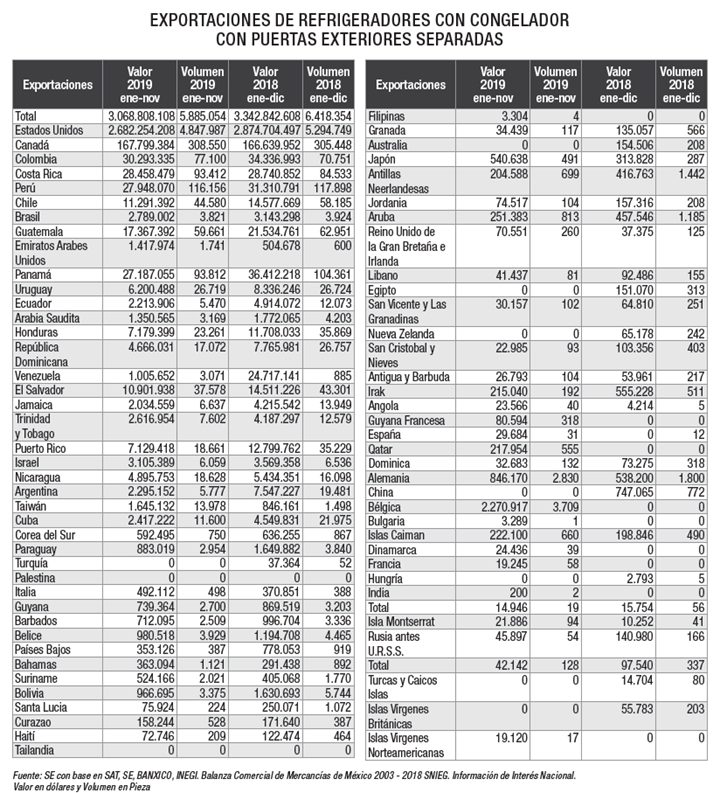

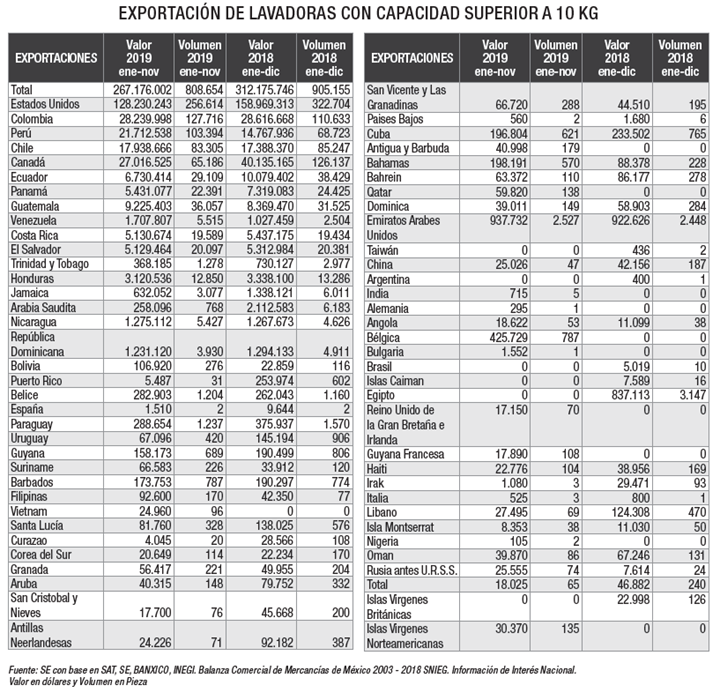

En materia de comercio internacional, México es el principal exportador de refrigeradores con congelador de puertas exteriores separadas y de calentadores de agua instantáneos (excepto los eléctricos y de gas); asimismo, el país ocupa el segundo lugar en cuanto a exportaciones de aires acondicionados y calentadores eléctricos de agua. Finalmente, México es el tercer exportador de lavadoras con capacidad superior a 10 kg y refrigeradores de compresión.

Los principales destinos de las exportaciones son Estados Unidos con más del 85%, seguido de Canadá, Colombia, Perú y Chile.

Respecto a los productos electrónicos de consumo, ProMéxico estimó un pronóstico de crecimiento para el sector de 84,264 millones de dólares en 2020 y una Tasa Media de Crecimiento Anual en el periodo 2014-2020 de 4.86%.

En este sentido, el documento “Tendencias de industrias” realizado por Deloitte, refiere que la industria de fabricación de productos eléctricos y electrónicos mantiene una tendencia de crecimiento en un nivel superior al que se registra habitualmente en la economía y en las industrias manufactureras.

“El crecimiento de esta industria estuvo impulsado principalmente por el segmento de equipo de computación y de comunicación que creció 6% anual en el primer trimestre de 2019. Al interior de este segmento destaca el aumento de la producción de equipo de audio y video (principalmente televisores, radios, estéreos, reproductores de sonido, etc.) que incrementó 16%”, detalla el informe.

Cabe señalar que las principales empresas que conforman este sector se encuentran localizadas en estados como Baja California, Jalisco, Chihuahua, Sonora, Nuevo León, Coahuila, Tamaulipas, Durango, Aguascalientes, Querétaro y Estado de México.

Asimismo, información del DENUE señala que el número de establecimientos económicos pertenecientes al rubro de Fabricación de Computadoras y Equipo Periférico en México es de 78; en tanto que en el rubro de Fabricación de Equipo de Audio y de Video el número de establecimientos económicos es de 102.

En este segmento, México es uno de los principales exportadores mundiales de televisores de pantalla plana, así como computadoras y equipo periférico.

Proveedores nacionales

De acuerdo con información del Clúster de Electrodomésticos (CLELAC) el contenido nacional promedio de los electrodomésticos en México es superior al 60%, lo cual representa una derrama económica de más de 5,700 millones de dólares.

En este sentido, algunos de los insumos más buscados por las empresas del sector que el clúster ha detectado en su Encuentro de Negocios incluyen: eléctricos, inyección, acero, láminas de metal, estampado, troquelado, castings, partes mecanizadas, automatización, herramentales, entre otros.

“En el Clúster de Electrodomésticos nos hemos focalizado en la formación de talentos y capacidades técnicas y sobre todo trabajamos en fortalecer la cadena de suministro”, comentó Betsabé Rocha, Directora del CLELAC.

Agregó que un país no puede crecer si no tiene los insumos y refirió que en principio el clúster se conformó por empresas ancla las cuales empezaron a invitar a sus proveedores.

“Entonces, lo que hacen es fortalecer los actuales y generar condiciones para que otros se empiezan a integrar, siempre con estándares globales”, indicó. Explicó que el clúster se ha enfocado en incrementar la competitividad de los proveedores locales y generar más opciones de proveeduría.

“El tema de la guerra comercial entre Estados Unidos y China, así como la aprobación del T-MEC es una coyuntura idónea para las empresas mexicanas que tienen que estar preparadas. Ahora estamos viendo un crecimiento súper interesante donde muchas de las empresas que estaban enfocadas en el sector automotriz están buscando oportunidades en electrodomésticos, porque este sector te da una constante”, indicó.

Detalló que el sector de electrodomésticos hace una mancuerna interesante con otros sectores porque ofrece estabilidad, se pueden hacer variables y apostar a otras industrias para diversificarse. Rocha comentó que las principales características que debe tener el proveedor son capacidad y actitud: “La capacidad la puedes adquirir en la formación, capacitación de tu gente, al adquirir más equipos; pero es necesario tener una actitud de servicio”.

Puso como ejemplo que en México una cotización puede tardar en entregarse hasta tres semanas, en tanto que en países como China el tiempo de respuesta para una cotización puede ser de solo 30 minutos. “No es que sean mejor que nosotros. Simplemente, tienen implementados sistemas que les ayudan a tomar decisiones rápidas”, puntualizó Rocha.

Explicó que en el clúster buscan compartir las mejores prácticas por lo que, actualmente, realizan un análisis de los proveedores en 10 áreas de sus empresas que van desde planeación, estrategia de recursos humanos, estrategia financiera, capacidad técnica, entre otros aspectos. “Luego de evaluarlo, hacemos un mapa de ruta de capacitaciones diversas para estar al nivel de los requerimientos de la OEM o T1. Simplemente, tenemos que enseñar los procesos para que se alineen a los requerimientos del cliente”, señaló.

La directora del clúster indicó que las necesidades de proveeduría para el sector van desde la materia prima —que limita la competitividad del sector— hasta la parte de acceso al financiamiento.

“En el caso de la parte financiera no solo es el acceso al financiamiento, sino que el empresario tenga una educación financiera. De igual manera, las pequeñas y medianas empresas en México tienen que profesionalizarse si quieren seguir creciendo. Muchas empresas compradoras no te aceptan si no tienes un proceso de sucesión establecido (gobierno corporativo) y no porque la empresa no tenga la capacidad. El problema es que si algo pasa con el representante ¿quién garantiza que me puedas dar a el servicio largo plazo?”, refirió.

Fortalecer la cadena de suministro

De acuerdo con el “Reporte de Diagnóstico para Identificar Tendencias y Mejores Prácticas de Manufactura en los Procesos Productivos del Sector Electrónico”, proyecto impulsado por la Cámara Nacional de la Industria Electrónica, de Telecomunicaciones y Tecnologías de la Información (CANIETI), con el financiamiento complementario del Programa para la Productividad y Competitividad Industrial (PPCI) de la Secretaría de Economía, a pesar del dinamismo de las exportaciones del sector electrónico, los niveles de encadenamiento con la industria nacional se mantienen rezagados por lo que es necesario fortalecer la cadena de suministro en el país.

Entre los resultados que arrojó este proyecto, se incluyó un análisis de la demanda de requerimientos de compra, donde la descripción que apareció con más frecuencia fue la de fabricación de piezas troqueladas o estampadas con placa metálica.

“Algunos compradores solicitaron que los proveedores contaran con el proceso de pintura dentro de sus procesos. Asimismo, los compradores requerían hasta 90 días de crédito, por lo cual los proveedores debían tener una sólida situación financiera. De igual manera, se requería que los proveedores tuvieran certificación de ISO 14001 o ISO TS 16949 (después IATF). En tanto que el proceso de troquelado se requería en varios metales con tamaños de piezas muy variables”, detalla el reporte.

Otro de los requerimientos de compra, resultado del análisis de la demanda, fue el tema de mecanizados, donde:

- Los proveedores deberían contar con centros de mecanizado CNC, convencionales, rectificadoras, fresadoras y máquinas de levas, principalmente.

- Requerimientos de bajo y alto volumen.

- Los procesos de mecanizado se requerían de diferentes materiales.

- Algunos tamaños de las piezas eran desde 0.5 cm.

- Requerimientos anuales desde 10,000 hasta 1,000,000 de piezas.

- Las condiciones de pago en general serían negociables, salvo una empresa que requería un plazo a 60 días.

Entre las conclusiones del estudio se encontró que la principal demanda de compra del sector electrónico son los componentes electrónicos: “La oferta productiva de los proveedores nacionales es escasa, lo que abre una gran ventana de oportunidad para: atraer empresas extranjeras de estos procesos productivos y que se genere una transferencia de tecnología natural en México. Asimismo, incentivar a emprendedores mexicanos a buscar Joint Venture con estas empresas extranjeras con expertos en estos procesos productivos”.

El documento refiere que los demás requerimientos de compra que conforman la demanda de compra del sector electrónico están ligados en su mayoría al sector metalmecánico y al ser un proceso transversal se recomienda desarrollar un programa integral de fortalecimiento de este sector que incluya principalmente los siguientes elementos:

- Impulso a las certificaciones y al aseguramiento de la calidad.

- Programas de fomento para disminuir los rezagos tecnológicos, tanto en la maquinaria y equipo destinado a la fabricación de las partes y componentes, así como en equipos de metrología y automatización que obstaculizan su productividad.

- Programas integrales de apoyo al financiamiento.

Colaboración

Recientemente, el gobierno de Guanajuato presentó el Proyecto de Arrendadora Financiera “GTO Leasing Services”, cuyo objetivo es poner en marcha nuevas fórmulas de colaboración e inversión entre los sectores público y privado.

Esta arrendadora inició con dos proyectos, uno de ellos es el arrendamiento de maquinaria y equipo para manufactura de exportación. “Hay buenas oportunidades con el recién firmado T-MEC, al incrementar los contenidos de componentes regionales. La arrendadora permitirá traer tecnología para que los proveedores que tenemos en Guanajuato desarrollen procesos de manufactura avanzada”, señaló el Gobernador del estado, Diego Sinhue Rodríguez.

El mandatario señaló que la arrendadora contará con un grupo de expertos con conocimiento de las cadenas de valor de la industria manufacturera de exportación, particularmente en los sectores eléctrico y electrónico, aeroespacial, así como automotriz y autopartes.

“En estos sectores existe una amplia demanda de procesos industriales, cuyos participantes, en particular las empresas mexicanas que participan como proveedores Tier 2 y Tier 3, demandan de instrumentos financieros, con condiciones preferentes, para fomentar y facilitar el equipamiento industrial. Esto, con objeto de atender adecuadamente los requerimientos de la demanda de partes y componentes, de los sectores de manufactura de exportación”, señaló.

Por otra parte, el Gobernador de Chihuahua, Javier Corral, anunció una alianza estratégica del gobierno estatal con Nacional Financiera (Nafin) y el Banco Nacional de Comercio Exterior (Bancomext) donde se destinarán 150 millones de pesos para apoyar a las pequeñas y medianas empresas del sector industrial como parte del Programa de Impulso para el Desarrollo Industrial y Regional en el Estado de Chihuahua.

Este esquema consiste en facilitar el acceso al crédito a dichas empresas de la entidad por un monto de hasta 5 millones de pesos para lo cual la administración estatal otorgará un Fondo de Garantía Líquida. Asimismo, para poder obtener un crédito se debe formar parte de los sectores metalmecánico, electrónico, aeroespacial y automotriz, entre otros. El mandatario estatal puntualizó que los créditos permitirán impulsar la proveeduría chihuahuense.

Contenido relacionado

Venta de vehículos eléctricos crece 8.5 % en 2022

De acuerdo con datos del Instituto Nacional de Estadística y Geografía (INEGI), durante 2022 se vendieron en el mercado interno 51,065 vehículos con este tipo de tecnologías.

Leer MásNearshoring: impulso para los productos electrónicos de consumo

La posición geográfica de México y el aumento del contenido regional de los productos electrónicos han ayudado al crecimiento del sector, que representa aproximadamente el 6.4 % del PIB de la industria manufacturera.

Leer MásIndustria aeroespacial: reestructuración de las cadenas de proveeduría

El nearshoring y los cambios en las cadenas de proveeduría son los factores más relevantes que han permitido el resurgimiento de la producción en la industria aeroespacial mexicana.

Leer MásInversión Extranjera Directa aumenta 12 % en 2022

Durante 2022 la Inversión Extranjera Directa fue de 35,292 millones de dólares, de los cuales el 36 % fueron para el sector manufacturero.

Leer MásLea a continuación

Por qué usar torneado tipo suizo

¿Para qué clase de producción se usan los tornos tipo suizo? ¿En qué se diferencian de los centros de torneado convencionales? Expertos y usuarios cuentan sus experiencias.

Leer Más10 tendencias que se están tomando los talleres metalmecánicos mexicanos

Modern Machine Shop México resume las tendencias y tecnologías a observar por parte de los talleres de mecanizados en México.

Leer MásPor qué los talleres en México usan tornos tipo suizo

En México, el uso de tornos tipo suizo ha venido en crecimiento. Si bien empezó con aplicaciones dedicadas a la industria de la joyería y médica, ahora se utilizan para diversas aplicaciones en las industrias automotriz, electrónica, aeroespacial y de petróleo y gas.

Leer Más