La reestructuración de la geografía económica global está produciendo un reacomodo de las cadenas de valor debido a los procesos de reshoring y nearshoring.

Tras la crisis por la pandemia de COVID-19, la integración regional es clave para la recuperación, refiere la Comisión Económica para América Latina y el Caribe (CEPAL) en el documento “Perspectivas del Comercio Internacional de América Latina y el Caribe”.

El documento señala que junto con el desplome previsto para 2020 parece existir un consenso casi absoluto en referencia a que la pandemia producirá efectos de más largo plazo en el comercio, pero en particular, en la reorganización de las cadenas de valor globales.

La irrupción del COVID-19 se produjo en un contexto de debilitamiento del comercio mundial, tendencia que se viene arrastrando desde la crisis financiera mundial de 2008-2009. Los factores que subyacen tras la desaceleración del comercio desde la crisis financiera mundial son múltiples. Entre ellos, destacan el quiebre del “consenso proglobalización” en los países avanzados y la competencia económica y tecnológica entre Estados Unidos y China, que, a partir de 2018, derivó en fuertes tensiones comerciales, indica el documento de CEPAL.

Añade que las transformaciones económicas ocurridas en China han reducido su dependencia tanto de las importaciones como de las exportaciones.

“Por otra parte, la cuarta revolución industrial ha permitido automatizar procesos industriales y reemplazar el comercio de bienes físicos por flujos de productos y servicios digitales en un número cada vez mayor de sectores”, precisa el informe.

Reconfiguración de las cadenas de valor globales

La preocupación por la excesiva longitud y complejidad de algunas cadenas de valor, así como por su elevada dependencia de China, precede a la pandemia; sin embargo, se ha hecho mucho más notoria desde su irrupción. En concreto, se ha planteado la existencia de dos tipos principales de riesgos: los que se derivan de fenómenos naturales extremos y los asociados a cambios de políticas en los países participantes en una determinada cadena de valor, indica el documento.

“La irrupción del COVID-19 combina elementos de ambos tipos de riesgo. A partir de la ocurrencia de un fenómeno natural de alto impacto y difícilmente predecible, se generó una respuesta drástica en China (el cierre temporal de la provincia de Hubei y de las fronteras del país)”, indica el documento de CEPAL.

Añade que la consecuente suspensión de las exportaciones chinas de insumos críticos obligó a paralizar durante varias semanas las fábricas de Europa, América del Norte y el resto de Asia que no disponían de proveedores alternativos en otros países de industrias como la automotriz, la electrónica, la farmacéutica y la de suministros médicos.

Cabe subrayar que China es el principal exportador mundial de partes y componentes, dado que realiza 15% de los envíos mundiales. Asimismo, representa cerca de la mitad de las exportaciones mundiales de dichos productos. Su ascenso contrasta con la pérdida de peso que han experimentado desde 2000 Europa y, especialmente, América del Norte.

“Se prevé que la pandemia acelerará la reconfiguración de las cadenas de valor globales con el fin de lograr una mayor resiliencia o robustez, incluso si ello implica mayores costos de operación. Desde la óptica de las empresas multinacionales que las lideran, existen varias opciones para ello. Algunas no suponen desplazamientos geográficos, como mantener inventarios más amplios o digitalizar ciertos procesos”, precisa el estudio.

El documento detalla que las empresas líderes pueden también diversificar su red de proveedores en términos de países y empresas, sin necesariamente acortar la extensión geográfica de la cadena. Otra opción es privilegiar ubicaciones más cercanas a los mercados finales de consumo (nearshoring), por ejemplo, trasladar la producción de China a México, en el caso de empresas que se orientan al mercado de Estados Unidos.

“En algunos casos, puede incluso ser factible relocalizar ciertos segmentos de las cadenas de valor; es decir, traerlos de vuelta al país de origen de la empresa que lidera la cadena (reshoring). Se estima que, en los próximos cinco años, la producción de bienes, que representan entre el 16% y 26% del valor del comercio mundial, podría desplazarse geográficamente mediante cualquiera de esas modalidades”, puntualiza el documento.

Si bien el COVID-19 acelerará la reconfiguración de las cadenas de valor globales, el modo específico en que ello ocurra dependerá de diversos factores. Por una parte, se trata de un proceso que no depende solo de las decisiones comerciales de las empresas multinacionales, sino también de presiones políticas y sociales.

Los principales llamados al reshoring han provenido de los gobiernos de los países avanzados, que desean reducir su dependencia de las importaciones de productos e insumos críticos (especialmente de China) y garantizar mayores niveles de autonomía productiva en caso de una nueva pandemia.

Por otra parte, la reconfiguración operará de distintas formas en distintas cadenas, dependiendo de factores como su intensidad en trabajo o capital, la importancia de la cercanía a proveedores o recursos naturales, y el impacto esperado sobre ellas de avances tecnológicos como la automatización, la digitalización y la manufactura aditiva.

Nearshoring y reshoring, áreas de crecimiento en la región

La firma Oxford Business Group México refirió que el nearshoring se está perfilando como un área importante de crecimiento en América Latina debido a la pandemia del COVID-19.

En el documento “COVID-19 and nearshoring: which Latin American countries are set for a boom?”, Oxford Business Group México refiere que la interrupción de la cadena de suministro ocasionada por la pandemia ha llevado a muchas empresas multinacionales a replantearse sus operaciones de producción.

El documento señala que, incluso antes del COVID-19, la estrategia de “China+1” se estaba volviendo cada vez más común. Asimismo, puntualiza que en América Latina dos países en particular se destacan como opciones accesibles en cuanto a nearshoring: México y Colombia.

“La región necesita el iderazgo de países claves. Aquí hago un llamado a Brasil y México, ya que representan el 55% del PIB y el 53% de la población”, Alicia Bárcena, secretaria ejecutiva de CEPAL.

En este sentido, el reporte de PwC “Más allá de China: Hacia una mayor diversificación y eficiencia de costos en las cadenas de suministro”, refiere que la pandemia por COVID-19 ha cambiado las perspectivas de muchas empresas manufactureras estadounidenses de cara a la localización de sus unidades productivas.

“La dependencia, fundamentalmente de China, por sus ventajas en materia de costos y escala, y el impacto de la crisis sanitaria están obligando a las empresas a ampliar más sus horizontes y pensar en otras ubicaciones, como es el caso de México”, señala el informe.

El documento presenta más opciones atractivas para las cadenas de suministro global, por motivos diversos como son el costo del destino, los tiempos de entrega o el factor riesgo.

“Teniendo en cuenta estos condicionantes, si los manufactureros estadounidenses decidiesen mover su producción fuera de China, podrían reducir sus costos operativos un 24%, en promedio, si se trasladasen a otra nación de bajo costo o un 23% si optasen por México”, puntualiza el reporte de PwC.

De acuerdo con el reporte de la firma Kearney “Global pandemic roils 2020 Reshoring Index, shifting focus from reshoring to right-shoring”, diversas empresas del sector manufacturero de Estados Unidos ya han reubicado al menos una parte de sus operaciones de fabricación en dicho país durante los últimos tres años, lo que muestra una intención positiva hacia el reshoring; sin embargo, perciben que el nearshoring en México o Canadá es aún más ventajoso.

“El nearshoring ofrece proximidad al mercado de Estados Unidos, lo que acorta las líneas de suministro y obtiene una medida de seguridad y confiabilidad mejoradas. Y los costos laborales en México siguen siendo sustancialmente más bajos que en Estados Unidos. Esperamos que esta combinación favorable pueda atraer a muchos fabricantes estadounidenses a explorar el nearshoring y el reshoring a medida que avanzan para hacer que sus cadenas de suministro sean más resistentes y, al mismo tiempo, mantener los costos asequibles”, refiere el reporte.

Las oportunidades para México

En el marco del webinar “Oportunidades de reshoring ante la coyuntura mundial” realizado por la American Chamber México, Samuel Campos, executive managing director de Newmark, habló sobre las oportunidades que tiene México en este sentido.

“De los análisis que hemos hecho, hemos encontrado que hay más de 1,200 empresas no chinas, empresas de Europa, de Estados Unidos, de todo el mundo produciendo en China, que pueden aprovechar las ventajas del nearshoring o reshoring y solamente estamos hablando de tres sectores: automotriz, maquinaria equipo y el químico farmacéutico”, indicó el directivo.

Señaló que estas 1,200 empresas tienen toda la motivación que deberían tener para considerar seriamente su instalación dentro de la región.

“Por otra parte, si tan solo las empresas que tienen presencia en Norteamérica decidieran mantener en la región 5% de inventario de seguridad, esto implicaría la necesidad de contar con más de 100 millones de metros cuadrados de espacios para almacenar todo este inventario”, explicó.

Agregó que, para ponerlo en contexto, las ciudades industriales más importantes de todo México suman en su totalidad aproximadamente 75 millones de metros cuadrados de naves industriales, lo cual habla de un importante potencial de industria, de centros logísticos y de centros de distribución a raíz de todas las estrategias de nearshoring y reshoring.

“Finalmente, es importante decir que todos los procesos caben en Norteamérica, desde procesos sofisticados e intensivos en energía que podrán irse a Estados Unidos y Canadá, hasta procesos sofisticados e intensivos en mano de obra que podrían llegar a México. Para todos hay un lugar ideal dentro de la región y se puede tomar ventaja de todo esto que está pasando”, explicó.

De acuerdo con Sergio Ríos, director general de Proyectos de Inversión en la Secretaría de Desarrollo Económico de Jalisco, en la entidad el ecosistema más fuerte es el de alta tecnología: “Creo que esto se ha venido a reforzar con el nearshoring. Se ha visto que empresas pueden abrir operaciones en Jalisco para llegar al mercado de Centro y Sudamérica, así como a Estados Unidos y Canadá.

Refirió que en la entidad hay un dinamismo importante y hay ciertos sectores que se están reactivando muy fuerte: “Hay líneas de producción que estaban en Asia y se están viniendo a México. Creo que algo que se ha logrado es tener ecosistemas muy especializados que nos permiten a nosotros desarrollar y buscar nuevos proyectos de inversión”.

Cabe señalar que la Secretaría de Economía informó que desde 2019 mantiene conversaciones con los CEO globales de 16 empresas para que decidan invertir en México, proceso que se ha acelerado por el tema de pandemia.

Asimismo, la dependencia federal indicó que algunas empresas extranjeras ya han trasladado alguna parte de su proveeduría a ciudades como Monterrey y Tijuana.

La integración de América Latina

Alicia Bárcena, secretaria ejecutiva de CEPAL reafirmó la importancia de la integración productiva regional para lograr mayor industrialización, innovación y protección social en tiempos de pandemia.

Bárcena destacó que el actual proceso de debilitamiento de la globalización está ofreciendo oportunidades para la integración productiva regional y es a la vez un desafío, ya que la reestructuración de la geografía económica global está produciendo un reacomodo de las cadenas de valor debido a los procesos de reshoring y nearshoring.

“La regionalización en marcha a nivel mundial probablemente se organizará en torno a tres regiones principales: América del Norte, con Estados Unidos en el centro; Europa, con Alemania en el centro; y el Asia Pacífico, con China, Japón y Corea en torno a la Asociación Económica Integral Regional. ¿Cómo puede América Latina y el Caribe sacar ventaja de este proceso?”, cuestionó Bárcena.

Según la funcionaria, no es posible tener una única estrategia, ya que existen tres realidades muy diferentes en la región, cada una con sus propios avances o retrocesos en materia de integración.

Indicó que, por un lado, está Centroamérica, México y República Dominicana, que tienen uno de los mecanismos de integración más exitosos: el Mercado Común Centroamericano (MCCA), creado hace ya más de 60 años, y que ha logrado establecer cadenas de valor con América del Norte.

En el caso de América del Sur, ha sufrido problemas debido a que sus exportaciones están basadas principalmente en recursos naturales y sus esquemas de integración se encuentran cada vez más fragmentados y perdiendo espacios, como el MERCOSUR y la Comunidad Andina de Naciones. Además, señaló, se ha producido un efecto de “lock-in” con China, su principal socio comercial, que se ha agudizado con la pandemia, por lo que el riesgo de reprimarización de esta subregión es muy alto.

“Y finalmente está el Caribe, con la Comunidad del Caribe y la Organización de Estados del Caribe Oriental, que ha sido la más exitosa, pero estos países enfrentan dificultades por su carácter insular, su alto nivel de endeudamiento, su extrema vulnerabilidad al cambio climático, y su desintegración con los mercados globales”, explicó.

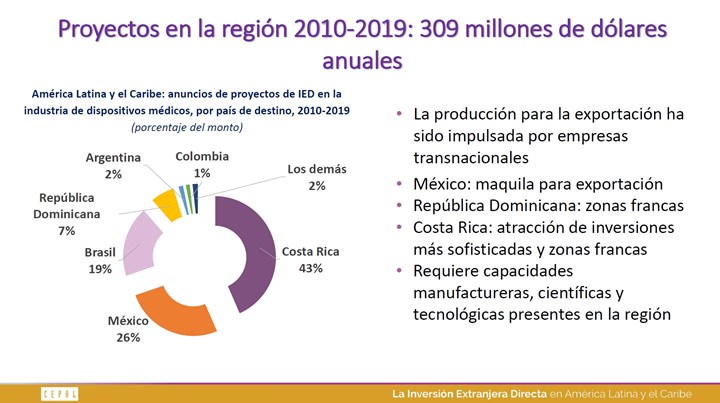

Proyectos de IED en la industria de dispositivos médicos en AL.

En este sentido, la CEPAL señala que los países que parecen mejor posicionados para beneficiarse de este proceso son aquellos que ya se encuentran insertos en diversas redes internacionales de producción centradas en Estados Unidos, como Costa Rica, México y la República Dominicana.

En concreto, estos países podrían beneficiarse de la llegada de nuevas inversiones y la ampliación de las ya existentes en el sector de los insumos médicos, debido al interés expresado por el Gobierno de los Estados Unidos en reducir su dependencia de China en dicho sector.

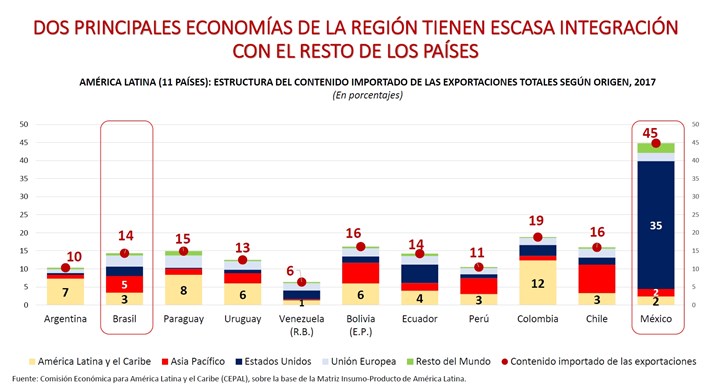

Bárcena agregó que otro serio problema que enfrenta la región de América Latina y el Caribe es su bajo nivel de comercio intrarregional: llegaba solo al 13% antes de la pandemia, comparado con casi 40% de Asia Pacífico y 65% de Europa.

“Lo que nuestra región necesita es: Liderazgo de países claves. Aquí hago un llamado a Brasil y México, ya que representan el 55% del PIB y el 53% de la población de la región; plataformas para los debates; un mercado integrado; y fortalecer industrias estratégicas”, indicó Bárcena.

Agregó que es necesario profundizar la integración para impulsar la recuperación regional: “Con pragmatismo, debemos rescatar la visión de un mercado latinoamericano integrado”.

Para la CEPAL no se trata de una reversión de la globalización, sino una economía mundial más regionalizada.

“En un contexto mundial de mayor regionalización de la producción, la integración regional debe desempeñar un papel clave en las estrategias de salida de la crisis en América Latina y el Caribe. Avanzar hacia el establecimiento de un mercado integrado de 650 millones de personas proporcionaría a los países de la región un importante seguro frente a perturbaciones de oferta o de demanda generadas fuera de ella”, puntualiza el organismo.

MSC Expo

En este contexto, Manufacturing Supply Chain Expo (MSC Expo) se presenta como un foro de primer nivel donde los fabricantes establecidos, emergentes y los OEM podrán vincularse, hacer negocios para apoyar la creciente demanda causada por la Inversión Extranjera Directa (IED), el T-MEC y los movimientos esperados de la Cadena de Proveeduría para los mercados en crecimiento de la región de Latinoamérica. Adicional podrán capacitarse con las últimas tendencias tecnológicas dentro del Programa Internacional de Conferencias.

MSC Expo, que se llevará a cabo del 18 al 20 de enero del 2022 en el Centro Citibanamex de la Ciudad de México, se desarrollará en paralelo con FITMA, el evento Internacional de Tecnología y Manufactura más importante para América Latina.

Esta es una ventaja única para aumentar el tráfico de ambos eventos, lo que dará lugar a oportunidades de negocio y creación de redes para todos los jugadores en la exposición.

“Tener en un solo espacio dos grandes foros de industria, uno enfocado en tecnología y manufactura, y otro en la vinculación de la cadena de suministro de la industria, genera un espacio único de articulación productiva y promoción de nuevos negocios”.

MSC Expo es organizado por Gardner Business Media con el apoyo de Trade Show Consulting, reconocidos organizadores de eventos de tecnología y manufactura.

Contenido relacionado

Paramount New Materials invierte 200 millones de dólares en Coahuila

La planta iniciará operaciones en diciembre de 2024 y procesará piezas de aluminio como chasises, parachoques y otros componentes para la industria automotriz.

Leer MásMecanizado de engranajes: materiales, herramientas y procesos

A medida que los vehículos eléctricos e híbridos ganan terreno, las estrictas exigencias de operación silenciosa y eficiencia energética impulsan innovaciones en el mecanizado de engranajes para maximizar la precisión, reducir el ruido y prolongar la vida útil de las transmisiones.

Leer MásSoluciones avanzadas de manufactura para componentes de precisión

Con cuatro nuevos centros de mecanizado de 5 ejes y dos células PH Cell Twin de DMG MORI, esta compañía refuerza su compromiso con la excelencia en la manufactura para sectores exigentes como el automotriz, médico y aeroespacial.

Leer MásMéxico: perspectivas de crecimiento para la industria de autopartes

En 2023, la industria de autopartes en México prevé un crecimiento del 10.45 %, con un valor de producción de USD 115,802 millones, esto pese a desafíos como la huelga de UAW en EE. UU. El nearshoring ha jugado un papel clave.

Leer MásLea a continuación

FITMA, The International Metalworking Event for Mexico and Latin America to launch in 2022

The International Technology and Manufacturing Expo – FITMA, will be held from January 18 to 20, 2022 at the Citibanamex Center in Mexico City, together with Manufacturing Supply Chain Expo – MSC Expo, an event that will promote the participation of companies in the supply chain.

Leer MásMSC Expo: the commitment to a supply chain that generates value for companies

Eduardo Medrano, president of the AMMMT and president of ISTMA Americas, says that in the current context MSC Expo is a key event for the supply chain to generate value for companies in Mexico and the region.

Leer MásPerspectivas para el sector de maquinaria en México en 2022

Este informe presenta las proyecciones del comportamiento de consumo de maquinaria y equipo para 2022 de acuerdo con los estudios de asociaciones del sector, SIAVI y el Banco de México.

Leer Más